W przedświątecznym zamieszaniu, łatwo było przegapić kilka interesujących rekomendacji, które analitycy domów maklerskich przygotowali w ostatnich dniach ubiegłego roku. A, że w nowy rok najlepiej wejść zyskowną inwestycją, warto sprawdzić jakie spółki polecają eksperci.

Wschodząca gwiazda

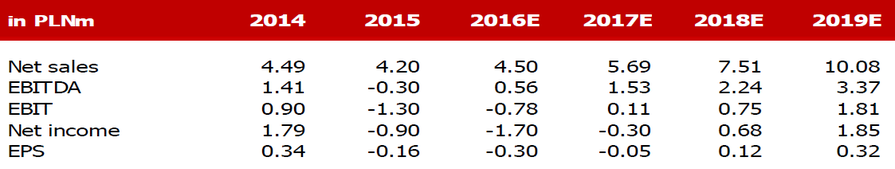

Spółki z mniejszego parkietu warszawskiej giełdy nieczęsto otrzymują rekomendacje biur maklerskich. Jeszcze rzadziej są one tak wysokie, jak ta przygotowana dla IGN (INNOGENE). Akcje tej notowanej na NewConnect spółki, działającej na rynku genetycznej diagnostyki medycznej, zostały przez zespół East Value Research wycenione na 9,6 zł. W dniu wydana tej przygotowanej na zlecenie emitenta analizy, kurs spółki wynosił 4,83 zł, obecnie jest już 6,2 zł, jednak do ustalonej ceny docelowej nadal pozostaje jeszcze niemal 55% potencjał.

Analitycy zwrócili uwagę na kilka szczególnie pozytywnych wiadomości, które spółka ogłosiła w ubiegłym roku. Należały do nich m.in. zawarta z Polmedem umowa na dystrybucję testów genetycznych czy umowy na utworzenie Laboratorium Badań Całogenomowych podpisane z Rubicon Partners oraz Uniwersytetem Medycznym w Białymstoku. Laboratorium ma być pierwszym tego typu ośrodkiem w naszym regionie, a władze spółki oczekują, że zacznie generować przychody od 3 kwartału 2017 r.

W związku z tym, eksperci szacują, że przychody spółki mogą już w tym roku wzrosnąć do 5,7 mln zł, czyli o +26% r/r, natomiast EBITDA aż o +173% r/r, do 1,53 mln zł. Zyski powinny pojawić się w 2018 r.

Potencjalni liderzy wzrostu

W ostatnich dniach ubiegłego roku nieco niższe, jednak w dalszym ciągu warte uwagi rekomendacje, otrzymało również kilka spółek notowanych na głównym parkiecie GPW. Jedną z nich była ELB (ELBUDOWA), której akcje zostały przez analityków DM mBanku wycenione o ponad 1/3 powyżej ich aktualnego kursu.

Podtrzymane zalecenie kupowania akcji spółki budowlano-montażowej związane jest z zawartym z NCS oraz ZUE ugodami, lepszymi (niż w 1Q) wynikami w 2Q i 3Q oraz 22% dyskontem do grupy porównawczej. Jednak eksperci pamiętają również o istniejących zagrożeniach, m.in. spodziewanym spadku inwestycji w energetyce oraz opóźnieniach nowych przetargów. W związku z tym obniżyli prognozy finansowe na bieżący rok o 14% oraz o 18% na 2018 r.

Niemal identyczny potencjał do wzrostu mają przed sobą, zdaniem analityków DM Vestor, akcje MRC (MERCATOR). W przygotowanej w ramach świadczonej usługi Equity Research Partner rekomendacji, wycenili akcje spółki na 27,2 zł.

„Po wysokich wolumenach sprzedaży rękawic w 9M16 na poziomie ok. 2 mld szt. (powyżej sprzedaży w całym 2015 r.), wynikających ze wzrostu organicznego rynku oraz wzrostów w sieci dystrybucyjnej spółki, oczekujemy, że w 2016p Mercator zrealizuje sprzedaż na poziomie ok. 2.6 mld szt. (34% r/r) przy przychodach na poziomie PLN 258.2m (+14% r/r). Wraz z konsekwentnym rozwojem w kolejnych latach prognozujemy wzrost przychodów o 19% r/r do PLN 308.4m w 2017p i – po uruchomieniu fabryki w Tajlandii – o kolejne PLN 18% r/r do PLN 364.8m w 2018p. Dzięki poprawie marż w segmencie produkcji i stabilnej sytuacji w dystrybucji oczekujemy, że średnioroczny wzrost (CAGR) EBITDA grupy w latach 2015-2018p wyniesie 23%.” – wyjaśnia w raporcie DM Vestor Aleksandra Jakubowska

Natomiast zespół Haitong Banku podniósł w grudniu wycenę akcji AGO (AGORA) do 15,5 zł, czyli o ponad 26% powyżej obecnych notowań. Zalecają również zakup akcji spółki medialnej.

Zdaniem analityków, dynamika rynku reklamy, po przejściowym spowolnieniu, powinna odbudować się w kolejnych latach. Dodatkowo zwrócono uwagę na silną korelację między wzrostem wynagrodzeń, niskim bezrobociem i programem 500+, a sprzedażą biletów w kinach. Na wyższej sprzedaży biletów, szczególnie na animowane filmy dla dzieci, zyskiwać będzie m.in. należąca do spółki sieć kin Helios.

Znak zapytania

Grudniową kością niezgody okazały się akcje OPL (ORANGEPL), dla których cztery instytucje wydały trzy różne rekomendacje.

Najwyższą wycenę (6,54 zł) oraz zalecenie zakupu akcji spółki wydali analitycy DM BDM.

„Wachlarz negatywnych zaskoczeń jest według nas już mocno ograniczony. Z kolei, przy bieżącej cenie rynkowej, efekt przyszłych potencjalnych pozytywnych zaskoczeń w zakresie ścieżki EBITDA jak i możliwego do wypłaty strumienia dywidend znacząco przewyższa koszt ponoszonego ryzyka. Zatem w perspektywie długoterminowej spółka stanowi dla nas bardzo atrakcyjną propozycję inwestycyjną (w skali całego 2017 roku należy do naszych faworytów).” – czytamy w raporcie Macieja Bobrowskiego

Na przeciwnym biegunie znalazł się natomiast zespół DM PKO BP, który obniżył cenę akcji Orange Polska do 5,1 zł i sugeruje ich sprzedaż.

Zdaniem analityków, duża część EBITDA spółki generowana jest obecnie przez niekonkurencyjne technologie – telefonię stacjonarną i Internet ADSL. Spółka traci również udziały w tym segmencie na rzecz kablówek. Dodatkowo, wysokie nakłady inwestycyjne jakie spółka planuje ponieść na rozwój FTTH (światłowód do domu), stawiają pod znakiem zapytania wysokość przyszłej dywidendy. Szacowana odbudowa przychodów może nastąpić dopiero od 2019 r., jednak jak czytamy w raporcie „Widzimy jednak ryzyko, że dodatkowe przychody z FTTH nie skompensują spadków na ADSL i telefonii stacjonarnej.”