Zaskakujący dla większości obserwatorów i komentatorów wynik referendum w Wielkiej Brytanii wywołał falę wyprzedaży większości aktywów na całym świecie. Jej skutki mogliśmy obserwować od bardzo wczesnego rana, gdy kończył się handel w Azji aż do wieczora, gdy zamykano giełdy za oceanem. Jak w tym niecodziennym środowisku poradziły sobie fundusze inwestycyjne?

Większa część zestawienia funduszy, które w pamiętny piątek zyskały najmocniej nie powinna być zaskoczeniem. Należy przy tym pamiętać, że odnosimy się wyłącznie do tych, które są wyceniane codziennie.

Najsilniejsi – złoto i gra na spadki

Normą w takich sytuacjach są wzrosty funduszy pozwalających zarabiać na spadkach indeksów, a więc Quercus short, Ipopema Subfundusz Short Equity SFIO kat. A oraz ALTUS Short (PLN). Warto jednak zwrócić uwagę na rozbieżności w ich wycenach sugerujące różny stopień dopasowania do indeksu WIG20 short, który tego dnia zyskał 4,5%. Patrząc na dłuższą perspektywę widać, że jakkolwiek krótkoterminowo strategia ta przyniosła efekty, to wyniki od początku roku funduszy short nie zachwycają.

Zupełnie inaczej jest z drugą grupą najsilniej rosnących, czyli funduszy pozwalających zarabiać na rynku metali szlachetnych. Ich rezultaty nie powinny być zaskoczeniem, gdyż metale szlachetne to tradycyjne miejsce schronienia kapitału w burzliwych czasach. Dodatkowo części z nich sprzyja słaba złotówka, która podnosi wartość ich jednostki. Dwa słowa komentarza należą się liderowi tego zestawienia, czyli PKO Akcji Rynku Złota FIO. Wbrew temu co można zobaczyć na wielu portalach, nie jest to fundusz surowcowy, a klasyczny fundusz akcji. Spółki stanowią ponad 90% jego portfela a główna specyfika polega na tym, że są to emitenci w różnym stopniu powiązani z wydobyciem metali szlachetnych. Wynika z tego inna bardzo ważna cecha – jednostka tego funduszu zachowuje się znacznie mocniej od samego złota, gdy jego ceny rosną i traci na wartości znacznie szybciej gdy jego gdy spadają. Stąd tegoroczny wynik, bliski 100% w sytuacji, gdy kontrakty terminowe na złoto rosną „tylko” o 25%.

Zaskoczeniem mogą być 4 ostatnie fundusze w zestawieniu.

Pioneer Obligacji Dolarowych Plus FIO oraz Pioneer Dochodu USD to rozwiązania o dość konserwatywnym charakterze, inwestujące w aktywa denominowane w dolarach. Brak zabezpieczenia kursu powoduje, że niewielkich ruchach cen instrumentów w które fundusz docelowo inwestuje, przeliczenie jego jednostki na złotówki „przenosi” niejako z automatu relację dolar/złoty.

Z kolei KBC Globalny Akcyjny wprawdzie oparł się przecenie 24 czerwca, jednak nadrobił „zaległość” przy okazji kolejnej wyceny tracąc 27 czerwca -3,6%. Zaważyła na tym konstrukcja polegająca na inwestowaniu w jednostki innych funduszy, co generuje 1-dniowe opóźnienie przy wycenie, będące jedynie kwestią techniczną.

Investor Ameryka Łacińska kat. A to również fundusz funduszy, ale powiązanych z jednym regionem. Indeksy krajów ameryki południowej traciły na wartości podobnie jak pozostałe rynki, jednak były to reakcje dość stonowane: brazylijska Bovespa spadała o -2,8%, a argentyński Merval -2,2%. W tym przypadku, podobnie jak w funduszach powiązanych ze złotem widać, że owa siła nie jest jednodniowym wyskokiem, gdyż jego jednostka zyskała od początku roku solidne 23,5%.

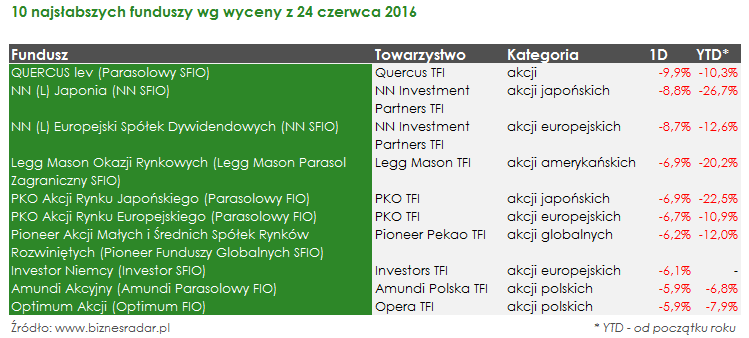

Najsłabsi – Europa Zachodnia i Japonia

Zestawienie funduszy, które BREXIT najbardziej poturbował nie jest już tak jednorodne. Dominują w nim wprawdzie fundusze inwestujące w Europie, ale pojawiają się również dwa związane z japońskim rynkiem akcji i dwa akcji polskich. Najmocniej tracił Quercus lev odwzorowującego zachowanie indeksu WIG20lev, który odzwierciedla dwukrotność zmiany wartości indeksu WIG20. To fundusz indeksowy z wbudowaną dwukrotną dźwignią, więc trudno się po nim spodziewać w takich sytuacjach fajerwerków.