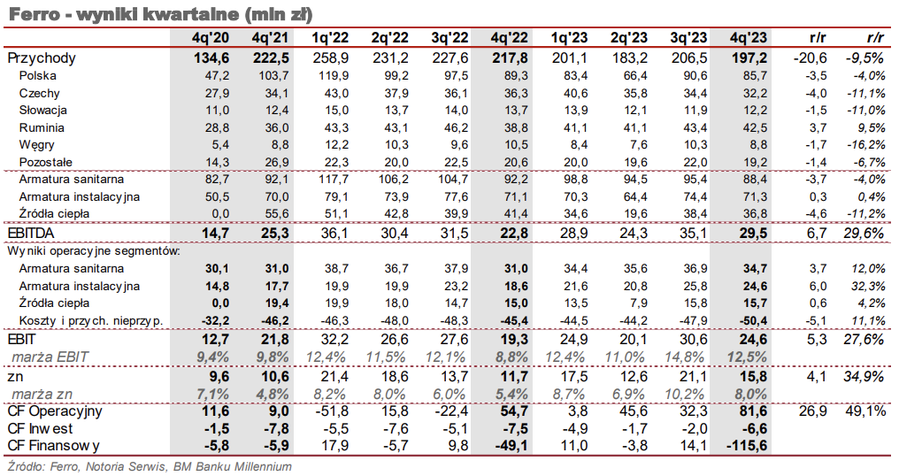

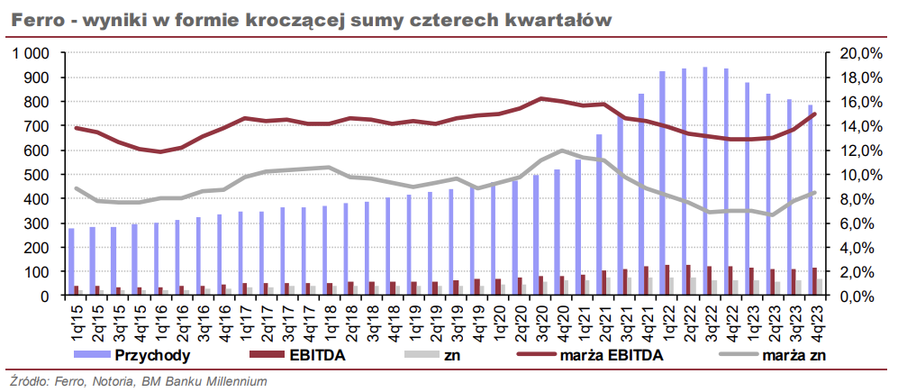

FRO (FERRO) podało wyniki za 2023 rok i tym samym za 4Q’23. Ostatnie miesiące ubiegłego roku były okresem dalszej poprawy na poziomie rentowności, ale na poziomie przychodów sytuacja nadal pozostaje trudna. W 4Q’23 Ferro sprzedało produkty za 197,2 mln PLN, co oznacza spadek o 9,5% r/r. Jedynym rynkiem, na którym udało się zwiększyć obroty była Rumunia (+9,0% r/r), natomiast na podstawowym, czyli w Polsce było to -4,0% r/r, a warto wspomnieć o utrzymującej się w tym czasie wysokiej inflacji (8,2% w październiku i listopadzie), pogłębiającej realny ubytek przychodów. Po części wytłumaczeniem jest spadek wartości USD i EUR względem PLN, gdyż spółka większość produktów importuje (koszt zakupu towarów spadł o 19% r/r). W ujęciu segmentowym najsłabiej wypadły, podobnie jak w całym 2023 roku, źródła ciepła, gdzie spadek w 4Q’23 wyniósł -11,2%. Niestety jest to też poziom sprzedaży niższy o - 33,8% od odnotowanego w 4Q’21, czyli szczytu popularności nowych rodzajów instalacji grzewczych i jednocześnie momentu kiedy spółka weszła w ten biznes (zakup Termetu i Testera w 2021 roku). Obecnie segment ten boryka się z niepewnością klientów wynikającą z dopiero tworzących się regulacji dotyczących nowych instalacji grzewczych oraz potencjalnych obciążeń związanych z ogrzewaniem gazem. Brak też tu widoku na szybkie rozstrzygnięcia, co nie daje podstaw do optymizmu na bieżący rok.

Spadki dotyczyły też segmentu armatury sanitarnej (-4,0% r/r), a w armaturze instalacyjnej odnotowano symboliczny wzrost (+0,6% r/r). Z jednej strony są to dynamiki rozczarowujące zwłaszcza w świetle już wspomnianej wysokiej inflacji, ale z drugiej tańszy import dotyczył szczególnie wspomnianych segmentów. Nie poznaliśmy niestety w jakim stopniu na poziom sprzedaży wpłynęły zmiany wolumenów, a w jakim zmiany cen.

Na znacznie bardziej pozytywną ocenę zasługuje poziom wypracowanej rentowności. Jej wzrost jest pochodną większego spadku kosztów. Na pierwszym miejscu jest wspomniany już spadek kursów walutowych, co pozwoliło na tańszy import (-19% r/r). Na drugim były spadki wydatków związanych z energią i materiałami (-20% r/r), a na trzecim redukcje pracowników (-7% r/r, przy jednoczesnych podwyżkach płac). W efekcie wynik EBIT wzrósł o 27,6% r/r, co oznaczało drugi z rzędu kwartał wzrostowy. W odniesieniu do perspektyw na bieżący rok zarząd spółki jest umiarkowanie optymistyczny w odniesieniu do segmentów armatury (odbudowa siły nabywczej konsumentów) i pesymistyczny jeżeli chodzi o źródła ciepła (magazyny dystrybutorów pełne zapasów). Istotnym czynnikiem utrzymania rentowności będzie zachowane kursów walutowych. Zarząd spodziewa się wzrostu kosztu wynagrodzeń i narzeka na nasilenie konkurencji.

CAPEX w 2024 roku ma wynieść 15-25 mln PLN, czyli na poziomie amortyzacji lub nieznacznie wyżej.