W zdecydowanej większości przypadków dywidenda wypłacana jest przez spółki, którym udało się wypracować zysk. Z przykładów zarówno krajowych, jak i zagranicznych, wiemy jednak, że firmy wypłacają dywidendy nawet, gdy wykazują straty. Jak to możliwe? Istotne są nie tylko kwestie formalne, ale przede wszystkim praktyka, która może być ważna dla podejmowania decyzji inwestycyjnych.

Regulacje prawne

Ustawodawca dopuszcza możliwość wypłaty dywidendy nie tylko z zysków. W Polsce spółka może wypłacić dywidendę z kapitału zapasowego i rezerwowego. Często prawnicy używają ogólnego pojęcia zysków zatrzymanych, które trafnie oddaje idee: jeśli w przeszłości spółka miała zysk i został on w spółce, to można użyć go w dalszych latach do wypłaty dywidend.

Warto też pamiętać, że często na giełdzie notowane są spółki stojące na czele mniejszych, bądź większych grup kapitałowych. W ich przypadkach może dojść do sytuacji, w której dywidenda jest wypłaca z zysku spółki-matki nawet wówczas, gdy skonsolidowany wynik grupy jest ujemny. I odwrotnie – dywidenda może pochodzić z zysku skonsolidowanego, mimo jednostkowych strat spółki stojącej na czele holdingu.

Jak to wygląda w giełdowej praktyce?

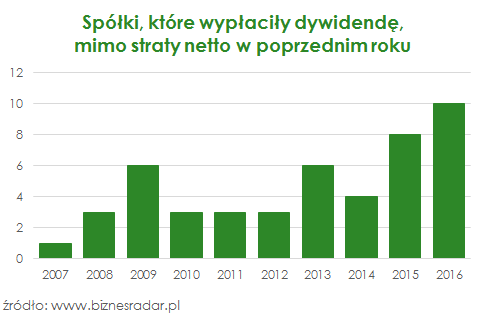

Z uwagi na niewielką liczbę przypadków, trudno o jednoznaczne wnioski, czym tego typu działania są na ogół powodowane. Spośród spółek, które w ubiegłym roku wykazały straty netto, warto jednak wyszczególnić te faktyczne, jak i te poniesione wyłącznie na papierze, powstałe w wyniku odpisów i innych zabiegów księgowych. A takich przypadków było na warszawskiej giełdzie w 2016 sporo.

„Papierowe” straty

W związku z gigantycznym odpisem przekraczającym 5 mld zł, powstałym w efekcie utraty wartości aktywów, pierwszą w swojej historii stratę wykazał KGH (KGHM). Ten jednorazowy zabieg nie wpłyną na zdolność miedziowego giganta do podziału „zysku” z akcjonariuszami, chociaż wypłacona dywidenda była najniższą od lat.

Z podobną sytuacją mieliśmy do czynienia w przypadku spółek SWG (SECOGROUP) oraz EGS (ERGIS). W przypadku pierwszej z nich, wykazana w sprawozdaniu strata była związana z dokonaniem odpisów wartości jednostek zależnych Seco/Warwick Corp. (-5,8 mln zł) oraz Retech Systems LLC (-30 mln zł). Natomiast producent opakowań, pokazał stratę wynikającą z odpisów aktualizujących, będących efektem rozpoczęcia fuzji swoich niemieckich zakładów.

„W związku z brakiem wpływu tej operacji na poziom EBITDA oraz faktem, że odpis skutkuje jedynie obniżeniem zysku brutto i netto Emitenta, po konsultacjach z bankami finansującymi Emitenta Zarząd ocenia, że operacje te nie wpłyną negatywnie na relacje z bankami i nie pogarszają zdolności płatniczej Grupy.” – wyjaśniły wówczas w komunikacie władze spółki

Dodatkowo, polityka dywidendowa Ergis uzależnia podział zysku od wysokości EBITDA, nie jak to ma najczęściej miejsce, zysku netto. Spółka przeznacza na ten cel od 7,5% do 15% skonsolidowanego zysku EBITDA (który w 2015 wyniósł ponad 30 mln zł, wypłacono więc 21%), przy jednoczesnym uwzględnieniu wskaźnika całkowitego zadłużenia. Polityka mogła zatem zostać utrzymana.

Faktycznie poniesione straty

Nie we wszystkich spółkach ujemny wynik był jednak jedynie zapisem księgowym. Dywidenda wypłacona mimo faktycznej straty, i to nie wyłącznie na poziomie netto, ale również działalności operacyjnej, należała do jednej z najbarwniejszych w tym sezonie dywidendowym, spółki DRP (DROP). Co ciekawe, starta nie była jednorazowa, a działająca na rynku gospodarki odpadami spółka, generuje ujemny wynik (operacyjny!) od czterech lat. Dywidenda została wypłacona z kapitału zapasowego (46% jego wielkości).

W momencie uchwalenia, stopa dywidendy przekraczała 200%, aby ostatecznie spaść do „zaledwie” 83%. Skąd taki niecodzienny zabieg w znajdującej się w trudnej sytuacji spółce? Jedynym wyjaśnieniem wydaje się być zapotrzebowanie na gotówkę głównego akcjonariusza spółki, PE-INVEST Sp. z o.o (85% głosów), który przegłosował dywidendę wysokości 3 zł z rekomendowanych wcześniej 0,2 zł na akcję.

O ile w przypadku Drop, dywidenda mimo braku zysku została wypłacona tylko w 2016, akcjonariusze PHR (PHARMENA) decydują się na taki zabieg od lat. Bieżący rok był czwartym z kolei, kiedy ta biotechnologiczna spółka wypłaca dywidendę, notując jednocześnie stratę ze sprzedaży. Sytuacja nie jest jednak tak dramatyczna, jak na pierwszy rzut oka mogłoby się wydawać. Straty dotyczą wyniku Grupy Kapitałowej, w skład której wchodzi także jednostka zależna Cortria Corporation, zajmująca się prowadzeniem badań klinicznych. Koszty prowadzonych przez ostatnie lata badań nad lekiem 1-MNA obniżają skonsolidowany wynik. Natomiast na poziomie jednostkowym, spółka nie tylko wykazywała zyski, ale ich wartość w ostatnich latach rosła, co pozwalało na wypłatę dywidendy.

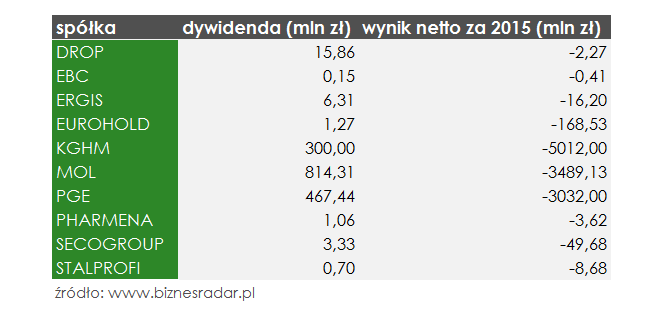

Wszystkie spółki, które w 2016 wypłaciły dywidendę, mimo straty netto: