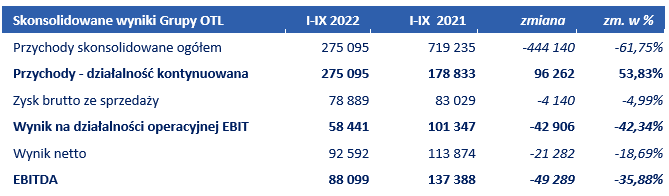

- Przychody Grupy OTL po trzech kwartałach 2022 r. wyniosły ponad 275 mln zł, a zysk netto 92,6 mln zł wobec odpowiednio: 719,24 mln zł i 113,87 mln zł r/r

- Na działalności kontynuowanej (po wyłączeniu wyników spółek sprzedanych w 2021 r.) po trzech kwartałach 2022 r. sprzedaż Grupy OTL zwiększyła się o około 53,83%, m.in. za sprawą silnych wzrostów w usługach spedycyjnych i portowych

- Skonsolidowana EBITDA po trzech kwartałach 2022 r. wyniosła 88,1 mln zł w tym 69,2 mln zł z działalności portowej

- Grupa OTL kolejny kwartał wypracowała bardzo dobre wyniki finansowe. To efekty wieloletniej pracy i działań restrukturyzacyjnych, a także pozytywny wpływ sytuacji rynkowej przejawiającej się w zwiększonym popycie na usługi świadczone przez OTS (OTLOG). Analizując tylko działalność kontynuowaną, zwiększyliśmy przychody o 96,3 mln zł i odnotowaliśmy wysokie wzrosty w zakresie działalności portowej i spedycyjnej. W portach w Świnoujściu i Gdyni realizujemy wyższe przeładunki towarów masowych, głównie węgla energetycznego. Aktywa portowe stały się w obecnych czasach strategicznymi nie tylko dla krajowej gospodarki, ale i całych regionów – mówi Kamil Jedynak, Prezes OT Logistics.

Grupa OTL po trzech kwartałach 2022 r. wygenerowała ponad 275 mln zł przychodów (vs 719,24 mln zł r/r) i odnotowała 92,6 mln zł zysku netto (vs 113,87 mln zł r/r). Spadek wynikał z wyłączenia z konsolidacji w roku 2022 wyników spółek sprzedanych w roku 2021. Przychody z działalności niekontynuowanej w 2022 r. wyniosły 540,4 mln zł po trzech kwartałach 2021 r.

Przychody ze sprzedaży Grupy OTL po trzecim kwartale 2022 r. z działalności kontynuowanej zwiększyły się o 96,3 mln zł, tj. o +53,83% r/r, głównie wskutek wysokich wzrostów osiągniętych w działalności spedycyjnej (+83,38%) oraz portowej (+50,19%), w tym obsługi przeładunków towarów masowych. Działalność spedycyjna osiągnęła wzrost dzięki wyższej sprzedaży w obsłudze transportowej towarów masowych.

EBITDA z działalności kontynuowanej po trzech kwartałach 2022 r. wyniosła 88,1 mln zł i po oczyszczeniu z wpływu zjawisk jednorazowych była wyższa w stosunku do porównywalnego okresu w zeszłym roku o 43,29 mln zł (+96,6% r/r) dzięki wzrostom sprzedaży na działalności portowej oraz spedycyjnej. Zysk netto wyniósł w analizowanym okresie 92,59 mln zł, tj. -18,7% r/r. Na wysoki wynik netto w trzecim kwartale 2021 r. wpływ miały zdarzenia jednorazowe, w tym rozwiązanie zobowiązania z tytułu opcji put wobec Erste d.o.o. (34,1 mln zł), istotne dezinwestycje nieruchomości i ruchomości w celu spłaty wierzycieli, efekt dekonsolidacji zbytej spółki zależnej (53,2 mln zł) i rozwiązane odpisy na należności.

Grupa istotnie poprawiła wskaźniki rentowności na wszystkich poziomach. Sprzedana w 2021 r. CHG choć generowała znaczną część skonsolidowanego obrotu, to jednak osiągała relatywnie niższe marże. Rentowność sprzedaży brutto Grupy OTL po trzech kwartałach 2022 r. wyniosła 28,68% w porównaniu do 11,54% w trzech kwartałach 2021 r., na poziomie EBITDA rentowność wzrosła do 32,02% z 19,10%, a rentowność zysku netto wyniosła 33,66% w porównaniu z 15,83% w analogicznym okresie 2021 r.

- Mamy stabilną sytuację finansową, a dług netto Grupy OTL na koniec trzeciego kwartału 2022 r. wyniósł 419,58 mln zł wobec 436,03 mln zł r/r. Dzięki działaniom restrukturyzacyjnym i dezinwestycji w 2021 r. Grupa OTL istotnie obniżyła zobowiązania odsetkowe. Intencją zarządu było podzielenie się zyskiem z akcjonariuszami, a podejmując decyzję o planowanej dywidendzie argumentowaliśmy ją dobrą sytuacją spółki pozwalającą na jej wypłatę. Sytuacja formalna Spółki sprawiała, że wypłata dywidendy musiała być uzależniona od ziszczenia dodatkowych warunków. Niestety warunki te się nie spełniły, w związku z czym dywidenda nie mogła zostać w tej sytuacji wypłacona, a cały zysk za 2021 r. został przeznaczony na kapitał zapasowy - dodaje Daniel Górecki, Członek Zarządu OT Logistics.

Zarząd z optymizmem patrzy na kolejne kwartały i spodziewa się utrzymania wysokich przychodów w spedycji i przeładunkach w większości grup asortymentowych masowych i drobnicowych. W związku z obecną sytuacją makroekonomiczną, spodziewana jest również kontynuacja działań operacyjnych mających na celu maksymalizację obsługi transportu importowanego węgla energetycznego.

- Kontynuacji dobrego trendu w sprzedaży będzie sprzyjać sytuacja rynkowa, zwłaszcza utrzymujący się wysoki popyt na usługi portowe, głównie w zakresie obsługi przeładunku importowanego węgla, na którym w ostatnich miesiącach koncentrujemy działania (węgiel stanowi większość masy towarowej w porcie). Oczekujemy utrzymania w dalszym ciągu wzmożonego popytu na ten strategiczny surowiec, który będzie transportowany drogą morską i przeładowywany m.in. w naszych terminalach. Jednocześnie kontynuujemy inwestycje w portach, które mają poprawić ich możliwości operacyjne poprzez przystosowanie do obsługi towarów uniwersalnych, a nasz łańcuch logistyczny rozszerzyliśmy tak, by oferować klientowi pełen wachlarz usług od frachtowania statków, przez obsługę portową, po spedycję i transport do klienta – mówi Kamil Jedynak.