Przetrwały pandemię, nie przetrwały 2022 r. Wieloletnie dywidendowe serie części spółek skończyły się w ubiegłym roku. Z różnych powodów. Jakich? I może przede wszystkim, czy ich powrót na dywidendowe tory jest możliwy?

Dywidendy w 2022 r. nie wypłacili tacy weterani podziału zysku z akcjonariuszami jak m.in. Wawel, Grupa Żywiec, Seko, Atende, Talex czy KGL. W większości przypadków przyczyna była też dość oczywista. Trudno dzielić zyski, których nie ma lub które na znacząco spadły. Wystarczy rzut oka na wyniki z jakimi wymienione spółki zamknęły 2021 r.

KGL. W 2021 r. spółka wypracowała 5,2 mln zł zysku netto, najmniej od 2014 r.

WWL (WAWEL). W 2021 r. spółka wypracowała 43,2 mln zł zysku netto, najmniej od 2009 r.

SEK (SEKO). W 2021 r. spółka wypracowała 0,2 mln zł zysku netto, najmniej od 2011 r.

ATD (ATENDE). W 2021 r. spółka odnotowała pierwszą strata netto w swojej giełdowej historii

TLX (TALEX). W 2021 r. spółka odnotowała -4,97 mln zł wyniku netto. To największa strata w historii spółki

Czynniki mające wpływ na takie obniżenie generowanych wyników nie są jednak już tak prozaiczne. Zacznijmy od prawdziwego długodystansowca. WWL (WAWEL) może pochwalić się jednym z najdłuższych dywidendowych staży na GPW. Akcjonariusze spółki uczestniczyli w podziale zysku w każdym roku od 2008 r. Także w czasie kryzysu finansowego i pandemii. I to pomimo spadających w ostatnich latach zysków.

Tymczasem w kwietniu 2021 r. spółka poinformowała, że nie wypłaci dywidendy z uwagi na „obecne otoczenie rynkowe”. Akcjonariusze nie przystali też na propozycję OFE Aviva Santander (obecnie Drugi Allianz Polska OFE), który argumentował, że „sytuacja płynnościowa spółki pozwala na wypłatę dywidendy”. Dywidendę zastąpiono jednak skupem akcji własnych, w zmienionej formie ale transfer zysków do akcjonariuszy miał więc miejsce. „Otoczenie rynkowe” uderzyło jednak ponownie w dalszej części roku, a w lipcu spółka opublikowała raczej niepokojący komunikat:

„Zarząd Spółki, w związku z sytuacją w jej otoczeniu, informuje o możliwych perturbacjach w zakresie realizowanej marży i poziomu sprzedaży. Znaczący wzrost kosztów zakupu niezbędnych do produkcji surowców i materiałów oraz mediów (prąd, gaz) będzie miał istotny wpływ na wyniki Spółki, w szczególności na poziom realizowanej marży brutto. Wprowadzane podwyżki cen nie rekompensują wzrostu kosztów produkcji. Toczące się negocjacje dotyczące podwyżek cen z największymi odbiorcami Spółki, nie przynoszą zadowalających efektów oraz są przyczyną przerw w dostawach, co ma wpływ na poziom realizowanej sprzedaży. W/w czynniki mają istotny negatywny wpływ na wyniki Spółki. Trudno w obecnej chwili ocenić jednoznacznie skutki obecnej sytuacji jak i ocenić jak długo będą przyczyną perturbacji wynikowych”

Potwierdzając tym samym zasadność wstrzymania się od wypłacania dywidendy. Trudno wyrokować też czy producent czekolady i pralinek powróci do podziału zysku z akcjonariuszami w tym albo kolejnym roku. Spółka odświeżyła nieco wizerunek nowym logo, ale w dalszym ciągu nie jest zbyt wylewna w komunikacji z rynkiem. Zeszła też z agendy znanych nam biur maklerskich, zawieszających albo wstrzymujących publikację prognoz.

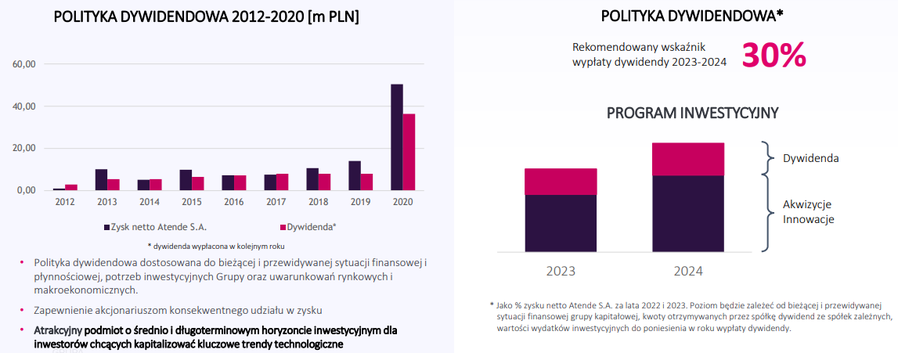

W nieco lepszej sytuacji wydaje się być ATD (ATENDE), gotowa do ponownej wypłaty dywidendy po okresie transformacji i restrukturyzacji.

„Rok 2021 w Grupie Atende był okresem, który będziemy pamiętać jako pełen wyzwań i zmian, wywołujących konieczność adaptacji oraz przekierowania myślenia na nowe tory. W wyniku sukcesji, obejmując ster organizacji, od początku wraz z zespołem przyszło mi mierzyć się z dwoma egzogenicznie wywołanymi okolicznościami, których wpływ spowodował, iż raportowany wynik pozostawia wiele do życzenia, odbiegając znacznie od założeń, które czyniliśmy w trakcie roku – mówił prezes spółki, Marcin Petrykowski

Te okoliczności to przejściowa utrata świadectw bezpieczeństwa przemysłowego i wynikające z tego faktu kary umowne, opóźnienia w dostawach produktów kluczowego dostawcy oraz brak konsolidacji wyników spółek Atende Software i Atende Medica.

Spółka w dalszym ciągu chce też zapewnić akcjonariuszom udziału w zysku, ale pierwszeństwo w latach 2023 i 2024 mają mieć akwizycje. Zgodnie ze strategią na dywidendę ma w kolejnych latach trafiać 30% zysku netto, wobec nawet całości jednostkowego wyniku, jak to miało miejsce w niektórych minionych latach.

Wracamy w mniej optymistyczne tony. A w takich utrzymane był komentarz zarządu KGL dotyczące wypłaty dywidendy i sytuacji spółki w ubiegłym roku.

„(…) wypracowany poziom zysku w ocenie Zarządu Spółki nie jest na tyle wystarczający, aby wobec obecnych wyzwań rynkowych zdecydować się na wypłatę dywidendy za 2021 r. (…) W ocenie Spółki aktualne uwarunkowania rynkowe, w tym również oczekiwane przez banki finansujące Spółkę utrzymanie wskaźników zadłużenia/obsługi długu na uzgodnionych poziomach oraz wzmocnienie pozycji finansowej Spółki w ramach zobowiązań umownych poprzez m.in. kumulowanie środków pieniężnych” – wyjaśniali w rekomendacji podziału zysku

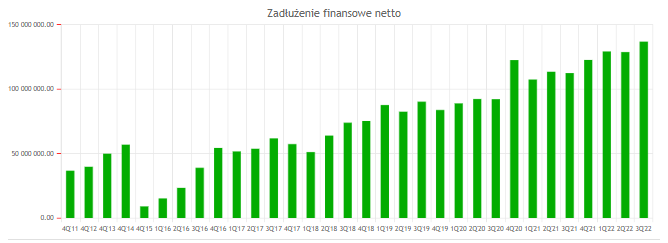

Wspomniane zadłużenie finansowe netto spółki wzrosło na koniec września 2022 r. do rekordowego poziomu 136,3 mln zł, a koszty finansowe, w związku z m.in. podwyżkami stóp procentowych były po trzech kwartałach 2022 r. równe 15,7 mln zł, niemal pięciokrotnie więcej niż w analogicznym okresie 2021 r.

Obsługa długu oczywiście drenuje marże spółki, można jednak zaryzykować, że nie jest jej największym problemem. W 2021 r. KGL mimo wyższych przychodów odnotowała bowiem ponad 40% spadek już na poziomie wyniku ze sprzedaży. A po trzech kwartałach 2022 r. po raz pierwszy w historii wykazała na tej pozycji stratę. Przyczyn takiego stanu rzeczy należy upatrywać m.in. w bezprecedensowym wzroście cen materiałów używanych przez spółkę do produkcji (głównie tworzyw sztucznych), a także kosztów energii elektrycznej (spółka nie zabezpieczała cen).

„W związku z zaistniałą sytuacją, niezbędna była zmiana strategii związanej z zakupem energii. Zarząd podjął działania, które mają doprowadzić do zabezpieczenia ceny energii w kolejnych latach” – wyjaśniono

To jednak tylko jeden krok w kierunku odbudowy wyników. Spółka rozpoczęła także przegląd opcji strategicznych w zakresie możliwych sposobów reklasyfikacji posiadanych nieruchomości i zmiany modelu finansowania wybranych aktywów. A jeśli dodamy do tego obserwowany spadek cen tworzysz sztucznych, w ocenie analityków KGL w 2023 r. może powrócić na ścieżkę zysków. Są jednak zgodni, że przynajmniej do 2024 r. nie ma co liczyć na wypłatę dywidendy.

Jeśli interesuje Cię tematyka dywidend sprawdź do jakich unikalnych danych i narzędzi mają dostęp nasi abonenci.

Znajdziesz wśród nich między innymi:

- Rozbudowane funkcje skanera akcji,

- Analizę zachowania kursu 90 dni przed i po dniu ustalenia prawa do dywidendy,

- Przewidywana data publikacji rekomendacji zarządu dotyczącej wysokości dywidendy,

- Prognozę wysokości dywidendy na najbliższe 2 lata

oraz wiele innych

KGL dzieliła się zyskiem z akcjonariuszami nieprzerwanie w latach 2017-2021. Dłuższy staż na tym polu ma SEK (SEKO) (2013-2021), ale i dla tej spółki 2022 był rokiem końca tej serii. Jednoznacznie o trudnej sytuacji spółki pisał w liście do akcjonariuszy prezes spółki. Mimo innej branży, przytaczając podobne problemy, takie jak rosnące ceny energii i surowców:

"Rok 2021 przyniósł szereg niekorzystnych zmian na rynku. Nastąpił gwałtowny wzrost cen energii elektrycznej, gazu oraz paliw płynnych. Dodatkowo wzrosły ceny większości surowców wykorzystywanych przez nas w produkcji. W ciągu roku podejmowaliśmy szereg działań, których celem było ograniczenie wpływu wspomnianych czynników na naszą firmę. Między innymi renegocjowaliśmy ceny sprzedaży naszych wyrobów do wszystkich grup odbiorców, czy optymalizowaliśmy procesy produkcyjne w celu obniżenia kosztów produkcji. Ostatecznie jednak zewnętrzne czynniki odbiły się niekorzystnie na naszych wynikach finansowych"

Niestety również w przypadku Seko trudno liczyć na rychłą poprawę sytuacji i powrót na dywidendową ścieżkę. Prezes Kazimierz Kustra wprost deklarowała, że 2022 r. „nie będzie łatwiejszy niż 2021”. Jednocześnie dzięki wprowadzanym podwyżkom cen produktów, koszty coraz sprawniej udaje się przerzucać na klientów. W efekcie w trzecim kwartale 2022 r. po raz pierwszy w 2022 r. spółka wygenerowała zysk na poziomie operacyjnym. I planuje powrót do wypłaty dywidendy. Ale raczej jeszcze nie w tym roku.

"Chcemy wrócić do wypłaty dywidendy jak najszybciej. Konieczne jest spełnienie dwóch warunków: wypracowany zysk i stabilizacja cen surowców. Zakładamy, że nastąpi to najwcześniej w przyszłym roku. Przewidujemy, że bieżący rok będzie w dalszym ciągu okresem dużej niestabilności na rynkach i dlatego nie planujemy wypłaty zaliczkowej dywidendy" – poinformował prezes w wywiadzie udzielonym PAP

Zgoła odmienna historia to Grupa Żywiec. Być może najmniej optymistyczna, mimo, że zyski spółki wzrosły w 2021 r. Do niedawna najdłużej notowana spółka na warszawskiej giełdzie i jedna z mogących pochwalić się najbardziej imponującą historią wypłat dywidendy, zakończyła bowiem swoją przygodę z GPW.

Grupa Żywiec nie podzieli się już zyskiem z akcjonariuszami, ale pozostałe omówione spółki mają na to jeszcze szansę. Tym bardziej, że jedna przerwa nie musi przecież oznaczać końca wypłat. Poniżej pokaźna lista 40 spółek, które w ubiegłym roku wypłaciły dywidedny, mimo, że ciągu poprzednich pięciu lat zdarzył im się jeden rok bez podziału zysku. W części przypadków był to oczywiście pandemiczny 2020 r., w innych bardziej tradycyjne zdarzenia, jak słabszy rok, zmiana strategii czy inne priorytety na zagospodarowanie gotówki.

| spóła | DPS w danym roku kalendarzowym | |||||

|---|---|---|---|---|---|---|

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| ABK (ABAK) | 0,07 | 0,08 | 0,08 | 0,08 | 0,1 | |

| AML (ALUMETAL) | 2,92 | 2,92 | 4,08 | 2,92 | 10,1 | |

| 1AT (ATAL) | 1,68 | 3,54 | 4,7 | 3,03 | 6 | |

| ATP (ATLANTAPL) | 0,33 | 1 | 0,2 | 0,28 | 0,38 | |

| BTX (BETOMAX) | 0,12 | 0,2 | 0,49 | 0,35 | 0,3 | |

| BFC (BIOFACTOR) | 0,06 | 0,1 | 0,13 | 0,15 | 0,27 | |

| BOW (BOWIM) | 0,1 | 0,1 | 0,03 | 0,12 | 3,12 | |

| CPS (CYFRPLSAT) | 0,32 | 0,93 | 0,35 | 1,85 | 1,2 | |

| ECH (ECHO) | 0,66 | 1 | 0,5 | 0,47 | 0,22 | |

| ETL (EUROTEL) | 1,9 | 2,2 | 2,2 | 6,2 | 5 | |

| GRN (GRODNO) | 0,12 | 0,12 | 0,08 | 0,21 | 0,84 | |

| BHW (HANDLOWY) | 4,53 | 4,11 | 3,74 | 1,2 | 5,47 | |

| GKI (IMMOBILE) | 0,06 | 0,07 | 0,08 | 0,02 | 0,04 | |

| INS (INDOS) | 0,07 | 0,11 | 0,19 | 0,16 | 0,18 | |

| CAR (INTERCARS) | 0,71 | 0,71 | 0,71 | 1,42 | 1,42 | |

| INL (INTROL) | 0,7 | 0,08 | 0,38 | 0,46 | 0,49 | |

| K2H (K2HOLDING) | 1 | 1 | 0,5 | 1,05 | 8,4 | |

| KRU (KRUK) | 2 | 5 | 5 | 11 | 13 | |

| LKD (LOKUM) | 0,78 | 0,84 | 2 | 0,5 | 1,65 | |

| LPP | 35,74 | 40 | 60 | 450 | 350 | |

| MLB (MAKOLAB) | 0,06 | 0,02 | 0,02 | 0,23 | 0,07 | |

| MGT (MANGATA) | 5,2 | 9 | 4,5 | 4,5 | 4,8 | |

| MFO | 0,58 | 0,63 | 0,84 | 1 | 4 | |

| MOL | 8,45 | 1,72 | 1,95 | 1,22 | 3,77 | |

| NWG (NEWAG) | 0,7 | 0,75 | 1 | 1,5 | 0,25 | |

| NTT (NTTSYSTEM) | 0,12 | 0,11 | 0,07 | 0,15 | 0,3 | |

| PEO (PEKAO) | 8,68 | 7,9 | 6,6 | 3,21 | 4,3 | |

| PTN (POLTRONIC) | 0,06 | 0,02 | 0,06 | 0,1 | 0,09 | |

| ZAP (PULAWY) | 8,58 | 4,46 | 1,76 | 5,45 | 6,6 | |

| PZU | 1,4 | 2,5 | 2,8 | 3,5 | 1,94 | |

| QNT (QUANTUM) | 1,46 | 2,22 | 1,65 | 4,52 | 3 | |

| RWL (RAWLPLUG) | 0,33 | 0,33 | 0,33 | 0,38 | 0,6 | |

| RBS (ROBINSON) | 0,05 | 0,08 | 0,07 | 0,1 | 0,1 | |

| SPL (SANPL) | 5,4 | 3,1 | 19,72 | 2,16 | 2,68 | |

| SAN (SANTANDER) | 0,97 | 0,93 | 0,93 | 0,35 | 0,52 | |

| STP (STALPROD) | 3 | 3 | 5 | 6 | 12 | |

| TIM | 1 | 0,8 | 1,2 | 2,2 | 2,55 | |

| TOR (TORPOL) | 0,44 | 0,25 | 0,9 | 1,53 | 3 | |

| WPL (WIRTUALNA) | 1,1 | 0,96 | 1 | 1,55 | 1,2 | |