VRG specjalizuje się w projektowaniu oraz dystrybucji biżuterii i zegarków oraz odzieży, z przewagą odzieży formalnej. Podstawą strategii VRG S.A. jest realizacja wizji „domu marek” i dystrybutora na rynku detalicznym. Grupa jest właścicielem znaków towarowych w pięciu głównych liniach: jubilerskiej W.KRUK oraz odzieżowych Vistula, Bytom, Wólczanka i Deni Cler Milano.

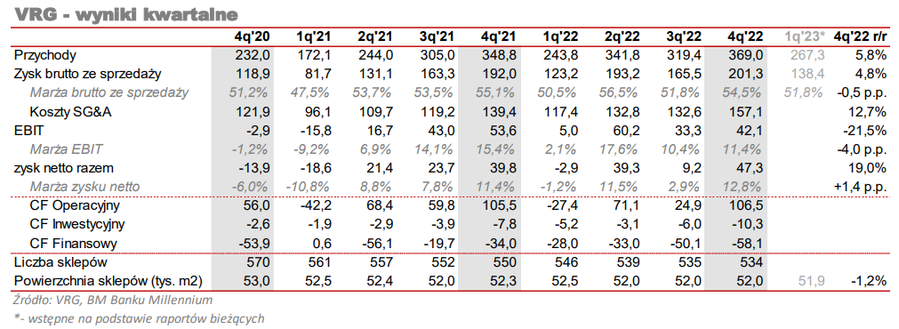

W 4Q 2022 r. VRG odnotowało rekordowe przychody ze sprzedaży w wysokości 369 mln zł (+5,8% r/r) i rekordowy zysk brutto ze sprzedaży w wysokości 201,3 mln zł (+4,8% r/r). Na poziomie EBIT wynik w wysokości 42,1 mln zł (-21,6% r/r) był już jednak gorszy w porównaniu do analogicznego okresu roku ubiegłego ze względu na szybko przyrastające koszty SG&A. Zysk EBIT był niższy od naszych oczekiwań (rekomendacja z dnia 23.02.2023 r.) ze względu na fakt, że spółka skorygowała w dół podane w raportach bieżących dane dot. sprzedaży i marży brutto za 4Q 2022 r. oraz ze względu na wzrost kosztów sG&A większy od naszych oczekiwań. Dzięki realizacji w 4Q 2022 r. dodatnich różnic kursowych w wysokości 17,8 mln zł Grupa osiągnęła w 4Q 2022 r. rekordowy zysk netto na poziomie 47,3 mln zł. W całym 2022 roku Grupa odnotowała rekordową sprzedaż w wysokości 1 274 mln zł (+l9,1% r/r) i rekordowy zysk netto w wysokości 93 mln zł (+40,1%), mimo że wynik był zaniżony przez ujemne różnice kursowe, które w 2022 r. wyniosły 12,9 mln zł.

□ Grupa podała już wstępne dane sprzedażowe za 1Q 2023 r. Przychody wyniosły 267,0 mln zł (+9,5% r/r), przy marży brutto ze sprzedaży w wysokości 51,6% (+0,8 p.p.), co daje zysk brutto ze sprzedaży wyższy o 11,8% r/r. W okresie porównawczym wybuchła wojna w Ukrainie, która wpłynęła negatywnie na popyt, szczególnie w marcu 2022 r. Wstępnie zaraportowany wynik przychodowy i marży brutto w 1Q 2023 r. oceniamy dobrze, był spójny z naszymi oczekiwaniami na cały 2023 r.

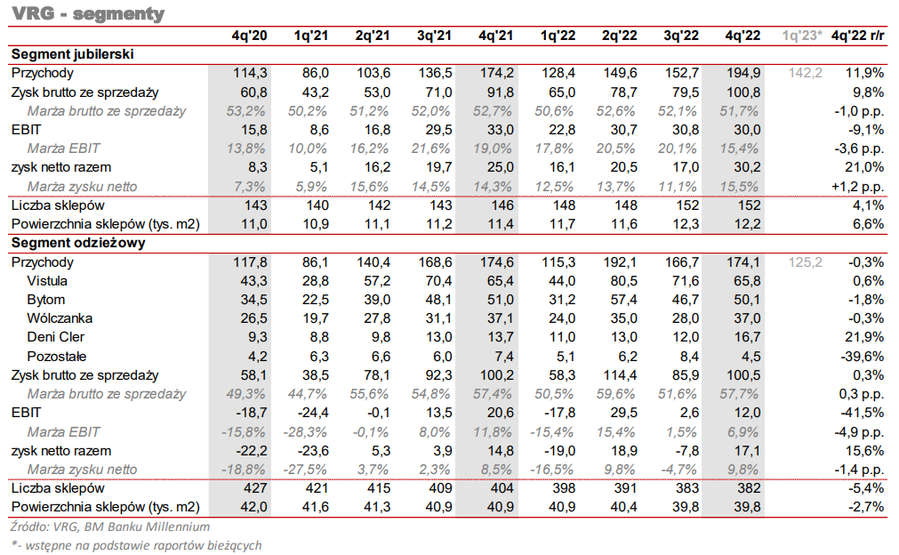

□ Segment jubilerski ma za sobą bardzo dobry rok i jest tym, który ciągnie wyniki Grupy. Przychody segmentu wzrosły w 4Q 2022 r. o 11,9% przy zwiększonej liczbie sklepów (152 sklepy, wzrost o 6 tj. 4,1% r/r) i powierzchni sprzedaży (+6,6% r/r). Cały czas szybciej rosnącą grupą produktową zegarki ze wzrostem sprzedaży na poziomie ok. 13,7% r/r, przy ok. 7,2% wzroście sprzedaży biżuterii. Zegarki są niżej marżowym produktem od biżuterii i ich wyższy wzrost przyłożył się do spadku marzy brutto o 1 p.p. Przychody na m2 w segmencie wzrosły o 5,7%. Jak podał Zarząd wzrost cen produktów w 2022 r. wyniósł kilkanaście procent w związku z czym wnioskujemy, że wolumen sprzedanych produktów w przeliczeniu na m2 spadł o 5-10%. Ze względu na niższą marżę brutto i wzrost kosztów SG&A o 19,5% r/r, zysk EBIT na tle bardzo dobrego 4Q 2022 r. spadł o 9,1% r/r. W całym 2022 r. przychody segmentu jubilerskiego wzrosły o 25,1% do 625,7 mln zł, a zysk EBIT o 30% do 114,3 mln zł. Ponad 90% zysku netto całej Grupy w 2022 r. wypracował segment jubilerski. W 1Q 2023 r. sprzedaż segmentu jubilerskiego nadal rosła szybciej (+10,5% r/r) niż segmentu odzieżowego (+8,4% r/r).

□ Segment odzieżowy odnotował w 4Q 2022 r. zbliżone przychody w porównaniu do analogicznego okresu roku ubiegłego, jednak przy nieco zmniejszonej liczbie sklepów (382 sklepy, spadek o 22 tj. o 5,4% r/r) i powierzchni sprzedaży (-2,7% r/r). Przychody na m2 w segmencie detalicznym wzrosły o ok. 3,4% r/r. Jak podał Zarząd również w tym segmencie efektywny wzrost cen produktów w 2022 r. wyniósł kilkanaście procent w związku z czym wnioskujemy, że wolumen sprzedanych produktów w przeliczeniu na m2 spadł powyżej 7% r/r. EBIT w 4Q 2022 r., który z reguły jest najsilniejszym kwartałem w roku wyniósł 12 mln zł (-41,5%). Również w segmencie odzieżowym rentowność operacyjna spadła ze względu na wzrost kosztów SG&A (+7,9%), przy stabilnych przychodach. W całym 2022 r. przychody segmentu odzieżowego wzrosły o 13,8% do 648,2 mln zł, a zysk EBIT o 174,8% do 26,3 mln zł. Duży wzrost wynika z niskiej bazy roku 2021, w którym galerie były zamknięte przez 2,5 miesiąca roku. Segment odzieżowy cały czas nie powrócił do rentowności notowanej przed pandemią (43 mln zł EBIT w 2019 r.).

□ Jak przyznał Zarząd na konferencji, w segmencie odzieżowym od września ubiegłego roku widoczny jest wyraźny wpływ słabszego otoczenia makroekonomicznego - klienci dokonują zakupów rzadziej, bardziej selektywnie i z większą wrażliwością na cenę i rabaty. W segmencie jedynie najmniejsza i najdroższa z marek tj. Deni Cler poprawiła wyniki w 4Q 2022 r. co zdaniem Zarządu potwierdza, że dziś segment luksusowy ma się dobrze i jest odporny na słabsze otoczenie makro. Z kolei najbardziej wrażliwa jest marka najtańsza w Grupie tj. Wólczanka.

□ Zarząd planuje kontynuację nowej polityki zarządzania zapasem w segmencie odzieżowym, którego celem jest utrzymywanie jak najwyższego udziału towarów z najnowszych kolekcji, w okresach wyprzedażowych mocniejsze promocje w celu wyprzedania towaru, a w pozostałych okresach zmniejszanie promocji, co w ujęciu skumulowanym miałoby skutkować wyższa sprzedażą i lepszą marżą pierwszą. Zgodnie z nową polityką duże sezonowe wyprzedaże będą miały miejsce w czerwcu i grudniu. Celem dla segmentu odzieżowego jest też poprawa kolekcji i produktów w każdej marce, większa odrębność marek, szybsze podążanie za trendami, ugruntowanie pozycji lidera kategorii formal, rozwój oferty casual i dla kobiet.

□ W segmencie odzieżowym w 2023 r. planowane jest dalsze zamykanie lokali (-6 lokali, -1,6% r/r) o najniższej rentowności i równocześnie zwiększanie powierzchni w najlepszych lokalizacjach, głównie Wólczanki i Vistuli, co łącznie ma dać 3,6% wzrostu powierzchni. W segmencie jubilerskim powstać ma 8 nowych salonów (+5,3% r/r), a powierzchnia wzrośnie o 7,1%. Planowane wydatki inwestycyjne to 42 mln zł (30 mln zł w 2022 r.) zarówno na otwarcia nowych salonów, jak i modernizacje, które były odkładane w czasach pandemii.

□ Udział sprzedaży on-line spadł w 2022 roku o 3,8 p.p do 14,4%, a w 1Q 2023 o 5,1 p.p. do 12,9%. Jednak Grupa nie rezygnuje z rozwijania kanału Internetowego, gdyż jak wspomniał na konferencji Zarząd coraz istotniejszym zjawiskiem, szczególnie w Grupach asortymentowych VRG, jest oglądanie oferty w Internecie, a podejmowanie decyzji zakupowych w sklepie stacjonarnym po obejrzeniu produktu na żywo.

□ Sytuacja finansowa Grupy VRG jest bardzo dobra, zadłużenie jest bardzo niskie. Środki pieniężne przewyższały zadłużenie odsetkowe (liczona łącznie z faktoringiem odwrotnym) i dług netto wynosił na koniec 2022 r. -35,7 mln zł. ‘

Celem Zarządu na 2023 r. jest wzrost przychodów w obu segmentach, poprawa marży brutto na poziomie całej Grupy, poprawienie wyników operacyjnych i netto. Według Zarządu w 2023 r. Grupa będzie w stanie realizować dynamiki wzrostu przychodów i zysku brutto wyższe od wzrostu kosztów SG&A, które maja rosnąć w tempie „wysokim jednocyfrowym”. Największy udział w przyroście kosztów SG&A mają mieć wynagrodzenia i czynsze, które zostaną w większości od stycznia zwaloryzowane o inflację w strefie euro (w 2022 r. 8,4%). Grupa pracuje nad strategią na kolejne lata, finalizacja prac planowana jest w najbliższych miesiącach i niewykluczone, że już w 2 kwartale nowa strategia zostanie przedstawiona. Zarząd planuje zarekomendować wypłatę dywidendy, propozycja ma być przedstawiona w maju (zgodnie ze strategią 20-70% zysku netto). W ubiegłym roku wypłacono 39,9 mln zł, tj. 60% zysku netto, co dało 17 groszy na akcję. Zakładamy, że w bieżącym roku dywidenda nie będzie niższa. Bieżące P/E dla Grupy VRG wynosi niecałe 9, a po skorygowaniu o negatywny wpływ różnic kursowych w 2022 r. (-12,9 mln zł w wyniku brutto) wynosiłby ok 8.

Ważne informacje

Wszelkie informacje zawarte w niniejszym raporcie mają wyłącznie charakter informacyjny i nie stanowią one rekomendacji w rozumieniu Rozporządzenia delegowanego komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów, , wyniku doradztwa inwestycyjnego, oferty ani też kierowanego do kogokolwiek (lub jakiejkolwiek grupy osób) zaproszenia do zawarcia transakcji na instrumencie bądź instrumentach finansowych.

Niniejszy raport została przygotowany z dochowaniem należytej staranności i rzetelności, w oparciu o fakty uznane za wiarygodne, jednak Biuro Maklerskie Banku Millennium S.A. nie gwarantuje, że są one w pełni dokładne i kompletne. Podstawą przygotowania raportu były wszelkie informacje na temat spółek, jakie były publicznie dostępne i znane sporządzającemu do dnia jego sporządzenia. Przedstawione prognozy są oparte wyłącznie o analizę przeprowadzoną przez Biuro Maklerskie Banku Millennium S.A. bez uzgodnień ze spółkami będącymi przedmiotem raportu ani z innymi podmiotami i opierają się na szeregu założeń, które w przyszłości mogą okazać się nietrafne. Biuro Maklerskie Banku Millennium S.A. nie udziela żadnego zapewnienia, że podane prognozy sprawdzą się. Inwestowanie w akcje spółek wymienionych w niniejszej analizie wiąże się z szeregiem ryzyk związanych miedzy innymi z sytuacją makroekonomiczną, zmianami regulacji prawnych, zmianami sytuacji na rynkach towarowych, ryzykiem stóp procentowych, których wyeliminowanie jest praktycznie niemożliwe.

Treść raportu nie była udostępniona spółkom będącym przedmiotem raportu przed jego opublikowaniem. Biuro Maklerskie Banku Millennium S.A. nie ponosi odpowiedzialności za szkody poniesione w wyniku decyzji podjętych na podstawie informacji zawartych w niniejszym raporcie analitycznym.

Osoba lub osoby wskazane na pierwszej strony niniejszego raportu sporządziły analizę. Wynagrodzenie otrzymywane przez osoby sporządzające raport nie jest bezpośrednio zależne od wyników finansowych uzyskiwanych przez Biuro Maklerskie Banku Millennium S.A. w ramach transakcji lub usług z zakresu bankowości inwestycyjnej, dotyczących instrumentów finansowych emitentów, których dotyczy niniejszy raport.

Niniejszy raport stanowi badanie inwestycyjne w rozumieniu przepisów Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Raport został przygotowany przez Biuro Maklerskie Banku Millennium S.A wyłącznie na potrzeby klientów Biura Maklerskiego Banku Millennium S.A., nie stanowi reklamy ani oferowania papierów wartościowych, może być on także dystrybuowany za pomocą środków masowego przekazu, na podstawie każdorazowej decyzji Dyrektora Departamentu Analiz Rynków Kapitałowych. Rozpowszechnianie lub powielanie niniejszego materiału w całości lub w części bez pisemnej zgody Biura Maklerskiego Banku Millennium S.A. jest zabronione. Niniejszy dokument, ani jego kopia nie mogą zostać bezpośrednio lub pośrednio przekazane lub wydane osobom w USA, Australii, Kanadzie, Japonii.

Nadzór nad Biurem Maklerskim Banku Millennium S.A. sprawuje Komisja Nadzoru Finansowego.

Rozwiązania organizacyjne, administracyjne i bariery informacyjne ustanowione w celu zapobiegania konfliktom interesów

Zasady zarządzania konfliktami interesów w Biurze Maklerskim Banku Millennium S.A. zostały zawarte w Polityce przeciwdziałania konfliktom interesów w Biurze Maklerskim Banku Millennium S.A. Skuteczne zarządzanie konfliktem interesów ma na celu działanie w najlepiej pojętym interesie Klienta i jest realizowane poprzez ustanowione środki ograniczania takiego ryzyka. W tym celu zostały wdrożone zasady odnoszące się do przyjmowania oraz przekazywania świadczeń pieniężnych i niepieniężnych, tzw. zachęt a także zawierania transakcji osobistych Osób zaangażowanych w Biurze Maklerskim Banku Millennium S.A.

Przyjęte dla zapobiegania konfliktom interesów rozwiązania organizacyjne określa między innymi Regulamin organizacyjny Biura Maklerskiego, który przewiduje: (a) nadzór nad osobami, których główne funkcje obejmują prowadzenie działań w imieniu lub świadczenie usług dla Klientów, których interesy mogą być sprzeczne lub którzy w inny sposób reprezentują różne sprzeczne interesy, w tym interesy Biura Maklerskiego; (b) środki zapobiegające lub ograniczające wywieranie przez osobę trzecią niewłaściwego wpływu na sposób, w jaki upoważniona osoba wykonuje czynności w ramach usług świadczonych przez Biuro Maklerskie (c) organizacyjne oddzielenie od siebie osób (zespołów) zajmujących się wykonywaniem czynności, które wiążą się z ryzykiem powstania konfliktu interesów, (d) zapewnienie każdej jednostce organizacyjnej Biura Maklerskiego i jej pracownikom niezależności w zakresie, w jakim dotyczy to interesów Klientów, na rzecz których taka jednostka wykonuje określone czynności.

Przyjęte dla zapobiegania konfliktom interesów rozwiązania określa również Regulamin wynagradzania, który zapewnia, że nie istnieją żadne powiązania pomiędzy wysokością wynagrodzeń pracowników różnych jednostek organizacyjnych lub wysokością przychodów osiąganych przez różne jednostki organizacyjne, jeżeli jednostki te wykonują czynności, które wiążą się z ryzykiem powstania konfliktu interesów.

Ograniczenia dotyczące przepływu informacji w celu zapobiegania konfliktom interesów, w tym informacji poufnych i stanowiących tajemnicę zawodową, określa Regulamin ochrony przepływu i uniemożliwienia wykorzystywania oraz przetwarzania informacji poufnych i przestrzegania tajemnicy zawodowej w Biurze Maklerskim Banku Millennium S.A.