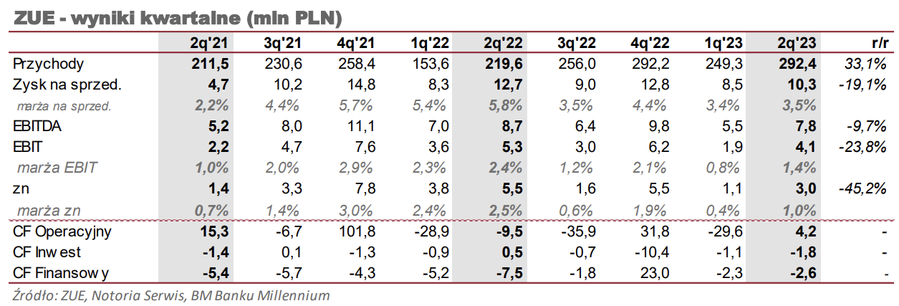

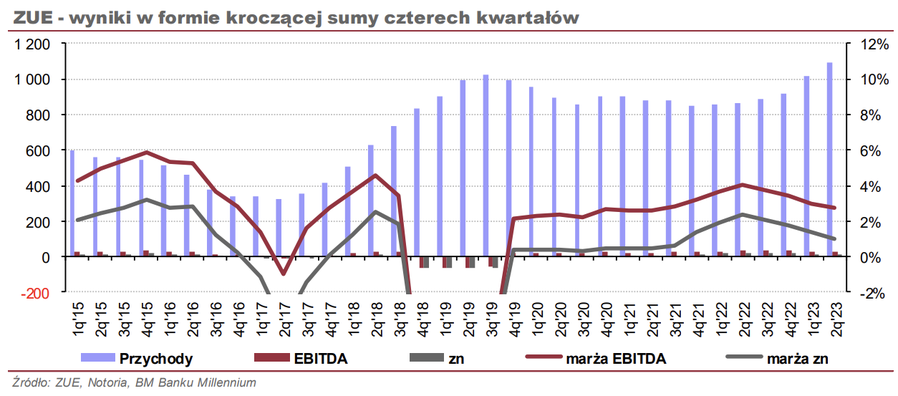

ZUE podało wyniki za 2Q23, które są słabsze niż ubiegłoroczne. Co prawda wartość przychodów wzrosła o 33,1%, ale zysk na poziomie brutto na sprzedaży spadł już o 19,1% r/r. Zysk operacyjny był niższy o 23,8% r/r, a netto o 45,2% r/r. Spółka tłumaczy się przede wszystkim efektem wysokiej bazy. Przed rokiem rozliczano szereg kontraktów z poprzedniej perspektywy unijnej, w przypadku których spółka wykonywała dodatkowe prace, z które wynagrodzenie zostało rozpoznane dopiero na samym końcu. W efekcie marża w okresie porównawczym była ponadprzeciętnie wysoka. W opinii zarządu ta wypracowana w 2Q23, w obliczu znacznego wzrostu kosztów, była zadowalająca.

Obciążeniem dla wyniku jest opóźnianie podpisania wygranego już w grudniu 2022r. kontraktu z PKP PLK o wartości 785,1 mln PLN netto. Jest to kontrakt na urządzenia kolejowe na odcinku Będzin – Katowice Piotrowice. ZUE zabezpieczyło już moce przerobowe, które w obecnej sytuacji są jedynie kosztem. Niestety sytuacja jest patowa, gdyż dla spółki jest to kontrakt bardzo ważny, a PKP PLK prace w jego ramach wpisała już nawet w harmonogram wstrzymań ruchu pociągów, ale blokada środków unijnych powoduje, że nie wiadomo kiedy zleceniodawca otrzyma gwarancje finansowania projektu.

W skali półrocza wysoką wartość ujemnych przepływów pieniężnych spółka tłumaczy dwoma dużymi kontraktami, które wchodzą w fazę realizacji i wymagały zwiększonego zaangażowania środków w materiały i sprzęt. Są to kontrakty: budowa zajezdni Annopol w Warszawie i kolejowy w Rumunii. Według spółki w najbliższych tygodniach oba kontrakty powinny już generować pozytywne przepływy pieniężne.

Z uwagi na fakt, że spółka co do zasady w pierwszych miesiącach realizacji umów księguje prace bez marży, oba wspomniane kontakty zaważyły negatywnie na poziomie zysków za 1H23. Po półrocznym przeglądzie budżetu spółka rozpoczyna rozliczanie marży i zapowiada, że dzięki temu w 3Q i 4Q powinna być już ona wyższa.

Najważniejsze pozostałe informacje podane podczas konferencji:

- Energopol, który został zakupiony pod koniec 2022r. i wszedł w nowy rok praktycznie bez portfela zamówień, podpisał 3 kontrakty na łączną wartość 65 mln PLN.

- Podstawowym celem zakupu Energopolu była chęć zaistnienia na rynku drogowym. Spółka z racji swojej wielkości celuje w drogowe kontrakty utrzymaniowe oraz realizacje mniejszych dróg regionalnych: miejskich, powiatowych i gminnych.

- Sprzedanie biura projektowego (Biuro Projektów Komunikacyjnych w Poznaniu za 0,6 mln PLN) ZUE umotywowało zmianą charakteru rynku. Obecnie znacznie mniej jest kontraktów typu „zaprojektuj i buduj”, a dominują typu „buduj”.

- ZUE założyło oferty w 2 kontraktach kolejowych w Rumunii, realizowanych w ramach „rumuńskiego KPO”. Spółka nie została w nich wybrana, ale liczy na udział w kolejnych, gdyż łączna wartość puli środków wynosi 29 mld EUR.

- Portfel zamówień wynosi 1,5 mld PLN, z czego ok. 700 mln PLN przypada na bieżący rok.