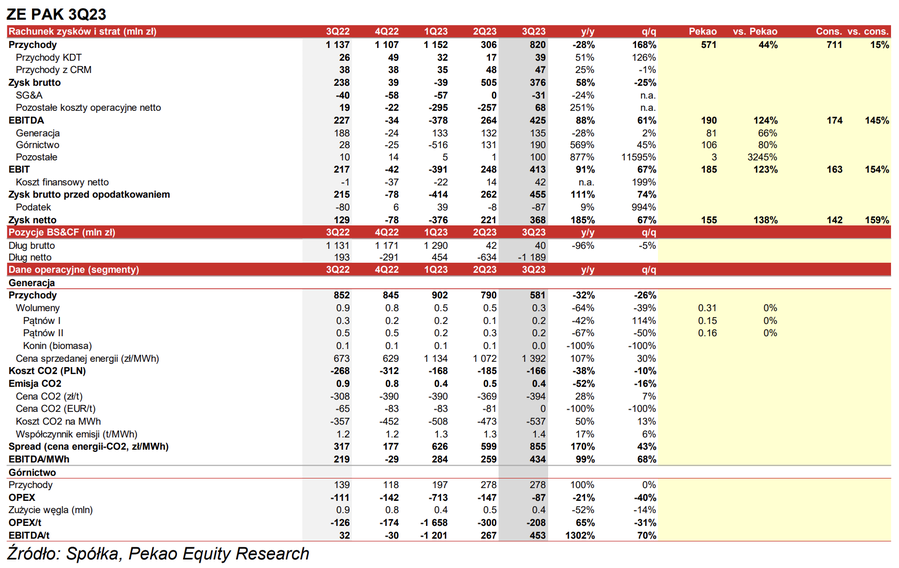

ZEP (ZEPAK) reported 3Q23 results with the following highlights:

- Raportowana EBITDA wyniosła 425 mln zł (wobec oczekiwanych przez konsensus rynkowy 174 mln zł i 190 mln zł oczekiwanych przez nas). Zidentyfikowaliśmy jedno kluczowe zdarzenie jednorazowe w wysokości 81,7 mln zł zysków ze sprzedaży niefinansowych aktywów trwałych. Po skorygowaniu o tę kwotę EBITDA wyniosłaby 343 mln zł. Podkreślamy, że na wyniki spółki duży wpływ miały także przychody KDT na poziomie 39 mln zł (wobec 26 mln zł rok wcześniej, wobec 88,6 mln zł w 9M23). Na lepszy wynik od naszych szacunków wpływa przede wszystkim dobry wynik w górnictwie, gdzie spółka zanotowała EBITDA na poziomie 190 mln zł (wobec 106 mln zł zakładanych w naszych szacunkach).

- W segmencie wytwarzania raportowana EBITDA wyniosła 135 mln zł (wobec 188 mln zł rok wcześniej, wobec 81 mln zł oczekiwanych przez nas).

- W górnictwie raportowana EBITDA wyniosła 190 mln zł (wobec 28 mln zł rok wcześniej). Poprawę zawdzięczamy bardzo solidnym cenom (przychody segmentu wydobycie podzielone przez zużycie węgla brunatnego) węgla brunatnego, które w 3Q23 wyniosły 662 zł/t (wobec 158 zł/t), w efekcie marża EBITDA w tym segmencie osiągnęła 69% (20% rok temu)

- Zysk netto wyniósł 368 mln zł (wobec 129 mln zł rok wcześniej). Zwracamy uwagę, że wynik netto został wsparty przez waluty o wartości 16 mln zł

- Dług netto/(gotówka) wyniósł -1189 mln zł

Opnia: Pozytywna

Zidentyfikowaliśmy jedną kluczową pozycję o charakterze jednorazowym na poziomie EBITDA związaną ze sprzedażą niefinansowych aktywów trwałych w kwocie 81,7 mln zł. Po skorygowaniu o tę kwotę EBITDA wyniosłaby 343 mln zł, znacznie powyżej konsensusu rynkowego i naszych oczekiwań, co sprawia, że postrzegamy te wyniki zdecydowanie pozytywnie. Dobre wyniki związane są przede wszystkim z bardzo dobrym wynikiem segmentu wydobycia, na co wpływają bardzo dobre ceny węgla brunatnego (przychody segmentu wydobycie podzielone przez zużycie węgla brunatnego), które w 3Q23 wyniosły 661 zł/t (wobec 158 zł/t w 3Q22 ) i relatywnie niski OPEX na poziomie 87 mln zł (wobec 111 mln zł rok temu)

Po 9M23 szczególnie zaskakuje nas bardzo dobry wynik segmentu wydobycia, gdzie ceny węgla brunatnego w 9M23 (przychody segmentu wydobycia podzielone przez zużycie węgla brunatnego) wyniosły 557 zł/t (wobec 153 zł/t w 9M22).

Podkreślamy, że pozycja gotówkowa spółki jest bardzo silna – gotówka netto wynosi 1,2 mld zł, podkreślamy jednak, że spółka będzie musiała zapłacić z góry 460 mln zł za blok CCTG Adamów oraz rezerwę rekultywacyjną w wysokości 807 mln zł, którą trzeba będzie pokryć w nadchodzących latach.