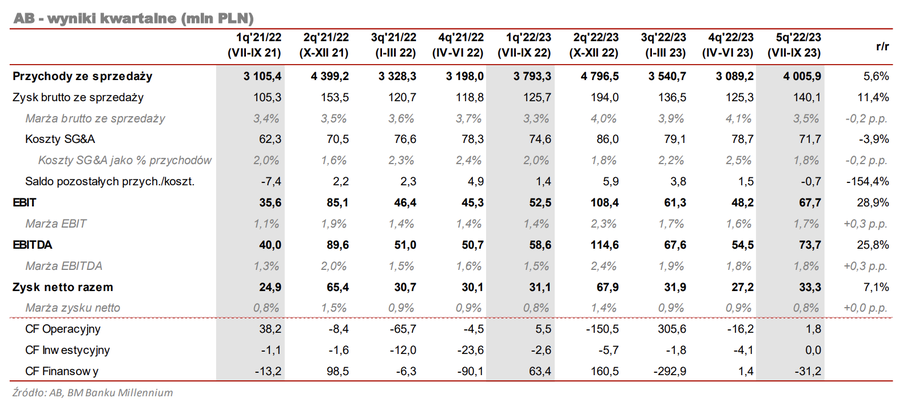

Zakończony rok obrotowy 2022/23 w ABE (ABPL) miał 15 miesięcy ze względu na przesunięcie okresu obrotowego i w efekcie wydłużenie minionego roku o jeden kwartał. Najnowszy kwartał był 5 kwartałem roku obrotowego 2022/23 i obejmował okres od lipca do września 2023 r.

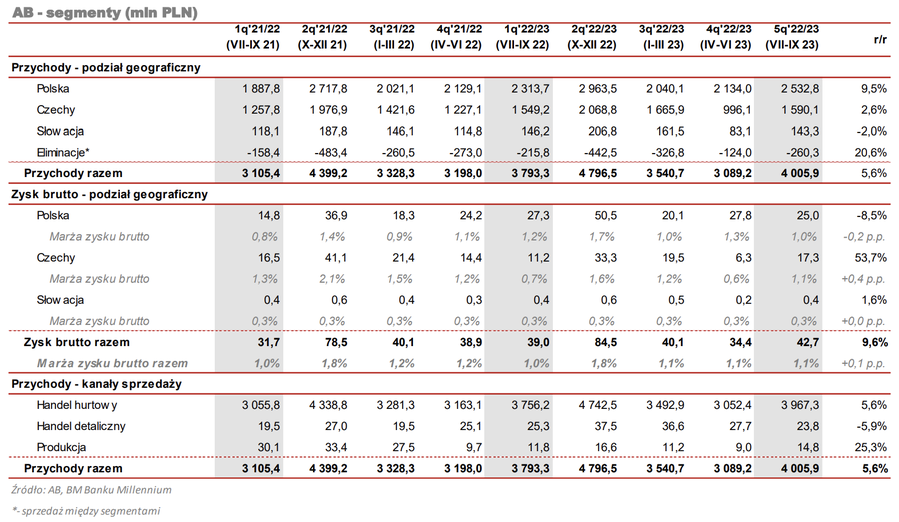

5 kwartał roku 2022/23, przyniósł powrót do wzrostów sprzedaży na poziomie +5,6% r/r, po spadku przychodów w 4 kwartale roku 2022/23 (okres kwiecień-czerwiec 2023) o 3,4% r/r. Jak na poprzedniej konferencji informował Zarząd słaby wynik spowodowany był wysoką bazą roku ubiegłego, związaną z realizowaniem opóźnionych dostaw z 2021 r. oraz napływem uchodźców z Ukrainy. W ostatnich 4 kwartałach przychody AB wyniosły 15,4 mld PLN i wzrosły o 4,9% r/r. Jak podała Grupa w tym samym czasie dynamika rynku produktów IT w regionie Polska, Czechy, Słowacja wyniosła -3,4% r/r. Zdaniem Zarządu Grupa zyskała w związku z tym 2,5 p.p. udziałów w rynku. Spółka najszybciej rozwija się w Polsce, w której wzrost przychodów wyniósł 9,5% r/r.

Dzięki lepszej marży brutto i spadkowi kosztów SG&A w minionym kwartale Grupa AB poprawiła wynik EBIT o 29%. Jednak ze względu na znaczny wzrost kosztów finansowych zysk netto wzrósł o znacznie skromniejsze 7,1%.

Zarząd ma nadzieję na dobry przyszły rok. Na wszystkich 3 rynkach, na których działa spółka (Polska, Czechy, Słowacja) oczekiwany jest kilkuprocentowy wzrost konsumpcji, wzrost wynagrodzeń i PKB (od 1,4% w Czechach do 2,7% w Polsce według Komisji Europejskiej). Na polskim rynku spółka liczy na uruchomienie środków z KPO (36,5 mld zł na cyfrową transformację). Według przedstawionych przez spółkę prognoz w 2024 r. globalnie wydatki na IT mają być najwyższe w historii.

- Marża brutto w minionym kwartale była o 0,2 p.p. wyższa w porównaniu do analogicznego kwartału zeszłego roku dzięki korzystniejszemu miksowi produktowemu, natomiast koszty SG&A spadły o 3,9% r/r. Niższe były koszty sprzedaży, co możliwe było dzięki lepszemu popytowi, a dodatkowo wyższa była sprzedaż w segmencie „enterprise”, który generuje mniejsze koszty sprzedaży. W efekcie zysk EBIT wzrósł o 29%, a EBITDA o 26%. Jednak ze względu na znaczny wzrost kosztów finansowych, zysk netto wzrósł o znacznie niższe 7%.

- W minionym kwartale spółka znacząco ograniczyła poziom zapasów które spadły z 1,84 mld PLN na koniec czerwca 2023 oraz 2,02 mld PLN na koniec września 2022 r. do 1,55 mln PLN na koniec września. Sytuacja podwyższonych zapasów była efektem zerwanych łańcuchów która wymusiła robienie zapasów „na wszelki wypadek” w poprzednich kwartałach. Na koniec poprzedniego kwartału była też efektem przygotowania do realizacji zakontraktowanych zamówień w okresie lipiec-wrzesień 2023. Obecnie sytuacja już się ustabilizowała. Efektem zejścia z zapasów jest istotny wzrost należności handlowych z 1,13 mld PLN na koniec czerwca 2023 r. do 2,21 mld PLN na koniec września 2023, jednak jak wskazał Zarząd część z tych należności spłynęła już w trakcie bieżącego kwartału.

- W ostatnim roku AB pozyskało istotne nowe kontrakty dystrybucyjne m.in. z firmami Xiomi, Tecno (Telco i Ecosystem) oraz Teltonika, Advantech, CheckPoint, Cudy, CyberPower i Poly (kategoria Enterprise). Grupa rozwija segment VAD (z wartością dodaną, w roku 2022/23 wzrost o 23% r/r) oraz Cloud Services 4U (w roku 2022/23 wzrost o 29%) i liczy na ich dalsze dobre wyniki.

- Szansą dla rynku dystrybucji IT w Polce mogą być zdanie Zarządu Unijne Programy Transformacyjne: Next Gen EU (KPO), Digital Decade 2030 Program oraz spodziewane zwiększenie popytu na urządzenia RTV/AGD. Jak podała Grupa. według prognoz Gartnera dla Europy, w roku 2024 będziemy obserwować wzrosty w kategorii urządzeń (+4,6% vs. -13,3% w roku 2023), systemów Data Center (+8,0%, vs. 3,1% w roku 2023) oraz software (+14,5% vs +14,6% w roku 2023).

- Zarząd rozważa sformalizowanie polityki dywidendowej. Dotychczas spółka tego kroku nie poczyniła gdyż, Zarząd chciał aby firma mogła elastycznie korzystać z szans rozwojowych. W zakresie dywidendy za rok bieżący Zarząd poinformował, że planowane jest podzielenie się zyskiem z akcjonariuszami.

- W sierpniu spółka wyemitowała obligacje o nominale 80 mln PLN. Oprocentowanie obligacji wynosi WIBOR 6M +2,6 p.p. Wykup obligacji nastąpi w lutym 2027 r.

- Zdaniem Zarządu spółki akcje AB pozostają na giełdzie niedowartościowane.