Dla warszawskiej giełdy miniony rok można zaliczyć do udanych, tak pod względem historycznych poziomów kluczowych indeksów, udanego większego IPO czy ogólnej powyborczej poprawy sentymentu inwestorów. Jaki 2023 r. był jednak pod względem dywidend? Tu jak zwykle sprawa jest nieco bardziej skomplikowana. Zapraszamy na tradycyjne dywidendowe podsumowanie roku.

Dywidendowa stabilizacja

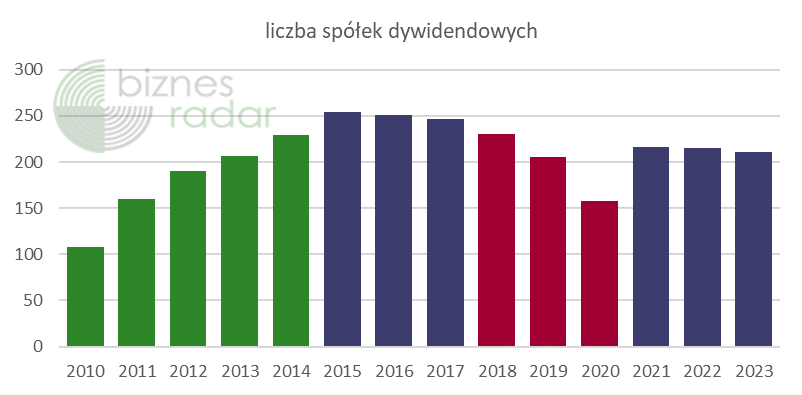

Zacznijmy od retrospekcji. Lata 2015-2017, chociaż nie odznaczyły się równie spektakularnymi wzrostami szerokiego rynku jak okres dekadę wcześniejszy, były wyjątkowe z innego powodu. Można je bowiem mianować jako złote czasy spółek dywidendowych na warszawskiej giełdzie. Około 250 spółek dzielących się zyskiem z akcjonariuszami dawało nadzieję na zadomowienie się tej praktyki na lokalnym poletku i mogło być uznawane za jedną z oznak dojrzałości krajowego rynku kapitałowego. Ten symboliczny awans do największych faktycznie nastąpił, wraz z wejściem Polski do koszyka rynków rozwiniętych FTSE Russell. Oczywiście nie z powodu rosnącej liczby spółek dywidendowych. Niemniej oczekiwania i w tej kwestii były optymistyczne.

Co miało być początkiem dywidendowej dojrzałości okazało się preludium schyłku. Podręcznikowe dywidendowe filary, czyli segment tzw. utilities, reprezentowany przez chociażby ENA (ENEA) czy ENG (ENERGA) zaprzestał podziału zysków i rozpoczął finansowanie strategicznych inwestycji, a dojrzały parkiet dotknęła plaga wezwań i w konsekwencji wycofań (wobec 2016 r. liczba spółek na głównym rynku jest dziś 15% niższa). Truizmem będzie dodać, że sytuacji nie pomogła też pandemia, mająca nadejść niedługo później.

Aktualnie po kilkuletnim okresie spadków i jednorazowym odbiciu można jednak mówić o czasie nowej stabilizacji. Wprawdzie na niższym poziomie niż w najlepszych latach, przy niższej liczbie notowanych przedsiębiorstw i niższym odsetku tych dzielących się zyskiem z akcjonariuszami, ale jeśli jakieś słowo powinno towarzyszyć dywidenda, to właśnie stabilność. Tym bardziej że nie dotyczy ono wyłącznie liczby spółek dywidendowych.

Spółka dywidendowa coś znaczy

Spośród spółek, które w 2023 r. podzieliły się zyskiem z akcjonariuszami w formie dywidendy, niemal 80% wypłaciło dywidendę także rok wcześniej. Ale idźmy dalej. Przeszło ¾ z nich ma na koncie przynajmniej pięć – mniej lub bardziej regularnych – wypłaconych dywidend. Tym samym wydaje się, że termin spółka dywidendowa nabrał odpowiedniego ciężaru i faktycznie oznacza spółkę, która wypłaca (liczba mnoga), a nie wypłaciła (pojedyncza) część zysku akcjonariuszom.

Oczywiście trudno mówić o tendencjach w przypadku jednorazowych wypłat, niemniej z perspektywy czasu można zaryzykować, że jest to zjawisko coraz rzadziej występujące. W rekordowy 2015 r. dywidendę pierwszy i jak do tej pory ostatni raz otrzymali akcjonariusze 12 spółek. Podobnie wyglądało to w zamierzchłych 2012 r. i 2013 r. Od tamtej pory w żadnym roku nie było więcej niż 7 takich przypadków. Na co niemały wpływ ma również fakt, że z roku na rok maleje liczba spółek bez jakiejkolwiek wypłaty dywidendy na koncie. A i notowanych spółek jest mniej. Ale ponownie, w zestawieniu z danymi o konsekwentnych wypłatach można bronić teorii o wyklarowaniu się stabilnej grupy spółek dywidendowych.

Mali długodystansowcy

Trzon tej grupy to oczywiście spółki dzielące się zyskiem z akcjonariuszami nieprzerwanie od giełdowych debiutów. APT (APATOR), DBC (DEBICA) oraz HDR (HYDROTOR) o ile nie przerwą trwających serii w 2024 r. są na dobrej drodze do ćwierćwiecza konsekwentnej wypłaty dywidendy. Dwie dekady praktyki mają na koncie także STF (STALPROFI), ATG (ATMGRUPA) oraz SKA (SNIEZKA). Jak widać dywidendowi maratończycy to w krajowych realiach niemal wyłącznie małe spółki z sWIG80 lub mniejsze, nawet niewchodzące w skład żadnego z głównych indeksów. Z drugiej strony pod względem historycznej stopy zwrotu indeks małych spółek też wyprzedza WIG20 o kilka długości, więc może nie powinno to stanowić większego zaskoczenia. Honoru największych na dywidendowym poletku broni niemal osamotniona ACP (ASSECOPOL), z dalszego miejsca wspierana jedynie przez KTY (KETY).

|

Spółka |

Ciągłość wypłat |

Indeks |

|---|---|---|

|

24 |

sWIG80 |

|

|

24 |

WIG |

|

|

24 |

WIG |

|

|

23 |

WIG |

|

|

20 |

WIG |

|

|

20 |

sWIG80 |

|

|

19 |

mWIG40 |

|

|

18 |

WIG20 |

|

|

18 |

mWIG40 |

|

|

17 |

WIG |

|

|

15 |

sWIG80 |

|

|

15 |

sWIG80 |

|

|

15 |

mWIG40 |

|

|

15 |

WIG |

|

|

14 |

WIG |

|

|

14 |

WIG |

|

|

14 |

NC |

|

|

14 |

WIG20 |

|

|

14 |

WIG |

Jakkolwiek jednoznacznie pozytywne, długoletnie dywidendowe serie łatwo przeceniać, faworyzując tym samym spółki z dłuższym giełdowym stażem. Czy 11 kolejnych lat podziału zysku z akcjonariuszami jest z dzisiejszej perspektywy bardziej wartościowe niż 8? Być może dla niektórych owszem, ale dolary przeciwko orzechom, że bardziej istotna jest perspektywa tych 8 czy 11 nadchodzących lat. Sama z siebie długa seria wypłat nie czyni wszak spółki atrakcyjną i być może jest jedynie pamiątką po udanym okresie lub sposobem głównego akcjonariusza na spieniężenie części udziałów przy mało płynnym walorze. To powiedziawszy, często jest też dowodem konsekwencji, spójnej polityki w zakresie dywidendy i poważnego traktowania tematu podziału zysku. Jest to jednocześnie na pewno dobry punkt wyjścia do dokładniejszej analizy spółki.

Kompletną listę ponad 50 spółek płacących dywidendy nieprzerwanie od debiutu w łatwy sposób stworzysz w skanerze ustawiając parametry częstotliwość wypłat na 100% i ciągłość wypłat >1. Lub klikając w ten link.

Stabilny wzrost spadek

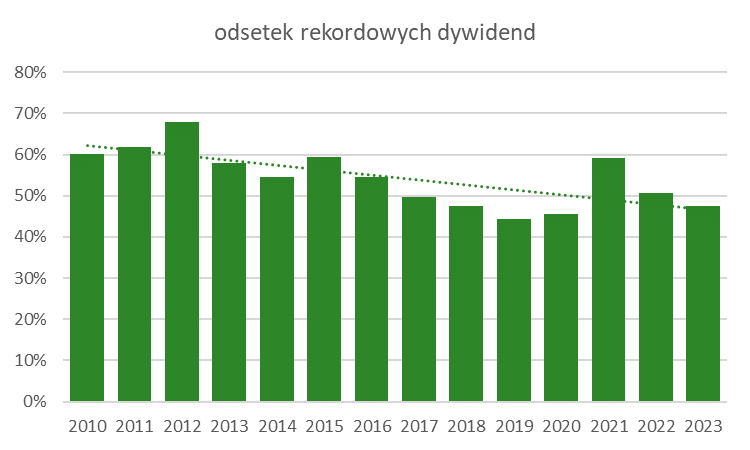

Wspomniane i odmieniane kilkukrotnie słowo stabilny jest przez inwestorów lubiane szczególnie w towarzystwie wzrost. Także w kontekście dywidend. Poza regularnością cenione jest bowiem także zwiększanie jej wartości. I tu pora na tę gorszą partię wieści. W 2023 r. rekordowym poziomem dywidendy mogło pochwalić się stosunkowo niewiele spółek.

Winić za ten stan rzeczy częściowo można popandemiczne El Dorado nieproporcjonalnie podbijających stawkę wypłatą skumulowanych/odłożonych w czasie dywidend. W 2021 r. 59% spółek wypłaciło najwyższe dywidendy w swojej historii. To jednak tylko jedna strona medalu, bo i w po-popandemiczny 2022 r. wyglądał pod tym względem lepiej niż ubiegły rok.

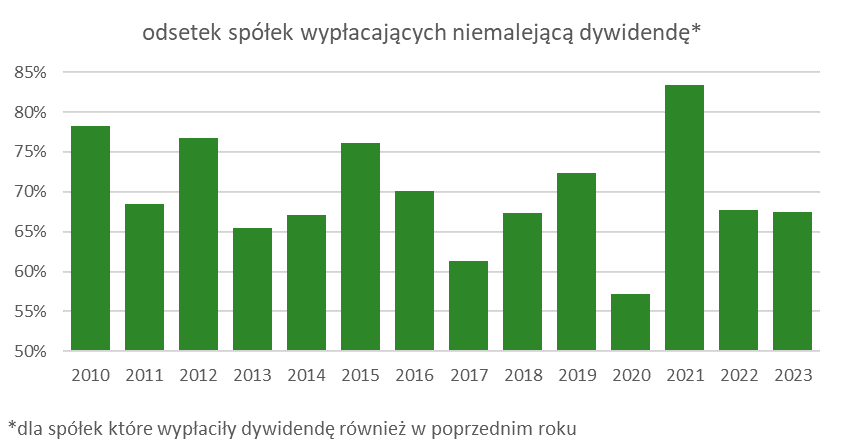

Nawet pomijając bombastyczne rekordy, również pod względem wzrostu wartości dywidendy ubiegły rok wypadł raczej słabo. Wyższą niż w 2022 r. dywidendę otrzymali akcjonariusze 67% spółek (które podzieliły się zyskiem w obu tych latach). Pomijając pandemiczny 2020 r. był to najniższy odsetek od 2018 r. Symbolicznie lepiej pod tym względem wypadł nawet 2022 r. obarczony wszak efektem wysokiej bazy.

Tropem w poszukiwaniu przyczyn takiego stanu rzeczy może być ogólnie niższy poziom generowanych zysków. Mediana zysku netto dla spółek które wypłaciły dywidendę w dwóch poprzednich latach spadła w 2023 r. o 5% r/r do 26,1 mln zł, a niższy niż rok wcześniej wynik netto pokazało niemal 60% z nich. Trudny rok (i spadek wartości dywidendy) mają na koncie tacy dywidendowi weterani jak chociażby APT (APATOR), który w 2022 r. odnotował niemal 90% spadek zysku netto. Spółka odstąpiła także od polityki dywidendy i po raz pierwszy od 2012 r. nie wypłaciła zaliczki na poczet dywidendy co tłumaczono "niestabilnym otoczeniem makroekonomicznym, w tym negatywnym wpływem wojny w Ukrainie, słabą koniunkturą gospodarczą oraz wysokim poziomem kosztu pozyskania finansowania zewnętrznego". W ubiegłym roku powrócono już jednak do tej praktyki, a i wynikowo 2023 r. był dla spółki łaskawszy.

W przeciwieństwie do Apatora (oraz MNC (MENNICA) i NTT (NTTSYSTEM)) spółki które w ubiegłym roku odnotowały największy spadek wartości dywidendy r/r nie zaprezentują też raczej szybkiej poprawy wyników. W tabeli dane dotyczące skonsolidowanych zysków spółek, które ilustrują kondycję grupy i często służą jako podstawa wysokości dywidendy. Sama dywidenda wypłacana jest jednak z jednostkowego zysku netto (dane w mln PLN).

|

spółka |

spadek dywidendy r/r |

zysk neto 2021 r. |

zysk netto 2022 r. |

zysk netto r/r |

O4K |

|---|---|---|---|---|---|

|

-86% |

87 002 |

34 462 |

-60% |

65 359 |

|

|

-83% |

6 176 |

2 530 |

-59% |

1 688 |

|

|

-81% |

150 854 |

109 570 |

-27% |

8 499 |

|

|

-80% |

19 247 |

2 762 |

-86% |

605 |

|

|

-78% |

3 019 |

2 131 |

-29% |

1 561 |

|

|

-78% |

78 700 |

30 000 |

-62% |

-67 000 |

|

|

-77% |

17 908 |

16 503 |

-8% |

18 508 |

|

|

-73% |

4 369 |

5 123 |

17% |

-2 371 |

|

|

-69% |

-11 607 |

-39 277 |

238% |

-25 140 |

|

|

-67% |

6 156 000 |

4 772 000 |

-22% |

334 000 |

|

|

-67% |

6 385 |

-7 945 |

-224% |

-9 614 |

|

|

-67% |

2 333 |

881 |

-62% |

-9 |

Po tej łyżce dziegciu pora może nie na beczkę, ale porcję miodu. Pomimo kilku spadkowych tendencji, w dalszym ciągu niemalejącą dywidendę wypłaciło przeszło 2/3 spółek, a przeciętna dywidenda była o 10% wyższa niż w 2022 r. Pod dywidendowym kątem roku jako nieudany na pewno nie nazwą akcjonariusze m.in. ATC (ARCTIC), VOT (VOTUM), XTB, COG (COGNOR) czy ALL (AILLERON), na których konta wpłynęły dywidendy kilkukrotnie wyższe niż w 2022 r.

Nie zawiodła też dywidendowa elita, czyli spółki, które od przynajmniej pięciu lat co roku wypłacają niemalejąca dywidendę. Aktualnie na warszawskim parkiecie znajdziemy 16 takich przedsiębiorstw:

|

spółka |

niemalejąca dywidenda od (lat) |

|---|---|

|

5 |

|

|

13 |

|

|

10 |

|

|

9 |

|

|

6 |

|

|

6 |

|

|

9 |

|

|

6 |

|

|

5 |

|

|

7 |

|

|

5 |

|

|

11 |

|

|

6 |

|

|

18 |

|

|

5 |

|

|

9 |

Niewiele? Być może. Nie od dziś wiadomo, że inwestorzy dywidendowi nie mają łatwego życia na warszawskim parkiecie. Dywidendy nie zyskują na popularności i mimo że rosną, to w mniejszym stopniu niż w przeszłości. Koniunktura odbija się na części bardziej cyklicznych działalności, notowanych spółek jest mniej i nie wszystkie są zainteresowane nawet sporadycznym podziałem zysku z akcjonariuszami. Jest jednak stabilna grupa praktykująca podział zysku, a nawet wypłacających co roku niemalejące dywidendy. Słowem rynek się cementuje. Może to właśnie należy uznać za oznakę dojrzałości?