Inwestując w akcje spółek, które dzielą się zyskiem z akcjonariuszami, oczekujemy rosnącej wartości wypłat czy wysokiej stopy dywidendy. Okazuje się jednak, że wybierając spółki dywidendowe, z dużym prawdopodobieństwem zarobimy również na samych akcjach.

W ciągu ostatnich trzech lat, Warszawski Indeks Giełdowy zyskał niemal +18,9%. Natomiast dla tego samego okresu, stopa zwrotu z WIGdiv wynosi zaledwie +4,3%. Inwestycje w spółki dywidendowe są mniej opłacalne? Nic bardziej mylnego. Konstrukcja WIGdiv nie oddaje pełnego obrazu kondycji spółek dywidendowych, które w rzeczywistości radzą sobie znacznie lepiej niż szeroki rynek.

Zacznijmy jednak od kilku uproszczeń. Brane pod uwagę stopy zwrotu dotyczą okresu ostatnich 36 miesięcy, są liczone tylko dla spółek notowanych na głównym rynku i nie obejmują akcji wykluczonych z obrotu lub notowanych krócej niż trzy lata. Nasze zestawienie obejmuje zatem 426 spółek widocznych w zakładce stopy zwrotu.

Kupując akcje wszystkich tych spółek dokładnie trzy lata temu, zarobilibyśmy na 234 z nich, a stracili w 191 przypadkach (akcje KPD (KPPD) nie zmieniły swojej wartości). Większość (55%) naszego portfela wypełniałyby więc zyskowne inwestycje, jednak nie są to godne pozazdroszczenia proporcje. Mediana stóp zwrotu naszych akcji wyniosłaby w tym okresie +7,1%.

Spójrzmy teraz jedynie na spółki dywidendowe. Przyjmijmy, że są to spółki, które dzieliły się zyskiem z akcjonariuszami regularnie od 2014. Wówczas kupując akcje naszych spółek 36 miesięcy temu, otrzymaliśmy dywidendę w każdym roku inwestycji. Oczywiście nie było wówczas żadnej gwarancji, że te same spółki wypłacą dywidendę również w kolejnych latach. Niemniej, takich spółek jest na warszawskiej giełdzie 103, a więc niemal ¼ spośród badanych.

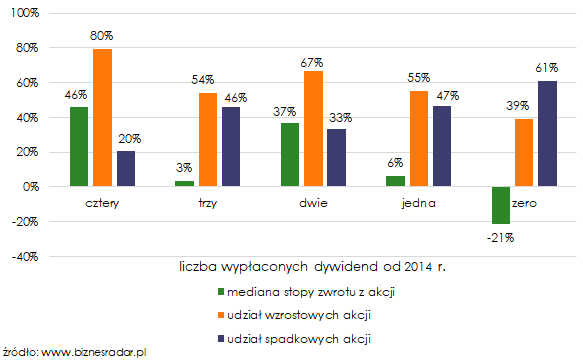

Mediana stopy zwrotu w tym okresie wyniosła dla nich +46%. Proporcje też wyglądają znacznie lepiej niż w przypadku spółek, które nie wypłacały dywidendy, robiły to sporadycznie lub nieregularnie. Zdecydowana większość z nich z nich zanotowała wzrost (82 spółki, czyli 80%), a tylko 21 spadek (20%), przy czym w 5 przypadkach strata nie przekroczyła 10%.

Oczywiście jak to zwykle bywa, większe ryzyko oznacza również większy zysk. Najwyższe stopy zwrotu osiągnęły dynamicznie rozwijające się spółki, które nie wypłacają dywidendy. Akcje LRQ (LARQ) czy 11B (11BIT) podrożały w ciągu ostatnich trzech lat o ponad 1400%. Dla porównania akcje najsilniej rosnącej spółki dywidendowej, OPN (OPONEO.PL) przyniosły w tym okresie stopę zwrotu równą „jedynie” +299%.

To równanie działa jednak również w druga stronę. Wybierając jedynie spółki regularnie dzielące się zyskiem z akcjonariuszami, w najgorszym możliwym przypadku (czyli IPF (PROVIDENT)) straciliśmy na naszej inwestycji -69%. Gorsze wyniki zanotowało 49 spółek i analogicznie jak w przypadku najsilniejszych wzrostów, najwięcej wśród nich było spółek, które nie wypłacają dywidendy. Inwestycja w EST (ESTAR) czy BAC (BACD) przyniosła w ciągu trzech lat -98% stratę.

Inwestując w spółki, które systematycznie wypłacały cześć zysku akcjonariuszom, nie tylko średnio zarobiliśmy na takiej inwestycji więcej, ale również nasz odsetek zyskownych akcji w portfelu był największy. Co więcej, nie należy zapominać o wartości jaką są same wypłacane dywidendy, których prezentowane stopy zwrotu nie obejmują. Rzeczywista stopa zwrotu była zatem jeszcze wyższa.

Nie należy jednak zapominać, że przyjęte założenia w dużym stopniu upraszczają faktyczną sytuację na rynku i nie dają żadnej gwarancji na podobne rezultaty w przyszłości. Spółka wypłacająca dywidendę od lat może zacząć zatrzymywać zysk w spółce (jak OPL (ORANGEPL)), a pierwszą od lat dywidendę mogą wypłacić z założenia nie-dywidendowe przedsiębiorstwa (jak CDR (CDPROJEKT)). Zestawienie spełniających przyjęte kryteria spółek, może znacząco zmienić się w przyszłym roku, dając odmienne rezultaty. Niemniej, taka strategia może pozwolić ograniczać ryzyko inwestycji i daje podstawy do bliższego przyjrzenia się spółkom dywidendowym.