Analizujemy długoterminowe relacje między polskim i amerykańskim rynkiem akcji. Przez ponad pięć lat WIG „odpokutowywał” wcześniejsze zbyt wybujałe stopy zwroty. Nie oznacza to jednak, że z tego powodu należy go skreślić z listy kandydatów do portfela.

Naszą analizę zacznijmy od powszechnie znanego faktu: od około pięciu lat polskie akcje przynoszą relatywnie słabe stopy zwrotu, szczególnie w porównaniu z najważniejszym rynkiem świata – amerykańskim. Powszechne dostrzeżenie tego faktu wywołało zrozumiałą falę napływów kapitałów do funduszy rynków rozwiniętych. Liczby jednoznacznie potwierdzają tę obserwację. Od końca 2010 roku rodzimy WIG urósł do końca marca o … 3 proc., podczas gdy amerykański S&P500 dał zarobić 83 proc. (wliczając dywidendy). Polskie akcje bez wątpienia mają za sobą „stracone” pół dekady.

Zanim jednak na tej podstawie całkiem skreślimy walory znad Wisły z listy komponentów zdywersyfikowanego portfela inwestycyjnego, warto spojrzeć na sprawę w dużo szerszym kontekście. Podobne wyliczenia jak te powyższe, ale dla innych przedziałów czasowych, mogą okazać się sporym zaskoczeniem.

Przykładowa „zagadka” – o ile urósł S&P500 (z dywidendami) na przestrzeni dwudziestu lat? O 364 proc. A WIG? O 331 proc. Różnica stosunkowo niewielka, nawet mimo tak znacznej słabości naszego rynku w ostatnich latach.

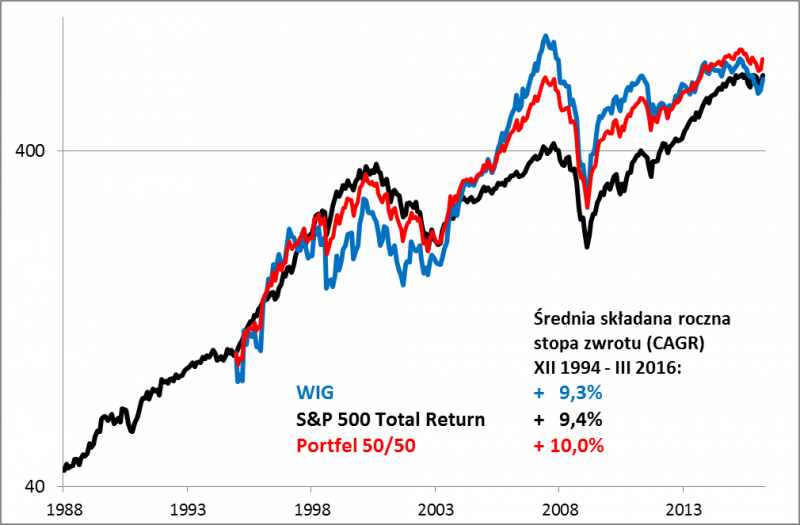

Najlepiej wzajemne relacje między polskim i amerykańskim indeksem zobrazować na wykresie. Okazuje się, że na przestrzeni wielu lat, licząc od końca 1994 roku (czyli już po pierwszej, euforycznej hossie na GPW) stopy zwrotu były zbliżone – oba indeksy dały zarobić średnio ponad 9 proc. rocznie. Po pierwsze pokazuje to, że na dłuższą metę osiągnięcia rodzimego rynku akcji są silnie uzależnione od stóp zwrotu za oceanem. Po drugie w tak długim okresie nie było wielkiej różnicy czy miało się pieniądze w akcjach amerykańskich, czy polskich. Po trzecie wreszcie korzystne długoterminowe stopy zwrotu potwierdzają, że obie te klasy aktywów mają przynależne miejsce w zdywersyfikowanym portfelu inwestycyjnym.

Rys. 1. Zmiany indeksów (koniec 1994 r. = 100; skala logarytmiczna)

Źródło: Qnews.pl. Ponieważ przy obliczaniu WIG uwzględniane są dywidendy, do porównania przyjęliśmy dywidendową wersję S&P500 (Total Return) – dostępna jest od 1988 roku. Portfel 50/50 – przy założeniu, że na koniec każdego roku udziały obu indeksów są wyrównywane.

Oczywiście wszystko to nie oznacza, że należy zupełnie zignorować silne rozbieżności, jakie pojawiły się na przestrzeni ostatnich pięciu lat. Długoterminowy kontekst sprawia jednak, że można na nie spojrzeć w inny sposób. Zauważmy, że uporczywa relatywna słabość GPW jest niejako historyczną „koniecznością” – aby w długim okresie stopy zwrotu na warszawskim parkiecie były zbieżne z tymi w USA, konieczne było, by polskie akcje dostały zadyszki i „poczekały” na S&P500. Zauważmy, że wcześniej – w latach 2004-2007, a potem 2009-2010 – to walory znad Wisły były „górą”. Najwyraźniej ta spora nadwyżka w stopach zwrotu musiała potem zostać wyrównana na korzyść Wall Street. Teraz jednak najwyraźniej stopy zwrotu powróciły znów do stanu równowagi (obie linie widoczne na wykresie spotkały się).

Teraz pora na kolejną porcję konkluzji. Pierwsza z nich ma charakter typowo timingowy. W pierwszej chwili rodzi się pokusa, by założyć, że skoro WIG „odpokutował” wreszcie swe wcześniejsze ekscesy, to teraz może być już tylko lepiej i rozpocznie się na nowo okres bonanzy dla polskich akcji w porównaniu z walorami amerykańskimi. Taka wizja ma zresztą pewne uzasadnienie, ale też istnieją warunki konieczne do spełnienia, by zaczęła się realizować. Za możliwą słabszą postawą walorów z USA przemawiają choćby ich wysokie wyceny (S&P500 wyceniany jest na 17-krotność prognozowanych zysków spółek; WIG – na ok. 13-krotność). Aby jednak GPW wróciła na dobre do łask, konieczne byłoby trwałe ożywienie na szeroko pojętych rynkach wschodzących. Jest to możliwe, ale dość problematyczne, choćby z uwagi na możliwe podwyżki stóp procentowych za oceanem.

Nie przywiązując się więc szczególnie do takiej wizji warto zwrócić uwagę na inne praktyczne konkluzje płynące z naszych porównań. Ewidentnie w długim okresie zmiany WIG i jego amerykańskiego odpowiednika „przeplatają się” – raz przez szereg lat jeden jest lepszy, innym razem gorszy. Taka „przeplatanka” jest paradoksalnie nie tyle powodem do narzekania, lecz pewnego rodzaju okazją dla inwestorów.

Aby to zobrazować, wyobraźmy sobie skrajnie prosty przykład – startujemy z portfelem złożonym dokładnie po połowie z akcji polskich i amerykańskich, a potem na koniec każdego roku przywracamy te proporcje (dokupując te walory, które spadły mocniej/urosły mniej i redukując te, które urosły mocniej/spadły mniej). To skrajnie prosty i obrazowy przykład tzw. rebalancingu opisanego w jednej z naszych wcześniejszych analiz.

Okazuje się, że stosując taką strategię uzyskalibyśmy na wykresie linię, która przez większość czasu jest bliższa temu indeksowi, który akurat jest wyżej. Czasem – tak jak obecnie – ta linia byłaby nawet wyższa od poziomów każdego z obu indeksów. W celu uzyskania tych wyników nie byłyby konieczne żadne prognozy, a jedynie realizowana konsekwentnie strategia dokupowania tego, co ostatnio było słabsze i redukowania tego, co było mocniejsze.

Przy okazji warto podkreślić, że na koniec każdego z ostatnich czterech lat strategia „kazałaby” dokupić nieco polskich akcji, jednocześnie nieco redukując udział amerykańskich. Z czasem (niekoniecznie już teraz) taki sprawdzony historycznie sposób postępowania powinien przynieść owoce.

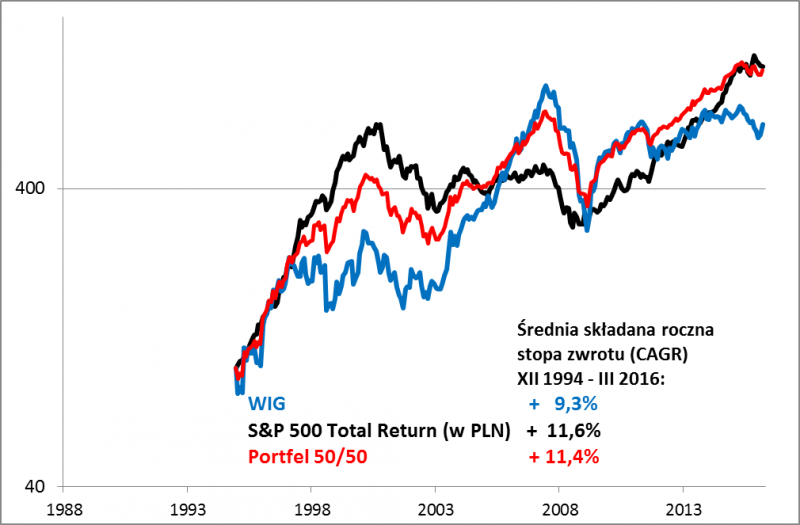

Do tych rozważań warto dodać jeszcze jeden ważny, a czasem pomijany, element – ryzyko walutowe. Na wykresie pokazaliśmy S&P500 w wersji „bazowej”. Tymczasem z punktu widzenia polskiego inwestora ważne jest w praktyce to, ile ten bazowy indeks wart jest w przeliczeniu na PLN (no chyba, że inwestycja zabezpieczona jest przed ryzykiem walutowym – ale to raczej rzadsze rozwiązanie; przykładowo notowane na GPW ETF-y na amerykański indeks mają „wbudowane” zmiany kursu dolara). O ile jeszcze euro w stosunku do złotego jest w miarę stabilną walutą, to dolar – wręcz przeciwnie; jego silne wahania miały historycznie silne przełożenie na wartość inwestycji wyrażonych w tej walucie. Przykładowo w samym ubiegłym roku aprecjacja USD dodała prawie 11 pkt. proc. do stopy zwrotu z S&P500 przeliczonego na PLN. Na dłuższą metę wahania kursu były tak znaczące, że wykres „złotowego” S&P500 wygląda istotnie inaczej, niż w bazowej wersji.

Rys. 2. Zmiany indeksów po uwzględnieniu zmian kursu USD/PLN (koniec 1994 r. = 100; skala logarytmiczna)

Uwzględnienie jakże ważnego ryzyka walutowego zmienia kształt wykresu, ale nie zmienia samej istoty tych rozważań. Także tutaj widać wspomnianą wcześniej „przeplatankę” WIG-u z „przewalutowanym” S&P500. Również w tym przypadku zastosowanie prostego mechanizmu rebalancingu na koniec każdego roku daje korzystny rezultat – linia kapitału jest przez większość czasu bliższa temu indeksowi, który akurat jest wyżej. Bez zmian pozostają także bieżące konkluzje – według tej sprawdzonej strategii w ostatnich latach warto dokupować relatywnie słabe polskie akcje i redukować relatywnie mocne amerykańskie.

Konkluzje:

- kilkuletni okres relatywnej słabości polskiego rynku akcji stanowił być może „pokutę” za wcześniejsze wybujałe stopy zwrotu (głównie z lat 2004-2007) – na dłuższą metę zyski z WIG-u i S&P500 są bowiem zbliżone i wynoszą ponad 9 proc. średnio w skali roku;

- podobne stopy zwrotu na przestrzeni ponad dwóch dekad przy jednoczesnych rozbieżnościach w okresach kilkuletnich sprawiają, że zarówno polskie, jak i amerykańskie akcje mają uzasadnione miejsce w zdywersyfikowanym portfelu;

- zasada rebalancingu pokazuje, że okres relatywnej słabości akcji na GPW mógł być wykorzystany do ich akumulacji;

- istotne znaczenie w inwestycjach zagranicznych ma ryzyko walutowe – nie zmienia ono jednak zasadniczo sposobu konstrukcji portfela.

Zastrzeżenie: użyty w obliczeniach portfel 50/50 ma jedynie charakter przykładowy, mający za zadanie zobrazować korzyści z dywersyfikacji i nie stanowi rekomendacji. Prawidłowo zdywersyfikowany portfel powinien zawierać co najmniej kilka różnych klas aktywów, najlepiej o niskiej wzajemnej korelacji.