Amerykańska gospodarka znalazła się w końcu na bezpiecznej ścieżce wzrostu, na tyle bezpiecznej, że Rezerwa Federalna zdecydowała w końcu rozpocząć cykl podnoszenia stóp procentowych, choć z perspektywy historycznej należy raczej mówić o ich normalizacji. Przeciętnie stopa Fed wynosiła przez ostatnie 10 lat przed kryzysem 3,4% zaś w ciągu 40 lat 6,4%. Polityka zerowych stóp (ZIRP) prowadzona od 2009 roku obniżyła te średnie do odpowiednio 1,3% i 3,7%. Z tym, że nie jest za wcześnie na rozpoczęcie normalizacji, zgadzają się także rynki finansowe, które decyzję z 16 grudnia przyjęły spokojnie, a reakcja widoczna była przede wszystkim na rynku walutowym, który jest wrażliwy na różnicę w poziomach stóp procentowych. Podobnie jak luzowanie ilościowe i zerowe stopy procentowe były eksperymentem, tak jest nim próba powrotu do normalności. Jest to eksperyment znacznie trudniejszy. Luzowanie ilościowe i niskie stopy były już testowane w Japonii kilkanaście lat temu. Nikt nigdy nie próbował jednak z takiego stanu wyprowadzać gospodarki. Rozpoczęcie ZIRP i QE to było wejście na tę część mapy, która jest biała, za wyjątkiem napisu „Hic sunt leones”. Odwracanie ZIRP i QE to ta część mapy, na której stoi „Hic sunt dracones”.

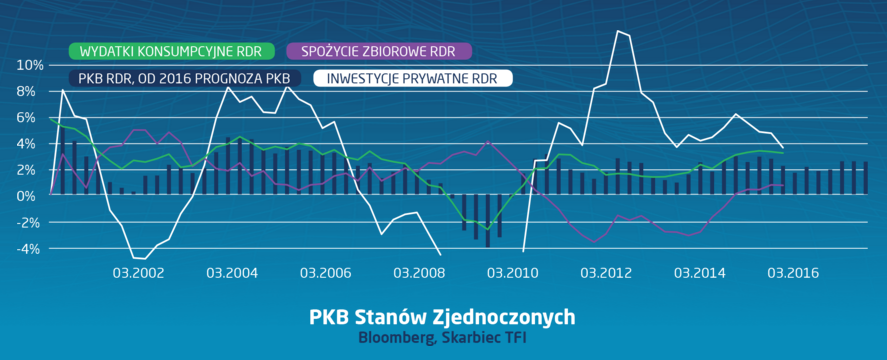

Przewidujemy, że w roku 2016 maszyneria największej gospodarki świata będzie toczyła się równie gładko co w roku 2015, choć zapewne minimalnie wolniej. Mediana prognoz publikowana przez Bloomberga to 2,5%. Naszym zdaniem rzeczywisty rezultat może być nieco niższy z uwagi na prawie pełne wykorzystanie zasobów pracy, umocnienie się dolara szybciej niż się oczekuje i słabszy wzrost inwestycji, niż wymagałoby utrzymanie obecnego tempa przyrostu PKB. Nie będzie to jednak duże odchylenie, dynamika gospodarki wyniesie zapewne 2,2-2,3% r/r.

Fundamentem amerykańskiego wzrostu gospodarczego pozostanie konsumpcja. Inwestycje i wydatki rządowe odegrają mniejszą rolę. Zwłaszcza te drugie pozostaną neutralne, chyba że będą musiały wzrosnąć wydatki na obronę, co jest pochodną wspominanego wcześniej ryzyka geopolitycznego. Ponieważ funkcjonowanie pułapu długu zostało zawieszone do marca 2017, spory o finansowanie deficytu, które już nie raz zakończyły się „government shutdown”, nie grożą stabilności gospodarki w 2016. Wybory prezydenckie, które odbędą się 8 listopada nie powinny mieć istotnego znaczenia dla sytuacji gospodarczej.

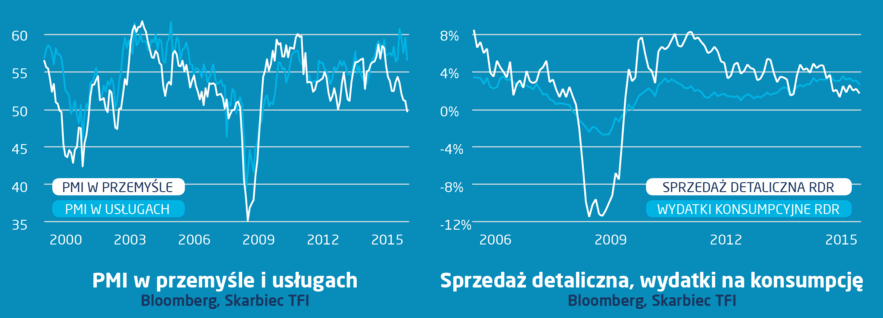

To, że motorem jest konsumpcja, zmniejsza znaczenie problemów, o jakich świadczą odczyty danych związanych z produkcją przemysłową. W przypadku konsumpcji kluczowe znaczenie maja usługi. W tak wysoko rozwiniętym kraju jak Stany Zjednoczone stanowią one ponad 80% PKB. Znana jest rozbieżność pomiędzy wskaźnikiem wyprzedzającym PMI dla wytwórstwa i usług. Od kilku miesięcy pierwszy spada, a drugi rośnie. PMI w przemyśle był na koniec zeszłego roku w obszarze oznaczającym kontrakcję gospodarki, podczas gdy PKB rósł o 2,2% r/r w III kwartale. Najlepiej znaczenie usług dla konsumpcji widać na przykładzie różnicy między sprzedażą detaliczną a osobistymi wydatkami konsumpcyjnymi (PCE). Ta pierwsza kategoria obejmuje tylko dobra i w związku z tym koresponduje z wielkością produkcji przemysłowej. PCE obejmują szeroki zakres wydatków gospodarstw domowych.

W przypadku wskaźnika PMI w przemyśle ważne jest także, iż w znacznie większym stopniu jest on wrażliwy na kurs walutowy niż PMI w usługach. Eksport i import dóbr jest bowiem znacznie większy niż usług, te drugie zaś opierają się przede wszystkim na lokalnych zasobach. Tak więc mocny dolar może uderzać w amerykańskich eksporterów ale będzie korzystny np. dla usług transportowych (tańsze paliwo).

Wiatr w skrzydła amerykańskiego konsumenta będzie wiał przez cały przyszły rok. Koniec 2015 przyniósł wyczekiwany wzrost płac. Pojawiał się on już wcześniej tu i ówdzie, ale szerokie statystyki uchwyciły go dopiero w IV kwartale. To efekt wyczerpania się nadmiarowych zasobów siły roboczej w gospodarce. Wraz z zejściem stopy bezrobocia poniżej 5% skończyła się możliwość łatwego zwiększania zatrudnienia. Według różnych szacunków naturalna stopa bezrobocia wynosi w USA właśnie około 5%. Wzrost płac powstrzyma ją przed dalszym istotnym spadkiem. To jednak nie koniec wsparcia dla konsumpcji. Amerykańskie gospodarstwa domowe posiadają bardzo korzystny bilans zadłużenia i majątku. Przyczyniła się do tego trwająca 6 lat hossa na giełdzie w Nowym Jorku i dość brutalny proces redukowania dźwigni finansowej po wybuchu kryzysu w 2008 roku. Obecnie gospodarstwa domowe cieszą się rekordowym poziomem wartości majątku netto, co będzie wspierało konsumpcję (efekt majątkowy). Ale i to nie wszystko. Amerykanie, dzięki silnemu dolarowi mogą kupić więcej, tym bardziej, że wydatki na energię (paliwa, elektryczność) są najniższe od wielu lat. W końcu wymienić trzeba niską inflację, która nie uszczupla realnej wartości dochodów.

Inflacja jest umiarkowana, nie ma zagrożenia deflacją. To optymalna sytuacja z punktu widzenia polityki gospodarczej. Fed, który musi dbać zarówno o siłę waluty jak i pełne zatrudnienie ma dzięki temu wolną rękę. Tak naprawdę przed podwyżkami Fed wstrzymywała przede wszystkim troska o aktywa ulokowane na rynkach finansowych. Obawiał się o negatywne skutki dla majątku netto gospodarstw domowych i koszty finansowania amerykańskich przedsiębiorstw. Pierwszy krok w ramach normalizacji stóp został wykonany i w 2016 oczekujemy kolejnych dwóch lub trzech podwyżek po 25 punktów bazowych. Będą to jednak podwyżki warunkowe, uzależnione od zachowania rynków finansowych. Dlatego też dla amerykańskiego banku centralnego kluczowa pozostanie komunikacja z rynkiem. Przewidywalność i transparentność to wizytówki Rezerwy Federalnej. Od dawna rynki zwracają baczniejszą uwagę na wymowę komunikatów niż na same decyzje o stopach.