Światowe rynki silnie reagują na wynik wyborów w Stanach Zjednoczonych, a sezon wyników kwartalnych w pełni. Zdaniem maklerów to dobra okazja na inwestycje w wyselekcjonowane spółki z warszawskiego parkietu. Które?

Wschodząca gwiazda

Potencjalnie najbardziej zyskowną spośród zaproponowanych w październiku przez biura maklerskie rekomendacji, może okazać się wydana przez Vestor DM dla MRC (MERCATOR). Analitycy w ramach świadczonej usługi Equity Research Partner wycenili akcję tego producenta rękawic medycznych na 26,5 zł, czyli o +50% powyżej ich obecnej wartości.

Zdaniem autorów rekomendacji, impuls do wzrostu notowań spółki powinna dać przeprowadzona we wrześniu emisja akcji, z której pozyskano 30,5 mln zł oraz realizacja opublikowanej strategia rozwoju na lata 2016-2020.

„Uwzględniając emisję akcji oraz zawarte w strategii rozwoju: budowę zakładu produkcyjnego wyrobów z włókniny, nową fabrykę w Tajlandii oraz dalszą ekspansję na rynki CEE w segmencie dystrybucji podwyższamy naszą prognozę zysku netto na lata 2017- 2018p o 6% i 23% do PLN 17.2m, i PLN 21.6m.” – czytamy w raporcie autorstwa Piotra Nawrockiego

Potencjalni liderzy wzrostu

Niewiele niższą stopę zwrotu może przynieść, zdaniem DM BOŚ, inwestycja w akcje CIE (CIECH). Mimo, obniżenia 12-miesięcznej ceny docelowej do 92,5 zł, w dalszym ciągu jest ona o niemal +46% wyższa od obecnej wyceny.

Analitycy są zdania, że od przyszłego roku, kiedy większość dużych projektów spółki zostanie zakończona, Ciech powinien znacząco zmniejszyć zadłużenie i zaproponować ponad 6% dywidendę. Dodatkowo, ich zdaniem, akcje spółki w dalszym ciągu są zbyt nisko wyceniane. Potencjalny spadek wyników może nastąpić dopiero od 2018 roku.

Tej opinii wydają się nie podzielać eksperci DM Trigon, którzy 26 października obniżyli rekomendację dla spółki do „sprzedaj” i cenę do 59,1 zł. W raporcie zwrócono uwagę m.in. na wzrost cen koksu w Australii, co zwiększa koszt zakupu surowca dla spółki.

W październiku nie zabrakło również rekomendacji dla spółek technologicznych. Analitycy East Value Research zalecali zakup akcji SAR (SARE), które ich zdaniem powinny kosztować 28,1 zł - o 36% więcej niż obecnie.

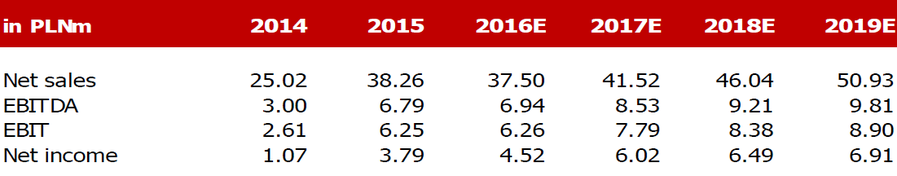

Spółka oferuje głównie autorskie rozwiązania z zakresu e-mail marketingu, wsparcia sprzedaży oraz komunikacji. Zgodnie z przytoczonymi w rekomendacji danymi PwC, rynek online marketingu powinien do 2020 rosnąć o 11% rocznie, na czym zdaniem analityków, powinno skorzystać Sare. Przestawione prognozy zakładają wzrost zysków spółki o +19% r/r w obecnym i +33% r/r w przyszłam roku. Wśród największych zagrożeń wymieniono ekspansję zagraniczną, gdzie usługi spółki mają znacznie silniejszą konkurencję niż w kraju.

Od początku roku akcje JSW podrożały już o bagatela +573%. Jednak według DM BZ WBK to jeszcze nie koniec wzrostów. Eksperci w dalszym ciągu rekomendują zakup akcji górnośląskich kopani, ustalając ich cenę docelową na 96 zł.

"Spółka skorzysta na opadach deszczu w Queensland, które mogą stanowić jeden z głównych czynników, które doprowadziły do potrojenia się ceny węgla koksującego w 2016 roku. Ostatnio ceny koksu naśladują wzrost w węglu, a złoty osłabia się – to tworzy idealne warunki rynkowe dla JSW, szczególnie biorąc pod uwagę fakt, że jej opex jest zamrożony na niskich poziomach do 2019 roku.” – wyjaśnia w rekomendacji Paweł Puchalski

Znak zapytania

Analitycy DM BZ WBK jako jedyni w październiku zalecali również zakup akcji GTC. Ich zdaniem spółka działająca w sektorze nieruchomości komercyjnych złe czasy ma już za sobą. Najbliższe lata, w przeciwieństwie do 2014 i 2015 powinny być wolne od odpisów, a wzrost cen wynajmu w krajach Europy południowo-wschodniej oraz realizowane obecnie projekty powinny przełożyć się na wzrost ceny akcji do 9,42 zł w perspektywie 12 miesięcy.

Optymizmu DM BZ WBK nie podzielają analitycy DM Trigon. W wydanej rekomendacji dla deweloperów komercyjnych, GTC było jedyną spółką, która otrzymała zalecenie „sprzedaj”. Zaproponowana cena docelowa to 6,9 zł.

Pomiędzy skrajnymi opiniami powyższych biur znalazła się rekomendacja ekspertów mBanku. Ich zdaniem przychody spółki powinny wzrosnąć w 2016 o +4% r/r, a rok później o +12% r/r. Natomiast zysk operacyjny odpowiednio o +10% r/r i +19% r/r. Mimo to, rynek wycenia akcje spółki prawidłowo i zalecają ich trzymanie.