Shoper to lider na polskim rynku platform e-commerce, który ułatwia przedsiębiorcom założenie własnego sklepu internetowego i prowadzenie sprzedaży online. Przedsiębiorstwo oferuje dostęp do platformy w modelu SaaS. Oprogramowanie Shoper jest skierowane do przedsiębiorców prowadzących handel internetowy, a sama platforma potrafi obsłużyć cały proces zakupowy. Oprócz tego spółka świadczy usługi dodatkowe w modelu pay-as-you-grow, które są dopasowane do skali działalności danego klienta. Należą do nich takie usługi jak np. obsługa płatności internetowych, usługi marketingowe z zewnętrznymi dostawcami (Facebook, Allegro, Google) czy usługi pozycjonowania. Shoper korzysta na wzroście swoich klientów, dzięki czemu biznes spółki jest wysoce skalowalny.

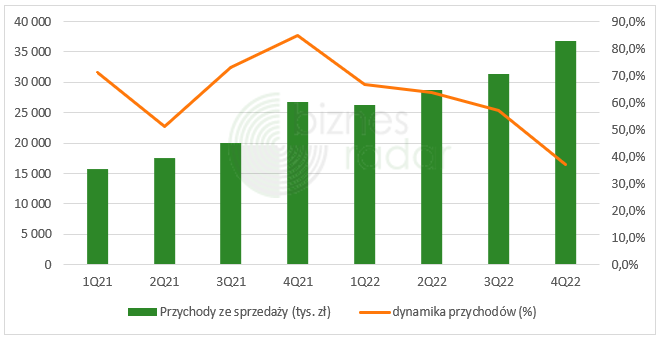

Przychody Shopera poruszają się prawie jak po sznurku. W 2022 r. sprzedaż przedsiębiorstwa wyniosła 123,3 mln zł, czyli o prawie 54% więcej r/r. Średnioroczna stopa wzrostu CAGR dla sprzedaży Shopera w latach 2018-2022 kształtuje się na poziomie 56,6%.

Co istotne, fundamentem zwiększenia sprzedaży firmy są rozwiązania dodatkowe w modelu pay-as-you-grow (PAYG) skierowane dla dynamicznie rozwijających się sklepów e-commerce. W ubiegłym roku ten segment odpowiadał za 3/4 całości przychodów, przy czym jego dynamika wzrostu osiągnęła wartość +63% r/r. Za pozostałą część sprzedaży odpowiadały abonamenty, których sprzedaż rośnie dużo wolniej (+31% r/r). Segment PAYG opiera się na czterech filarach: reklama cyfrowa, finanse i płatności, sprzedaż wielokanałowa i logistyka. W raporcie nie ma informacji o udziale poszczególnych obszarów w przychodach ze sprzedaży tego segmentu. Do wiadomości przekazano za to dane o dynamice wzrostu. W 2022 r. najmocniej rosła sprzedaż usług w ramach reklamy cyfrowej (+76% r/r), a także finansów i płatności (+60% r/r). Przychody wygenerowane w obrębie sprzedaży wielokanałowej zwiększyły w zeszłym roku o 28% r/r, a w logistyce o 14% r/r. Wzrost sprzedaży SHO (SHOPER) wynika zarówno z wzrostu organicznego, ale również z przeprowadzonych akwizycji. Prawie całość przychodów jest generowana na rynku krajowym. W przyszłym roku struktura geograficzna może się nieco zmienić. Na konferencji wynikowej poinformowano, że Shoper rozpoczął współpracę z firmą Gomag, która jest liderem na rynku sklepów internetowych w Rumunii. Na początku współpracy spółka ma świadczyć usługi reklamy cyfrowej i marketingu dla klientów partnera, a z czasem jej zakres może się rozszerzać.

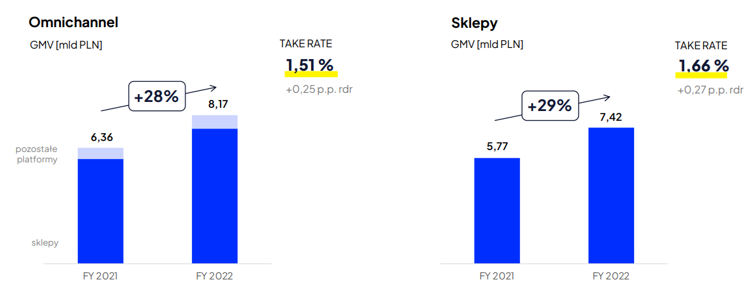

W celu przedstawienia tempa rozwoju, przedsiębiorstwo pokazuje w swoich raportach szereg wskaźników KPI. Jednym z nich jest wskaźnik GMV, czyli gross merchandise value, który określa wartość zamówień złożonych przez klientów sklepów na platformie e-commerce Shopera. Firma publikuje ten wskaźnik w podziale na GMV Omnichannel, który określa wartość zamówień złożonych na platformie e-commerce i przy wykorzystaniu innych kanałów (marketplace, porównywarki) z wyłączeniem sklepów działających w modelu private label oraz na GMV Sklepy, który przedstawia wartość zamówień złożonych wyłącznie na platformie e-commerce (także z wyłączeniem sklepów działających w modelu private label).

Oprócz tego Shoper publikuje wskaźnik take rate, który w prostych słowach jest ilorazem przychodów Grupy i wartości zamówień (GMV). Jak widać, poza wzrostem GMV również take rate rośnie przyczyniając się do wzrostu przychodów w obu segmentach.

Choć trudno znaleźć jasne mechanizmy wpływu, zarząd Shoper komunikuje, że dąży do tego, by wzrost zamówień GMV był dwukrotnie wyższy od tempa rozwoju całego rynku e-commerce w Polsce. Wydaje się, że w ubiegłym roku prawie się to udało. Sama spółka szacuje wzrost rynku na kilkanaście procent r/r. Z kolei firma PwC w swoim raporcie dotyczącym perspektyw rynku e-commerce w naszym kraju prognozowała, że w 2022 r. jego wartość miała osiągnąć 109 mld zł, wobec 92 mld zł w 2021 r. (+19% r/r).