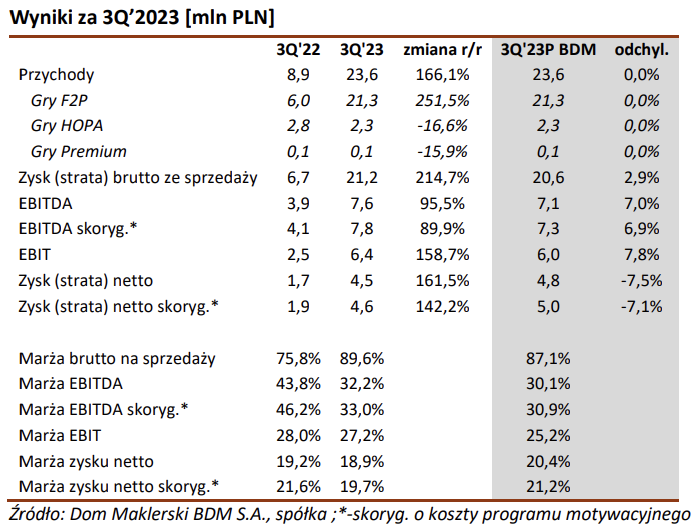

Wyniki spółki za 3Q’23 okazały się zbliżone do naszych oczekiwań co odbieramy neutralnie. Na poziomie przychodów ART (ARTIFEX) wypracował 23,6 mln PLN (+166,1% r/r), co było poziomem zgodnym z raportowanymi w ostatnich miesiącach odczytami. Pozytywnie zaskoczył nas koszt tantiem, który sięgnął w 1,2 mln PLN (+41,4% r/r), a relacja przychodów z „Unsolved” pomniejszonych o UA do tantiem spadła z 10,2% w 2Q’23 do 10,0% w 3Q’23. Wskazuje to na dalsze możliwości spółki co do poprawy rentowności tej aplikacji przy pomocy samej rotacji gier startowych. Poziom kosztów SG&A był zbliżony do naszych oczekiwań, a jego znaczący wzrost r/r (+245,4%) wynikał głównie ze zwiększenia nakładów na kampanie marketingowe na „Unsolved”, które wyniosły w tym okresie 12,9 mln (+370,7% r/r, +24,7% q). W 3Q’23 Artifex wypracował rekordowy poziom skoryg. EBITDA = 7,8 mln PLN (+89,9% r/r; skoryg. o 0,2 mln PLN kosztów związanych jest z funkcjonującym w spółce programem motywacyjnym), tym samym delikatnie przebił nasze oczekiwania, co dobieramy lekko pozytywnie. Z drugiej strony lekko negatywnie zaskoczył nas wynik z działalności finansowej (-1,4 mln PLN), czego głównym powodem jest wyższa strata na wycenie zawartych transakcji walutowych FX (1,1 mln PLN). Tym samym skoryg. zysku netto spółki wyniósł 4,6 mln PLN (+142,2%), co było poziomem delikatnie niższym od naszych prognoz. W omawianym okresie nakłady inwestycyjne na produkcję gier wyniosły 4,7 mln PLN (+24,6% r/r, -9,6% q/q). Na koniec września’23 spółka posiadała 23,3 mln PLN środków pieniężnych oraz aktywów finansowych (+0,1 mln PLN q/q). W minionym kwartale kontynuowano prace nad rozwojem obecnej wersji „Unsolved” oraz silnikiem umożliwiające rozbudowę aplikacji o metagrę. Pace nad nową grą RPG przebiegały zgodnie z wyznaczonym harmonogramem. Dalsze kroki w ramach tego projektu przewidują w 1H’24 rundę kolejnych testów z graczami, a w 2H’24 reveal gry oraz rozpoczęcie działań marketingowych.

- Spółka w 3Q’23 wypracowała 23,6 mln PLN przychodów (+166,1% r/r) – z czego HOPY 2,3 mln PLN (-16,6% r/r), F2P 21,3 mln PLN (+251,5% r/r) - w tym „Bladebound” = 0,3 mln PLN (-59,2% r/r), „Unsolved” = 21,0 mln PLN (+284,6% r/r; 4,8 mln PLN z reklam), a resztę 0,1 mln PLN gry premium (-15,9% r/r).

- W 3Q’23 koszty wytworzenia sprzedanych usług sięgnęły 2,4 mln PLN (+14,0% r/r, +6,7% q/q): tantiemy = 1,2 mln PLN (+41,4% r/r, +11,6% q/q), amortyzacja = 1,2 mln PLN (-15,9% r/r, +2,9% q/q).

- W omawianym okresie grupa rozpoznała 1,6 mln PLN kosztów ogólnego zarządu (+18,3% r/r, +43,0% q/q – z czego 0,2 mln PLN stanowiły niegotówkowe koszty programu motywacyjnego) oraz 13,1 mln PLN kosztów sprzedaży (+355,5% r/r, +24,9% q/q) – z czego 12,9 mln PLN dotyczy UA (+370,7% r/r, +24,7% q/q).

- W 3Q’23 EBITDA wyniosła 7,6 mln PLN (+95,5% r/r), skoryg. EBITDA sięgnęła 7,8 mln PLN (+89,9% r/r; 0,2 mln PLN kosztów związanych z programem motywacyjnym).

- Przychody finansowe sięgnęły 0,3 mln PLN (całość tej kwoty dotyczy odsetek od lokat i rachunków bankowych). Koszty finansowe wyniosły 1,7 mln PLN (0,1 mln PLN dotyczy odsetek, 0,3 mln PLN wynika z różnic kursowych, a 1,1 mln PLN aktualizacja wartości inwestycji czyli wyceny zawartych transakcji walutowych FX), czym negatywnie nas zaskoczyły. • W omawianym okresie na poziomie zysku netto spółka wypracowała 4,5 mln PLN (+161,5% r/r). • W 3Q’23 CF operacyjny wyniósł 0,9 mln PLN, CF inwestycyjny = 0,3 mln PLN, CF finansowy = -0,2 mln PLN. Na koniec września’23 spółka miała 23,3 mln PLN środków pieniężnych oraz aktywów finansowych (+0,1 mln PLN q/q).

- Na koniec września’23 aktywowane koszty gier wyniosły 43,5 mln PLN (+3,6 mln PLN q/q, +15,8 mln PLN r/r), z czego 43,2 mln PLN dotyczą gry w trakcie produkcji F2P (+3,6 mln PLN q/q, +15,9 mln PLN r/r) – 7,9 mln PLN „Unsolved” (+0,9 mln PLN q/q), 15,4 mln PLN Nowa gra RPG (+2,0 mln PLN q/q), 16,7 mln PLN projekty badawczo rozwojowe (+1,1 mln PLN q/q).

- Nakłady inwestycyjne na produkcję gier = 4,7 mln PLN (+24,6% r/r, -9,6% q/q).

- Delikatny wzrost liczby pracowników = 98 w 3Q’23 (vs 95 w 2Q’23).

- „Unsolved” – w minionym kwartale kontynuowano prace nad rozwojem obecnej wersji gry, m.in. zwiększając liczbę tytułów dostępnych w aplikacji, wdrażając nowe mechaniki i funkcjonalności, dające istotny wzrost LTV, stwarzający przestrzeń dla zwielokrotnienia wydatków na akwizycje graczy. Równocześnie kontynuowano prace nad silnikiem gry, umożliwiające rozbudowę Unsolved o metagrę, czyli o warstwę dodającą zaangażowanym graczom dodatkowe mechaniki rozgrywki, zwiększając potencjał gry do monetyzacji.

- Nowa gra RPG - w minionym okresie prowadzono prace zgodnie z harmonogramem. Przeprowadzone w 2Q’23 testy gry z graczami (tzw. technical soft-launch), mające na celu zweryfikowanie kluczowych założeń i wskaźników projektu, potwierdziły atuty gry (unique selling points) w postaci m.in. wysokiego poziomu jakości contentu, unikalnego art style czy gameplay’u. Uwzględniając wnioski z analizy danych zebranych w ramach testów w 3Q’23 oraz po jego zakończeniu, do dnia sporządzenia sprawozdania, w ramach projektu prowadzono prace m.in. w obszarze trybów gry oraz jej zawartości. Harmonogram dalszych prac w ramach projektu zakłada przeprowadzenie kolejnych testów w graczami w 1H’24, a następnie reveal gry oraz rozpoczęcie działań marketingowych w 2H’24.

- Gry HOPA – na koniec września’23 50 gier z całego portfolio Artifex Mundi było dostępnych na co najmniej dwóch platformach konsolowych (+1 q/q).