Analitycy biur maklerskich przygotowali i zaktualizowali w listopadzie ponad 100 rekomendacji. Zainteresowani przedświątecznymi inwestycjami mają zatem w czym wybierać. Na akcje których ze spółek warto zwrócić uwagę jeszcze w bieżącym roku?

Listopad bez wątpienia należał do rekomendacji wydanych przez zespół Domu Maklerskiego BZ WBK, który na początku miesiąca zaktualizowali zalecania i ceny docelowe dla 49 spółek. I to właśnie analitycy tego Biura, zaproponowali potencjalnie najbardziej zyskowne spośród listopadowych rekomendacji. Nie próżnowali jednak również analitycy pozostałych biur maklerskich.

Wschodząca gwiazda

Rekomendacje wydawane przez Noble Securities nie pojawiają się w naszym zestawieniu często, jednak obok najnowszej z nich trudno przejść obojętnie. Analitycy wycenili jedną akcje ODL (ODLEWNIE) na 6,15 zł, czyli o niemal +60% powyżej ich obecnej wartości.

"Wyniki operacyjne za pierwsze trzy kwartały 2016 roku oceniamy bardzo dobrze. Spółka korzysta ze stabilnej koniunktury w przemyśle, dywersyfikacji działalności i niskich cen wsadu surowcowego. Mimo odbicia cen złomu, rentowność III kw. '16 była bardzo dobra. Szacujemy, że wyniki spółki na poziomie EBITDA będą w tym roku po oczyszczeniu o zdarzenie jednorazowe z 2015 roku zdecydowanie lepsze w ujęciu rocznym." - czytamy w raporcie

Dodatkowo, analitycy zwrócili uwagę na możliwość wypłaty pierwszej w historii spółki dywidendy. Niektórym inwestorom, może to dodatkowo pomóc spojrzeć w stronę spółki przychylnym okiem.

Potencjalni liderzy wzrostu

Kolejną potencjalnie bardzo zyskowną propozycję inwestycyjną, przygotowali analitycy Ipopema Securities. W datowanej na 14 listopada rekomendacji zalecają zakup akcji TRN (TRANSPOL), które w stosunku do aktualnej wyceny, mogą dać zarobić ponad +44%.

Wśród czynników tak przychylnego spojrzenia, wymieniają głównie coraz większą rozpoznawalność spółki, która przekłada się na rosnącą liczbę potencjalnych zleceniodawców. To efekt m.in. udanych akwizycji i współpracy z PKN Orlen.

Zdaniem analityków Trans Polonia ma szanse stać się „średniej wielkości paneuropejskim graczem w obszarze logistyki”. Jednocześnie prognozują wzrost przychodów spółki do 179 mln zł w tym roku oraz do 228 mln w przyszłym. W 2015 r. spółka wypracowała przychody na poziomie 62,6 mln zł.

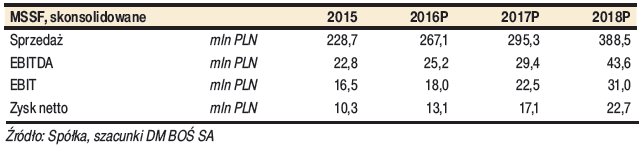

Niewiele mniej, bo niemal +44% w porównaniu do obecnego kursu, będzie można zarobić, zdaniem analityków DM BOŚ na akcjach MRC (MERCATOR). Pozytywne nastawienie ekspertów to efekt dynamicznie rozwijającego się rynku rękawiczek medycznych, których spółka jest producentem. Zgodnie z przywołanymi w raporcie danymi, popyt na ten produkt ma rosnąć od 6%-8% rocznie, a Mercator Medical ma szansę na tym zarobić.

Ze środków pozyskanych z nowej emisji akcji oraz kredytu, spółka rozpoczyna budowę nowego zakładu produkcyjnego w Tajlandii oraz rozbudowę już istniejącej fabryki. Dzięki temu podwoi obecne moce produkcyjne, co oczywiście ma przełożyć się na wyniki finansowe spółki.

Mimo, że analitycy prognozują poprawę wyników już w najbliższych latach, to efekt zwiększonych mocy produkcyjnych ma być widoczny od 2018 r. Docelowo w 2020 r. nowe linie mają wygenerować dodatkowe 130 mln zł przychodu oraz 20,3 mln zł EBITDA.

Natomiast zdaniem analityków Domu Maklerskiego BDM, warto kupić akcje NVA (PANOVA), przed którymi pozostał jeszcze ponad +38% potencjał do wzrostu (w dniu wydania rekomendacji był to +59%).

„Ostatnią przecenę walorów PA Nova uważamy za okazję do budowania pozycji na akcjach dewelopera. W naszej ocenie, segment generalnego wykonawstwa powinien być motorem wzrostu wyników grupy w perspektywie kolejnych kwartałów. Do tej pory spółka poinformowała o dużych kontraktach dla Ikei oraz PKP, tym samym „twardy” backlog grupy na przyszły rok wynosi ok. 120-130 mln PLN.” – wyjaśnia w raporcie Adrian Górniak

Analitycy czekają również na oficjalne informacje dotyczące wejścia spółki na rynek niemiecki. Taki ruch, może ich zdaniem przełożyć się na istotny wzrost przychodów dewelopera już w przyszłym roku.

Znak zapytania

Żadna ze spółek, nie otrzymała w listopadzie więcej niż dwóch rekomendacji. Nie oznacza to jednak wyjątkowej jednomyślności analityków. Jednym z przedsiębiorstw, którego przyszłość poróżniła ekspertów był EUR (EUROCASH).

Akcje dystrybutora były jedną z propozycji inwestycyjnych analityków DM mBanku na listopad. Mimo, że rekomendacja została wydana na początku ubiegłego miesiąca, od tego czasu rynkowa cena Eurocash nie zmieniła się znacząco, i do ustalonej przez ekspertów ceny docelowej w dalszym ciągu pozostało ponad +14,5%.

Mniej przychylną opinię o przyszłości spółki przedstawili ostatniego dnia miesiąca, analitycy DM PKO BP.

"Po trzech kwartałach rozczarowujących wyników oraz braku wyraźnych sygnałów poprawy, co pozwala zakładać utrzymanie negatywnych tendencji w 2017 r., rewidujemy nasze oczekiwania i prognozy na przyszły rok. Ze względu na wzrost kosztów (rozwój nowych projektów), spadek efektywności sprzedażowej w Cash&Carry oraz blokowanie przejęć przez UOKiK obniżamy naszą rekomendację do „sprzedaj” i cenę docelową do 32 zł na akcję" – czytamy w rekomendacji

Wcześniej analitycy rekomendowali kupowanie akcji Eurocash, a cenę docelową obniżono z 55,6 zł. Czy w najbliższym czasie możemy spodziewać się również rewizji rekomendacji sygnowanej logo DM mBanku?