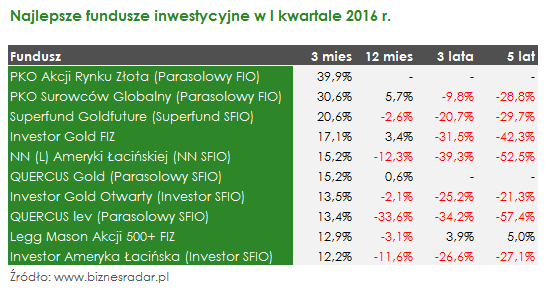

Zestawienie najlepszych funduszowych inwestycji pierwszego kwartału dość dobrze ilustruje rosnący z upływem czasu apetyt na ryzyko. Ostatecznie do najlepszej 10 trafiły fundusze inwestujące w akcje spółek z Ameryki Łacińskiej, dwa związane z polskim rynkiem akcji oraz fundusz surowcowy. Obecność w niej funduszy złota to pokłosie zawirowań na rynkach kapitałowych z pierwszych tygodni roku.

Początek roku nie zapowiadał takiego zwrotu sytuacji. Od połowy zeszłego roku spadały ceny niemal wszystkich aktywów uznawanych za ryzykowne, co kierowało uwagę ku aktywom uznawanym za tak zwane bezpieczne przystanie - obligacjom rządowym i metalom szlachetnym. Ponieważ w wielu krajach papiery rządowe mają rentowność zbliżoną do zera albo wręcz ujemną, część inwestorów zainteresowała się złotem, które w efekcie dynamicznie zyskiwało na wartości aż do początku marca. Z kolei od połowy lutego dało się zauważyć istotną zmianę nastrojów w odniesieniu do ryzykowanych aktywów. Większość komentarzy podsumowujących ostatnie wzrosty na rynkach największą siłę sprawczą przypisuje decyzjom banków centralnych.

„Obserwowane odbicie na giełdach to zasługa gołębich decyzji i komunikatów banków centralnych oraz lepszych od oczekiwań danych z amerykańskiej gospodarki. Pozwoliło to na zmianę percepcji inwestorów, którzy jeszcze niedawno przeszacowali ryzyko szybkiej recesji i nie docenili prorynkowych działań FEDu oraz innych banków centralnych”. – mówi Ryszard Miodoński, Zarządzający Funduszami Noble Funds TFI.

Zmiana oceny perspektyw doprowadziła do wyraźnego wzrostu cen aktywów uznawanych za ryzykowne, a fakt, że dokonało się to na wielu rynkach stanowi dowód na międzynarodowy rodowód aktywnego kapitału. To dzięki niemu indeks rynków wschodzących MSCI Emerging Markets poszedł w marcu w górę w górę o 13 proc.. Zresztą również w Warszawie dało się odczuć dominującą rolę zagranicznych inwestorów – indeks dużych spółek zyskał w marcu 9,5 proc., podczas gdy sWIG80 wzrósł o 6,8 proc. a mWIG40 o 4,11 proc. Ponieważ w portfelach wielu funduszy duże spółki pozostają niedoważone, mało który z zarządzających mógł zbliżyć się do rezultatu WIG20. Średni wynik funduszy akcji polskich uniwersalnych wyniósł w pierwszym kwartale 2,9 proc. a najlepszy, PZU Akcji Spółek Dywidendowych w ciągu pierwszych trzech miesięcy zyskał 8,6 proc. Co ciekawe, aż 6 zarządzających funduszami polskich akcji nie zdołało wyjść w pierwszym kwartale na plus. Zaskakiwać może obecność w tym gronie Investor Akcji Dużych Spółek kat. A, któremu potencjalnie powinno być „po drodze” z silnym odbiciem WIG20. Tak się jednak nie stało, a przyczyny mogą leżeć w znacznym zaangażowaniu w spółki z sektora finansowego i wysokim, bo przekraczającym 1/3 aktywów udziale spółek spoza Polski.

Wyjście z tzw. fazy risk-off, czyli zmniejszenia globalnej awersji do ryzyka, było widoczne również na rynku obligacji. Zły sentyment kulminował w połowie stycznia, wkrótce po rewizji oceny kredytowej Polski ogłoszonej przez S&P. Gwałtowna reakcja cen polskich obligacji, połączona z szybkim osłabieniem kursu EUR/PLN o 2%, zbiegły się z postępującą globalną wyprzedażą aktywów. Druga połowa miesiąca była już dla nas bardziej łaskawa, a pomogły w znacznej mierze banki centralne. Od dołka, który miał miejsce 18 stycznia, z krótszymi bądź dłuższymi przerwami ceny polskich obligacji pięły się w górę. W efekcie inwestujące w nie fundusze zanotowały niezły kwartał zyskując średnio 1,0 proc. Najlepsi, czyli zarządzający Aviva Investors Obligacji Dynamiczny, NN Obligacji (PLN) oraz Ipopema Subfundusz Dłużny SFIO kat. A zdołali „wycisnąć” z rynku nawet 2,2-2,5 proc. Również w przypadku inwestycji na rynku obligacji wybór funduszu miał kluczowe znaczenie. Dotkliwie przekonali się o tym posiadacze jednostek uczestnictwa Amundi Obligacji, Alior Subfundusz Papierów Dłużnych SFIO oraz Superfund SFIO Obligacyjny (PLN), którzy stracili na inwestycjach w pierwszym kwartale.

Co dalej?

W odpowiedzi na pytanie dotyczące przyszłości jak mantra pojawia się słowo „aktywność”. W ocenie zarządzających rynek nadal ma być wymagający, a liczba czynników wpływających na wyceny poszczególnych aktywów wymaga holistycznego podejścia. Na dodatek dotyczy to zarówno rynków akcji, jak i powszechnie uznawanych za mniej zmienne rynków obligacji.

Maciej Kik, zarządzający funduszami Union Investment TFI w ostatnim Termometrze Inwestycyjnym z 4 kwietnia 2016 r. przestrzega przed możliwością pojawienia się głębszej korekty na rynku akcji. „W krótszej perspektywie na warszawskim parkiecie nie można wykluczyć korekty, wynikającej z chęci realizacji zysków przez część inwestorów. Jednocześnie nawet jeśli taka korekta nastąpi, jej skala nie powinna być duża” – czytamy w materiale. Jego zdaniem dla cen poszczególnych aktywów ważne będzie zachowanie amerykańskiej waluty. „Wraz z dalszym osłabianiem się dolara powinien rosnąć apetyt na akcje rynków wschodzących, co będzie korzystne także dla Polski" – dodaje Kik.

Wagę czynników zewnętrznych, szczególnie w krótszym okresie, podkreśla również Paweł Gołębiewski, Dyrektor Biura Aktywów Dłużnych BPH TFI. „Z punktu widzenia graczy obligacyjnych najważniejsze rzeczy dzieją się poza granicami naszego kraju. Należy do nich ocena sentymentu do klas aktywów ryzykownych, możliwość kolejnego podwyższenia stóp przez Rezerwę Federalną USA, proaktywne działania Europejskiego Banku Centralnego czy dynamiczne zmiany cen surowców”– czytamy w jego komentarzu z 5 kwietnia 2016 r.