Ostatni miesiąc pierwszego kwartału 2016 za nami. Warszawski Indeks Giełdowy zyskał w marcu niemal 8%, jednak zdaniem analityków, dla niektórych spółek to dopiero początek wysokich wzrostów.

Wschodząca gwiazda

Chociaż najwyższa prognozowana stopa zwrotu wśród marcowych rekomendacji należała spółki KPX (KOPEX) autorstwa Domu Maklerskiego BOŚ (o czym pisaliśmy tutaj), to niewiele niższy potencjał do wzrostu

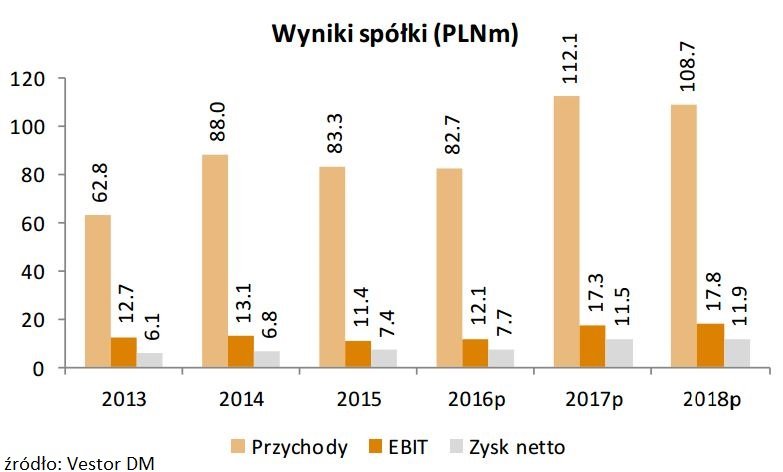

dostrzegli w akacjach JHM Development analitycy Vestor DM. W wydanej na podstawie umowy o świadczenie usługi Equity Research Partner rekomendacji, walory dewelopera zostały wycenione na 2,3 zł (z 2,5 zł poprzednio), dając tym samym niemal 100% potencjał do wzrostu w dniu wydania dokumentu. Zdaniem Marka Szymańskiego, autora raportu, JHM (JHMDEV) jest jedną z najbardziej niedowartościowanych spółek na warszawskim parkiecie.

Nieznaczne obniżenie ceny docelowej jest wynikiem opóźnień w realizacji projektów oraz przesunięciem terminów przekazania mieszkań z roku bieżącego na przyszły. Jednocześnie analitycy prognozują wzrost zysków netto spółki w kolejnych latach, związany ze spadkiem kosztów finansowych. W raporcie zwrócono również uwagę na niski poziom zadłużenia spółki oraz wypłatę 25% wypracowanego zysku w formie dywidendy.

Potencjalni liderzy wzrostu

Jedną z ciekawszy wydanych w marcu, była rekomendacja dla spółki ITG (INTEGERPL) autorstwa East Value Research. Mimo prognozowanego braku zysku, zarównywano w bieżącym jak i przyszłym roku, analitycy wycenili pojedynczą akcję ITG na 136,8 zł (z 192,2 zł wcześniej), czyli o ponad 70% powyżej obecnych notowań. Zdaniem EVR, władze ITG, zamiast na rozbudowie sieci, koncentrują się obecnie na wzroście rentowności, której próg powinien zostać osiągnięty już w przyszłym roku. Spółce ma sprzyjać także dynamiczny rozwój handlu internetowego.

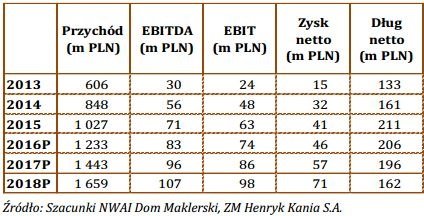

Apetyt rośnie w miarę jedzenia, co odnosi się nie tyle do produktów oferowanym przez ZM Henryk Kania, a zdaniem NWAI DM, do notowań akcji tej spółki. W przedostatni dzień marca analitycy podtrzymali swoją rekomendację kupowania walorów KAN (KANIA), podnosząc jednocześnie ich cenę docelową z 4,03 do 4,09 zł. Optymistyczne perspektywy to efekt stabilnego trendu spożycia mięsa wieprzowego, sprzyjających prognoz cen surowca oraz zapowiedzianej przez zarząd akwizycji.

Wprawdzie rekomendacja Domu Maklerskiego BZ WBK dla spółki VOT (VOTUM) nie została jeszcze odtajniona, jednak wiem, że analitycy w dalszym ciągu widzą znaczny (bo niemal 40%) potencjał do wzrostu notowań spółki. Mimo obniżenia ceny docelowej z rekomendowanych w styczniu 25,8 do 19 zł, autorzy raportu nadal zalecają kupowanie akcji tej kancelarii odszkodowawczej.

Znak zapytania

Jedną ze spółek, której przyszłość biura maklerskie prognozowały w marcu w odmienny sposób, był ukraiński KER (KERNEL). Układ sił tego pojedynku nie był jednak wyrównany, ponieważ przewagę liczbową mieli optymiści, wśród których znaleźli się Pekao IB oraz DM ING, rekomendujący kupowanie akcji oraz niemal identyczną cenę docelową (65 i 65,9 zł). Analitycy zwrócili uwagę na:

„1) lepszą od oczekiwań rentowność w segmencie rolniczym; 2) tanie nabycie tłoczni; oraz 3) przywrócenie refundacji na VAT dla eksportu zboża. Z naszego punktu widzenia, Kernel może dalej konsolidować się na rynku przetwórstwa nasion słonecznika i w ten sposób może powrócić do wzrostu. Biorąc pod uwagę niski poziom długu netto, Kernel mógłby wypłacić znaczną dywidendę, jeśli nie znajdzie atrakcyjnych celów do akwizycji. Ponadto, rok 2016/17 wygląda obiecująco dla Kernela ze względu na spodziewany rekordowy zbiór nasion słonecznika na Ukrainie i towarzyszący spadek rentowności ukraińskich obligacji.” – czytamy w raporcie Adama Milewicza z DM ING

Po przeciwnej stronie stali analitycy DM mBanku, wyceniający akcję Kernela na bardziej umiarkowane 55 zł (czyli niemal dokładnie tyle, ile są obecnie warte). Mimo podniesienia prognozowanego na ten rok EBITDA z 320 do 355 mln dolarów, kolejne lata mają, zdaniem maklerów, przynieść niże wyniki ukraińskiej spółki. W raporcie wymieniono takie negatywne czynniki jak wzrost konkurencji na dynamicznie rosnącym rynku słonecznika oraz jednoczesny spadek marży na produkcji oleju słonecznikowego.