Nowy rok sprzyja optymistycznym oczekiwaniom, również wśród brokerów. Wszystkie wydane do tej pory w 2016 rekomendacje mają pozytywny wydźwięk, a dominują oczywiście te z etykietą „kupuj”. Warto zapoznać się zatem z tymi najciekawszymi i rozpocząć rok od udanej inwestycji.

Wschodząca gwiazda

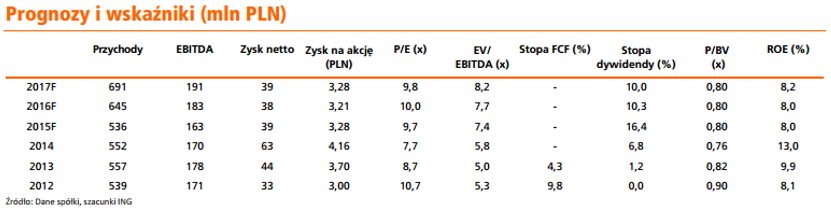

Mimo obniżenia prognoz wyników Prime Car Management na kolejne lata, analitycy Domu Maklerskiego ING w dalszym ciągu rekomendują kupowanie akcji spółki. Docelowa cena na 12 miesięcy to 45,8 zł czyli ponad +34% powyżej aktualnego kursu. Jak to jednak często bywa, z wysokim zyskiem wiąże się również spore ryzyko. Znaczne powiększenie przez spółkę floty pojazdów, oznacza również wzrost kosztów finansowych związanych ze spłatą powstałego zadłużenia. Wspomniane obniżenie prognoz to właśnie efekt oczekiwanych przez ekspertów niższych marż finansowych. Zdaniem analityków ING pomimo prognozowanego wzrostu przychodów, najbliższe lata to stabilizacja zysków spółki na poziomie 39 mln zł.

Przyszłość PCM nie maluje się jednak wyłącznie w ciemnych barwach. Kolejne lata to dalsza rozbudowa floty (stąd wzrost zobowiązań leasingowych) oraz napędzane tym wzrostem wyższe marże na odsprzedaży oraz serwisowe. Zdaniem ING wzrost zysków ma powrócić już po 2016.

Top 3

PEKABEX

Niemal równie opłacalną inwestycją, zdaniem analityków Vestor DM, mogą stać się walory producenta konstrukcji prefabrykowanych PEKABEX. Jak czytamy w raporcie:

„W styczniu spółka powinna sfinalizować przejęcie swojego dotychczasowego głównego konkurenta - Ergon Poland, co umocni pozycję Pekabex jako lidera rynkowego i powinno umożliwić realizację nowych efektów skali. Oczekujemy, że sam Ergon wygeneruje w latach 2016p i 2017p odpowiednio 6 mln zł i 10 mln zł dodatkowej EBITDA. Dzięki przejęciu oraz rozwojowi organicznemu prognozujemy wzrost znorm. EBITDA do 39,5 mln zł w 2016p i 44,1 mln zł w 2017p przy zysku netto odpowiednio 24,2 mln zł w 2016p i 27,3 mln zł w 2017p."

Jeśli prognozy ekspertów okażą się trafne kurs akcji spółki może osiągnąć poziom 14 zł. To ponad +33% więcej niż aktualna wycena.

AMICA

Ponad 100 mln zł zysku netto i aż 2,5 mld zł przychodów zdaniem analityków Noble Securities osiągnie w 2016 AMICA. Imponujący wzrost ma być efektem szerokiej ekspansji spółki m.in. na rynki Europy Zachodniej oraz w Rosji. W Polsce pomóc ma napędzająca popyt dobra koniunktura na rynku mieszkaniowym, będącym rynkiem pierwotnym dla sprzętu AGD. Zdaniem analityków spółka ma również możliwość przeprowadzić kolejną dużą aktywizację (przejęcie brytyjskiego CDA w 2015) oraz dalszą realizację programu inwestycyjnego we Wronkach. Potencjał wzrostu kursu akcji to aktualnie +24%.

VIGOSYS

Niemal równie wysoki potencjał wzrostu otrzymały walory VIGOSYS w przygotowanym na zleceniem emitenta raporcie Vestor DM. Przez słabszą sprzedaż analitycy obniżyli prognozy wyników spółki w 2015, jednak na lata 2016-17 prognozowany jest wzrost zysku netto o 19% i 22%. Dodatkowo VIGO realizuję nową strategię VIGO 2020, która ma przekształcić spółkę w „zautomatyzowaną wysokotechnologiczną fabrykę gotową do współpracy z największymi koncernami przemysłowymi na świecie”. Obecne prognozy nie zawierają jednak realizowanej strategii, ponieważ jej dokładne szczegóły mają być znane dopiero w obecnym roku. Warto zatem trzymać rękę na pulsie.

Kość niezgody

Żadna ze spółek nie otrzymała w ostatnich tygodniach więcej niż jednej rekomendacji, jednak ciekawym przypadkiem jest wydana przez BDM prognoza dla BOGDANKA. Nurkujący kurs walorów lubelskiej kopalni po raz pierwszy od miesięcy otrzymały rekomendację „kupuj”. Czy oznacza to koniec wyprzedaży?

„Oczekujemy, że w 2016 roku powinno dojść do wzrostu udziału rynkowego Bogdanki w krajowym rynku dostaw miałów węglowych na potrzeby energetyczne (czemu sprzyja wejście do grupy Enea). Oceniamy, że w średnim i długim terminie Bogdanka nie tylko odzyska wolumeny utracone w 2015 roku na krajowym rynku ale i prawdopodobnie docelowo znacznie je zwiększy (w modelu na obecnym etapie nie uwzględniamy wciąż możliwości produkcji powyżej 9.5 mln ton/rok).” pisze Maciej Bobrowski, autor raportu.

Zdaniem analityków prognozowany spadek przychodów wymusi utrzymanie dyscypliny kosztowej, natomiast cena węgla będzie utrzymywać się na stałym (niskim) poziomie. Poprawa wyników oczekiwana jest od 2018 roku.