Podsumowanie funduszowych wyników czerwca siłą rzeczy nie może stronić od BREXITU. Choć wydaje się, że z perspektywy lokalnego inwestora czynniki ryzyka o charakterze globalnym, są dzielnie wspierane przez nasze lokalne problemy.

Jak nie kijem go to …

Nie mamy ostatnio szczęścia do klimatu inwestycyjnego. Jak już przeszła fala niepewności związanych z lokalnymi wyborami, przyduszał nas słabnący sentyment do rynków wschodzących na świecie. Jak już wydaje się, że świat uporał się z przełknięciem krótkoterminowych konsekwencji BREXITU, rząd funduje nam dość chaotycznie podawane informacje o zmianach systemu emerytalnego. Wszystko to nie tworzy dobrego klimatu do inwestowania w akcje dla przeciętnego Kowalskiego, a sporą przypadkowość uzyskiwanych wyników widać również w zestawieniu rezultatów funduszy.

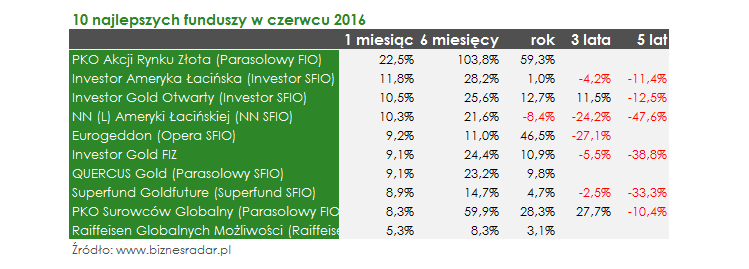

Wobec niepewności i słabości polskiej waluty w czerwcu przodują dość oczywiste fundusze powiązane w jakikolwiek ze złotem >>sprawdź ich wyniki<<, Eurogeddon zyskujący na problemach Europy i chyba niezupełnie oczywiste fundusze inwestujące w Ameryce Łacińskiej oraz surowcowe. O tym, że nie są to produkty do spokojnego, długoterminowego inwestowania może świadczyć to, że spośród najlepszej dziesiątki sześć ma historię dłuższą niż 5 lat i wszystkie w tym okresie są pod kreską. To kolejny dowód na to, że strategia kup i trzymaj to zabawa jedynie dla prawdziwych twardzieli z zasobnym portfelem. Każdy „normalny” inwestor chcąc zaistnieć na rynku ryzykownych aktywów potrzebuje kompasu i/albo wsparcia ze strony regularnych wpłat, pozwalających neutralizować ryzyko wejścia na górce.

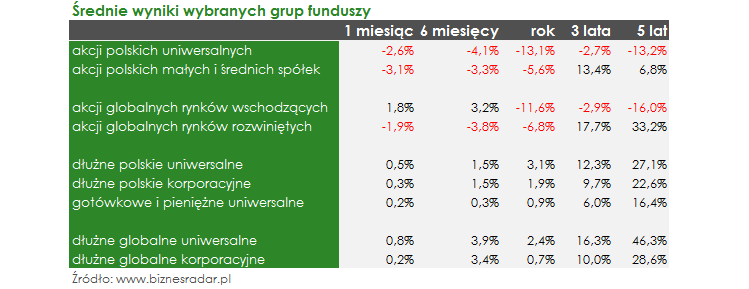

W kontekście przeróżnych zawirowań, całkiem dobrze wypadły fundusze inwestujące w obligacje >>tu możesz porównać ich tegroczne rezultaty<< . W grupie 120 tego typu produktów w czerwcu starty zanotowało jedynie 13 ( w tym dwa inwestujące w obligacje zamienne na akcje, będące pewną hybrydą pomiędzy obligacjami ii akcjami). Pod względem wyników dobrze wypadły zarówno te skupione na krajowym rynku, jak i te, których polityka inwestycyjna przewiduje wyjście poza Polskę. W przypadku tych drugich zyski pochodziły z rosnących cen obligacji lub w najgorszym razie – z przeliczenia wartości jednostki na złote.

Co dalej?

Tak jak czerwiec na rynkach upłynął pod znakiem Brexitu, tak zdaniem analityków, kolejne miesiące będą stały pod znakiem jego konsekwencji. A oznacza podwyższoną zmienność na rynkach, związaną z dostosowaniem do wyższego poziomu ryzyka i niepewności.

Według Macieja Kołodziejczyka, zarządzającego funduszami w Investors TFI nadal warto przychylnym okiem patrzeć na złoto. „Warto utrzymywać złoto jako stały składnik portfela, zabezpieczający przed nieoczekiwanymi wstrząsami gospodarczymi i politycznymi, takimi jak np. Brexit. Choć krótkoterminowa realizacja zysków po wzroście o ponad 10% w ciągu miesiąca jest możliwa, perspektywy w średnim i długim terminie pozostają dobre. Jeśli historia poprzedniej hossy miałaby się powtórzyć, można by spodziewać się około 3-5 lat dobrej koniunktury na rynku metali szlachetnych.”

Według Łukasza Mickiewicza z NN Investment Partners, z uwagi na trudny do przewidzenia obrót zdarzeń na rynkach, kluczowe będą dane gospodarcze z poszczególnych krajów i regionów. Wzrośnie również znaczenie odpowiedniej dywersyfikacji inwestycji. Podobnego zdania jest Paweł Homiński, członek zarządu Noble Funds TFI.

„Zmienność na rynkach się utrzyma. Konsekwencje ekonomiczne Brexitu będą długofalowe, a wiele zależy od dynamiki sytuacji politycznej w poszczególnych krajach Europy. Z pewnością możemy liczyć na jeszcze bardziej aktywne zachowanie banków centralnych. W długim terminie najważniejsze dla cen akcji są jednak wyniki finansowe spółek, a tu sytuacja jest niejednoznaczna. Słaba dynamika zysków na rynkach rozwiniętych jest hamulcem wzrostów. Obserwujemy za to lekką poprawę w tym zakresie na rynkach rozwijających się.” – czytamy w komentarzu z 5 lipca

Jednak rynek zawsze znajdzie swoje „demony”. Jarosław Niedzielewski, Dyrektor Departamentu Inwestycji Investors TFI widzi zdaje się większe ryzyko w zamiatanych do tej pory pod dywan problemach europejskiego sektora bankowego. „Wykorzystując zamieszanie wokół Brexitu, Premier Włoch postanowił obejść unijne przepisy i wspomóc sektor bankowy tradycyjną metodą, bez wykorzystywania opcji „cypryjskiej”. Szybko dostał czarną polewkę od kanclerz Niemiec, przez co jedynie wzrósł strach inwestorów przed niekontrolowanym kryzysem bankowym w Europie. Problem w tym, że taka finansowa pandemia nie będzie znała granic, a według ogłoszonej niedawno oceny MFW największym zagrożeniem dla światowego sytemu finansowego nie są wcale włoskie banki, lecz … największy bank inwestycyjny Niemiec.” - czytamy w miesięcznym komentarzu Niedzielewskiego.