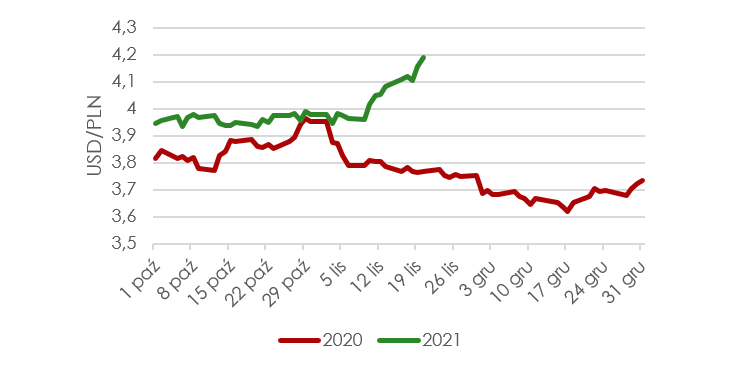

Kurs EUR/PLN przebił poziom 4,72 osiągając wartości niewidziane od 2009 r. Podobna sytuacja ma miejsce w przypadku drugiej najważniejszej pary walutowej, USD/PLN balansującej w okolicach rekordowych 4,2. Mówiąc krótko polska waluta jest nad wyraz słaba. Co samo w sobie niekoniecznie musi być zjawiskiem niepożądanym. A przynajmniej nie dla wszystkich. Aktualna sytuacja jest bowiem wręcz sprzyjająca dla szerokiej rzeszy spółek notowanych na warszawskiej giełdzie.

Najprostszą odpowiedzią na zawarte w tytule pytanie jest: eksporterów. I jest to stwierdzenie o tyle prawdziwe, ile niezbyt precyzyjne. Eksporter eksporterowi nierówny. O tym jednak za moment. Korzyści z umacniających się względem polskiej waluty EUR i USD odczują oczywiście spółki generujące przychody za granicą. Należy dodać, korzyści zauważalne, w pierwszej połowie IV kwartału 2021 r. za jednego dolara trzeba było zapłacić średnio 3,99 zł. W tym samym okresie ubiegłego roku było to przeciętnie o 16 groszy mniej. Mówiąc wprost, z racji samej tylko aprecjacji USD przychody generowane w dolarze za ten okres wzrosną rok do roku o ponad 4%. Nawet jeśli nominalne pozostaną bez zmian. O kim jednak mowa?

Na plus

Nie bez powodu wśród największych beneficjentów drogiego dolara wymieniany jest LVC (LIVECHAT). Spółka praktycznie całość przychodów generuje w dolarach amerykańskich, koszty ponosząc jednocześnie w PLN i częściowo USD. Im droższy dolar, tym dla Livechat Software lepiej.

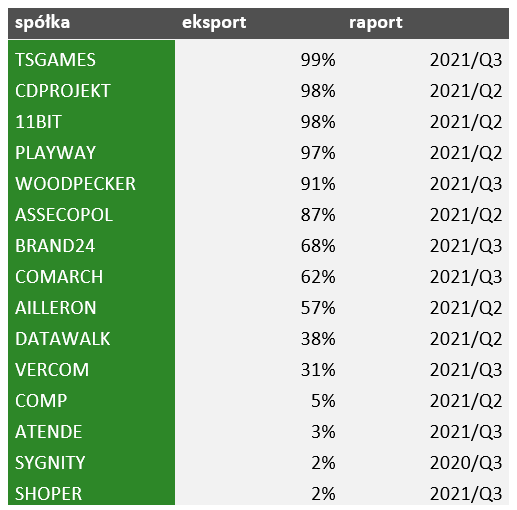

W podobnej sytuacji znajdują się również inne spółki funkcjonujące w modelu SaaS, jak WPR (WOODPCKR) czy w nieco mniejszym stopniu B24 (BRAND24) (poniżej 70% to sprzedaż zagraniczna). Nie wszystkie skorzystają jednak na umacniającym się dolarze. Dla przykładu SHO (SHOPER) chociaż teoretycznie w tym samym koszyku z uwagi na model biznesowy oparty na cyklicznych opłatach, poza Polską generuje jedynie 2% sprzedaży. Koszty również ponosi jednak w krajowej walucie, bieżąca sytuacja walutowa nie będzie rzutować więc na wyniki tegorocznego debiutanta.

Co innego gamedev. Trudno chyba o bardziej wrażliwy na kurs walutowy sektor. Z uwagi na charakter produktu jakim są gry wideo, sprzedaż niemal z automatu odbywa się na całym świecie (z drobnymi wyjątkami), a jedynie niewielki ułamek przychodów pochodzi z krajowego rynku. Skalę zjawiska widać patrząc na największe spółki z branży, jak CDR (CDPROJEKT), 11B (11BIT) czy PLW (PLAYWAY), w przypadku których udział eksportu wynosi 97-99%. Studia deweloperskie, a więc i większość kosztów powstaje natomiast w Polsce, więc słabnący Złoty jednoznacznie pozytywnie przełoży się na wyniki branży.

Jednym słowem, korzyści ze słabnącego Złotego najszybciej odczuwają nie tyle eksporterzy per se, sprzedający towary za granicę, ale spółki technologiczne, generujące przychody w USD czy EUR. Znajdują się one w bardziej komfortowej sytuacji niż „tradycyjni” eksporterzy, ponieważ ich baza kosztowa, a więc i koszty ponoszone są w krajowej walucie. Poza wymienionymi już spółkami, do tej grupy można częściowo zaliczyć też np. niektóre przedsiębiorstwa IT, jak ACP (ASSECOPOL) czy CMR (COMARCH) realizujące dużą część kontraktów poza Polską, choć tu trzeba wziąć pod uwage, że część ich kosztów może być również ponoszona w walutach obcych (np. pracownicy zatrudnieni w zagranicznych spółkach).

To zależy

Obie strony miecza słabnącego Złotego odczują natomiast spółki o dużym udziale eksportu, ale ponoszące w walutach obcych również koszty. Ta nieco bardziej skomplikowana sytuacja dotyczy w dużej mierze m.in. spółek przemysłowych. Dla przykładu TOA (TOYA) wprawdzie generuje ponad 1/3 przychodów poza Polską, ale większość produkcji sprowadza z Chin, ponosi więc koszty w USD. Tu wpływ słabnącego Złotego jest trudny do oszacowania, na wyniki wpływ będą bowiem miały również inne czynniki, jak możliwość przerzucenia wyższych kosztów na końcowego klienta czy kształt kontraktów zawartych z odbiorcami.

W jakim stopniu „to zależy” widać na dość wyraźnym przykładzie spółek AMC (AMICA) i FTE (FORTE). Obie większość sprzedaży kierują poza Polskę (74% i 79% według ostatnich dostępnych sprawozdań), generując przychody w EUR i innych europejskich walutach. Amica importuje jednak towary z rynków europejskich i azjatyckich, z kolei Forte ponosi większość kosztów produkcji i surowców w PLN. W przypadku producenta AGD częściowo występuje zatem hedging naturalny, spółka stosuje oczywiście również instrumenty zabezpieczające, jednak przy słabnącej krajowej walucie, to Forte jest w bardziej korzystnej sytuacji.

„Szacujemy, że operacyjna ekspozycja netto (nadwyżka przychodów nad kosztami operacyjnymi w euro) to nawet ok. 150 mln EUR rocznie, co oznacza, że każde 10 groszy wzrostu EUR/PLN przekłada się na ok. 15 mln PLN marży operacyjnej ceteris paribus. Spółce w 2020 roku sprzyja trend słabego złotego. Wysoki kurs EUR/PLN był jedną z przyczyn rekordowego wyniku w 3Q’20. W 4Q’20 kurs walutowy był jeszcze lepszy” – mogliśmy przeczytać w ubiegłorocznej rekomendacji BDM dla Forte

A jeśli analitycy jako sprzyjający ocenili kurs EUR/PLN 1:1 - euro/złoty, który w ostatnim kwartale ubiegłego wynosił średnio 4,5 zł, to aktualne poziomy tym bardziej są dla spółki dobrą informacją.

Niemniej, można zaryzykować ogólne stwierdzenie, że im wyższy udział eksportu, tym spółka mocniej skorzysta na trwającej deprecjacji Złotego. Wśród spółek o wysokim udziale sprzedaży zagranicznej poza wspominanymi Forte i Amiką można wymienić także m.in. BRS (BORYSZEW) (69% sprzedaży zagranicznej), DBC (DEBICA), SNK (SANOK) (68%), WLT (WIELTON) (77%) czy DCR (DECORA) (67%), ACG (ACAUTOGAZ) (66%) i MFO (50%), którym poświęciliśmy teksty w cyklu Wiesz w co inwestujesz.

Nie znaczy to jednak oczywiście, że wszystkie te przedsiębiorstwa z automatu pokażą lepsze wyniki za ostatni kwartał roku. Nawet jeśli krajowa waluta będzie się w dalszym ciągu osłabiać, spora część spółek boryka się obecnie z innymi problemami, jak problemy z łańcuchem dostaw, brakiem części, drożejącymi surowcami (również wycenianymi w USD) czy presją płacową. Słaba Złotówka nie będzie w tym przypadku remedium na grosze wyniki. Ale na pewno im pomoże.

Na minus

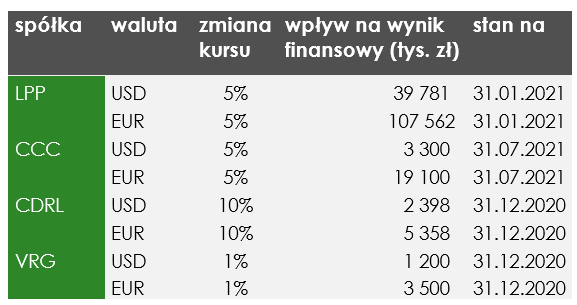

Analogicznie kiedy na wygranej pozycji znajdują się eksporterzy, sytuacja jest mniej sprzyjająca dla importerów. Mowa tu przede wszystkim spółkach z branży odzieżowej i obuwniczej, jak LPP, MON (MONNARI), CDL (CDRL) czy CCC. Droższe euro i dolar to wyższe koszty zakupu kolekcji, a więc potencjalnie również niższe marże. Nie mniej istotne są też koszty najmu powierzchni handlowych, realizowane głównie w europejskiej walucie. Aby nie pozostawać gołosłownym, każdy wzrost (lub spadek) kursów USD i EUR ma realne przełożenie na wyniki spółek z branży. Analiza wrażliwości tych zmian jest zazwyczaj publikowana w raportach rocznych danych spółek.

„Grupa uzyskuje przychody zasadniczo w PLN, natomiast ponosi istotne koszty w euro i dolarze amerykańskim, co powoduje narażenie wyniku finansowego na ryzyko kursowe. (…) W walutach innych niż PLN Grupa ponosi koszty (a) zakupu materiałów do produkcji (tkaniny, dodatki) i asortymentów uzupełniających w segmencie odzieżowym (buty, dzianiny, akcesoria skórzane i pozostałe) oraz (b) wynikające z umów najmu powierzchni handlowych. W przypadku istotnego i długotrwałego osłabienia polskiej waluty w stosunku do euro i dolara istnieje ryzyko znaczącego pogorszenia się wyników finansowych osiąganych przez Grupę” – czytamy w sprawozdaniu VRG

Jeśli nie jesteś naszym abonentem, a chcesz docenić naszą pracę, możesz to zrobić stawiając nam po prostu symboliczną kawę.

Wymienione spółki i sektory nie są oczywiście jedynymi, na które wpływ mają zawirowania na rynku walutowym. To raczej subiektywny wybór najbardziej wyraźnych i w bezpośredni sposób dotkniętych bieżącą sytuacją przedsiębiorstw. Wszak w mniejszym lub większym stopniu notowania kluczowych par walutowych rzutują na wszystkie spółki. Ciekawym przykładem są chociażby spółki działające na rynku surowców, które wyceniane są przecież w USD. Niemniej, wpływ osłabienia Złotówki będzie w ich przypadku nie tyle mniej wyraźny, co na pewno nie tak jednoznaczny jak w kontekście branży IT czy sektora odzieżowego.