2022 rok będzie rokiem aktywnego zarządzania, w którym dla wyników funduszy selekcja będzie ważniejsza od alokacji.

- Inflacja nie może już być traktowana jako zjawisko przejściowe, co znajduje odzwierciedlanie w normalizacji polityki monetarnej banku centralnego.

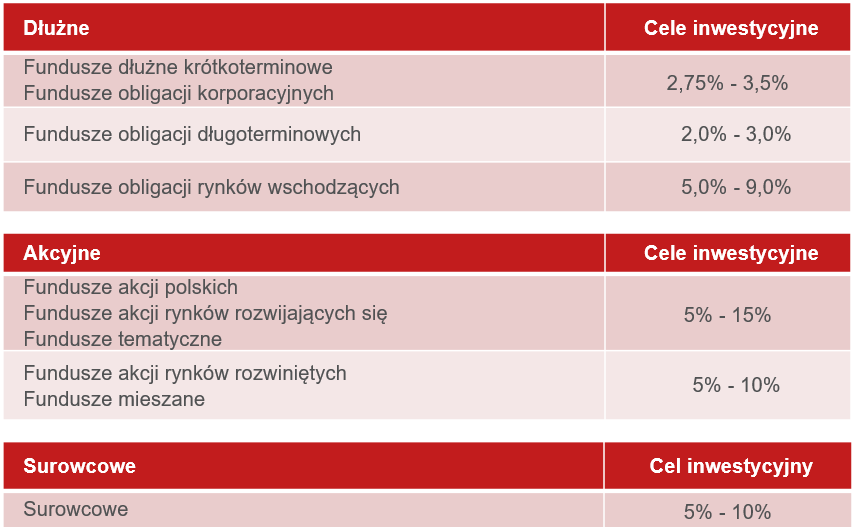

- Wyższe stopy procentowe pozwolą na wyższe zyski z funduszy dłużnych krótkoterminowych.

- Nadal będziemy obserwować podwyższoną zmienność na rynkach.

- Akcje pozostają preferowaną klasą aktywów.

W trzeci rok pandemii gospodarka światowa wchodzi w fazie późnej ekspansji. Dynamika wzrostu PKB w poszczególnych krajach wyhamuje. Będzie na poziomach znacząco niższych niż w roku 2021, który cechował się silnym odreagowaniem po roku 2020 obciążonym ogromnymi kosztami walki z COVID.

W ten trend, charakterystyczny dla fazy ekspansji, będzie się wpisywać również gospodarka naszego kraju.

Jednym z kluczowych komponentów wpływających negatywnie na dynamikę PKB w Polsce będzie efekt zapasów przedsiębiorstw rozbudowanych w 2021 w wyniku obaw inflacyjnych.

Podwyżki stóp procentowych odcisną swoje piętno na latach 2022 i 2023.

Inflacja r/r (M), początkowo postrzegana na wielu rynkach jako zjawisko przejściowe, przekroczyła prognozowane poziomy.

W wyniku zastosowania tarczy inflacyjnej efekt szczytu inflacyjnego zostanie na naszym rynku wypłaszczony i rozciągnięty w czasie, z przewidywanymi najwyższymi odczytami w czerwcu. Wymusi to utrzymywanie wysokich stóp procentowych przez dłuższy okres, niż miałoby to miejsce bez tarczy.

Dług

2022 to zdecydowanie koniec ery taniego pieniądza. Na poziomie globalnym widać rozróżnienie na dwa światy w kwestii polityki pieniężnej i inflacji. Banki centralne rynków wschodzących są już od wielu miesięcy w procesie normalizacji polityki pieniężnej, podczas gdy rynki rozwinięte dopiero rozpoczynają działania.

ECB i FED zmniejszają obecnie skalę zakupu papierów (tzw. tapering). Podwyżki stóp są na horyzoncie (pod koniec 2021 zaczął je Bank of England od podwyżki 15 bps, rynek oczekuje że FED zrobi 3 podwyżki po 0,25% w 2022 r., a ECB jedną o 0,10%).

Wysoka inflacja jest zjawiskiem globalnym (poza Japonią i Chinami), choć jej przyczyny są inne dla gospodarek rozwiniętych, a inne dla gospodarek wschodzących (stąd właśnie rynki wschodzące musiały zacząć podwyżki stóp szybciej). Wprawdzie efekty bazy będą maleć, ale zjawiska, które inflację wywołały (m.in. zaburzone łańcuchy dostaw, które wywołały wzrost cen surowców i półproduktów), będą ustępować powoli.

NBP, jako pierwszy bank centralny na świecie w 2022 roku, podwyższył stopy procentowe. Była to podwyżka o 50 punktów bazowych. Oczekiwane są dalsze podwyżki stóp do 4,0%, i to jeszcze w pierwszej połowie 2022, choć nadal brak jest jasnej i spójnej komunikacji ze strony NBP.

Zgodnie z zapowiedziami ECB czeka nas dłuższy okres niskich stóp procentowych w strefie euro. W przeciwieństwie do USA w strefie euro inflacja bazowa (tj. inflacja z wykluczeniem cen energii i żywności) pozostaje na niskim poziomie, stąd ECB może pozwolić sobie na późniejszą normalizację polityki monetarnej.

Kolejnym ważnym zjawiskiem będzie zakończenie tzw. drukowania pieniędzy. Bilanse banków centralnych po interwencjach pandemicznych urosły znacząco i nie należy w obecnej sytuacji makroekonomicznej oczekiwać znanych z przeszłości operacji redukcji bilansów. Bardziej prawdopodobne jest zachowanie zakupionych przez banki centralne obligacji do terminów ich zapadalności.

Desynchronizacja polityk monetarnych na rynkach rozwiniętych i wschodzących stworzy możliwość potężnych napływów na rynki wschodzące. Scenariusz ten ma dużą szansę się ziścić, ponieważ rynki wschodzące zaczęły cykl podwyżek przed rynkami krajów G-10. Przy podobnych premiach terminowych (rentowności obligacji 10-letnich minus 2-letnich) charakteryzują się znacząco wyższą rentownością, co po szczycie odczytów inflacyjnych, pozwala być optymistycznym względem mocnych spadków rentowności, przy inkasowaniu wciąż wysokich kuponów z obligacji.

Dopóki nie osiągniemy szczytów inflacji w poszczególnych krajach, dopóty zmienność cen obligacji będzie wysoka. Okazja do zakupów i spadku rentowności pojawi się, gdy rynki będą wiarygodnie w stanie oszacować moment i skalę szczytu inflacji w danych krajach.

Dotyczy to również naszego regionu (CEE), gdzie kluczowym będzie przejście inflacji przez punkt szczytowy. Dodatkowym wzmocnieniem wyników może się również okazać aprecjacja walut lokalnych, które się osłabiły mimo budowanej premii stóp procentowych względem krajów rozwiniętych.

Prognozując perspektywy polskiego rynku długu, patrzymy z optymizmem na realizujący się właśnie scenariusz odwrócenia krzywej rentowności osiągnięty przez Czechy. Oczekujemy, że w ciągu nadchodzącego roku nastąpi moment kiedy, przy aktywnym modelu zarządzania, możliwe będzie osiąganie bardzo atrakcyjnych stóp zwrotu również w oparciu o obligacje stałokuponowe. Natomiast, w perspektywie całego roku, szczególnie pozytywnie jesteśmy nastawieni do obligacji zmiennokuponowych, które powinny zyskiwać w czasie cyklu podwyżek stóp, a ich kupony będą się odnawiać na coraz wyższych stopach WIBOR6m.

Widzimy również znaczącą szansę na stopniową zmianę postrzegania polskich obligacji skarbowych przez inwestorów zagranicznych (Polska obecnie ma historycznie niski udział inwestorów zagranicznych w obligacjach skarbowych, najniższy w całym CEE). Byłoby to czynnikiem o bardzo pozytywnym wpływie na stopy zwrotu dla inwestujących w tę klasę aktywów.

W odpowiedzi na takie prognozy rynkowe, zakładamy zmianę pozycjonowania w ramach aktywnie zarządzanych portfeli funduszy dłużnych w ciągu roku. Oprócz zmiany alokacji na polskich obligacjach skarbowych o stałym oprocentowaniu (prawdopodobnie bliżej 3 kwartału), reszta regionu CEE również powinna być atrakcyjnym dywersyfikatorem, a także obligacje rynków wschodzących zarówno w walutach lokalnych jak i twardych (USD, EUR).

Akcje

2022 będzie kolejnym rokiem pod znakiem inwestycji w ryzykowne aktywa. Obrana przez FED i ECB umiarkowana ścieżka podwyżek stop procentowych będzie neutralna z punktu widzenia rynków akcji.

Pozytywnym bodźcem dla giełd będą programy stymulowania gospodarczego. Obecnie w fazie konsultacji jest w USA plan Bidena o wartości ok. 1,8 bln USD. Unia Europejska zakłada inwestycje w ożywienie gospodarki na poziomie 750 mld EUR na lata 2021-2027.

Wchodzimy w fazę ekspansji gospodarczej z dobrą kondycją przedsiębiorstw dodatkowo wspieranych słabym złotym w stosunku do walut bazowych (co wspiera eksporterów). Na korzyść polskich firm powinno również działać skracanie globalnych łańcuchów dostaw.

Głównym komponentem napędzającym wzrost PKB będzie konsumpcja. Siła nabywcza polskich konsumentów będzie rosła dzięki oczekiwanemu wzrostowi płac powyżej poziomu inflacji. Oczekujemy również pozytywnego efektu wdrożenia Polskiego Ładu.

Pandemia, pomimo negatywnego wpływu ma nastroje konsumentów i przedsiębiorstw, będzie mieć ograniczony wpływ na realną sferę gospodarki. Wyzwaniem dla firm będą rosnące koszty płac, surowców i nośników energii.

Analizując kondycję polskich spółek widzimy szereg czynników zachęcających do inwestycji. Widzimy najwyższą od 2007 r. marżowość operacyjną. Okres dobrej koniunktury gospodarczej został wykorzystany przez spółki do redukcji zadłużenia. Dobra kondycja finansowa powinna się przełożyć na kontynuację procesów inwestycyjnych, akwizycję lub wypłaty dywidend oraz skup akcji własnych. W prognozach spółki zakładają dalszy wzrost zysków.

Polska giełda zostanie w 2022 dodatkowo zasilona przez napływy z PPK (ok.2 mld PLN) oraz z OFE (bilans przepływów do ZUS w wysokości 3,6 mld PLN będzie pokryty dywidendami w kwocie ok. 5 mld PLN).

Pozytywnie oceniamy również perspektywy inwestycji w spółki amerykańskie i europejskie. Szczególnie pozytywnie zapatrujemy się na spółki segmentu Quality.

ESG

Rosnąca grupa inwestorów deklaruje uwzględnianie czynników ESG w doborze aktywów i zwiększanie udziału tego typu produktów w swoich portfelach inwestycyjnych. Potwierdzają to dynamiczne napływy środków do funduszy opartych na koncepcji zrównoważonego rozwoju, które w ciągu dwóch lat zwiększyły swoje aktywa aż 4-krotnie.

Złoto

Otoczenie wysokiej inflacji oraz realnych ujemnych stóp procentowych, a nawet obawy stagflacyjne są argumentem za uwzględnieniem złota w kompozycji portfela inwestycyjnego. Zapowiadane przez FED podwyżki powinny być już zdyskontowane w cenach złota. Zakupy fizycznego złota ze strony banków centralnych, jubilerów, a także popyt inwestycyjny, korzystnie wpływają na stronę popytową. Stosunek zysku do ryzyka na umacniającym się w tamtym roku USD również powinien przemawiać na korzyść inwestycji w złoto. Niska zmienność i korelacja z innymi klasami aktywów wyróżnią złoto jako dobry element dywersyfikujący w portfelu inwestycyjnym.

Ryzyka, które powinni brać pod uwagę inwestorzy w 2022

- Jastrzębie podejście i zbyt szybki koniec luźnej polityki monetarnej banków centralnych

- Utrzymująca się wysoka inflacja

- Nowe warianty Covid-19, brak skuteczności szczepionek

- Bańki spekulacyjne na wysoko wycenianych spółkach

- Napięcia geopolityczne (Chiny – USA, Rosja – NATO, Ukraina)

- Słaby wzrost gospodarczy w Chinach, kryzys branży nieruchomości