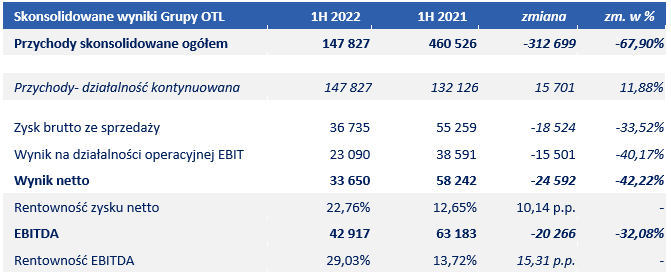

- Przychody Grupy OTL w I półroczu 2022 r. wyniosły 147,83 mln zł, a zysk netto 33,65 mln zł wobec odpowiednio: 460,53 mln zł i 58,24 mln zł r/r

- Zmniejszenie przychodów i zysku wynikało głównie ze sprzedaży i wyłączenia z konsolidacji w 2022 r. wyników spółek Grupy C. Hartwig Gdynia- skonsolidowane przychody z działalności kontynuowanej były wyższe w I półroczu 2022 r. o 11,88% r/r

- O 17,3% wzrosły przychody z działalności portowej. Wolumenowo dotyczyło to towarów masowych w porcie w Świnoujściu (+12% r/r) oraz drobnicowych w porcie w Gdyni (+7%)

- Grupa OTL wypracowała 42,92 mln zł EBITDA wobec 63,18 mln zł r/r, przy czym EBITDA w I półroczu 2022 r. była wyższa o 7,6 mln zł na działalności kontynuowanej od skorygowanej o efekty zdarzeń jednorazowych EBITDA pierwszego półrocza 2021 roku

- Spółki Grupy OTS (OTLOG) w pierwszym półroczu tego roku zwiększyły sprzedaż i poprawiły rentowność na działalności kontynuowanej. Wzrosty sprzedaży odnotowaliśmy w spedycji oraz w przeładunkach portowych w większości grup asortymentowych masowych i drobnicowych. Sprzyjały nam również czynniki rynkowe, zwłaszcza zwiększające się zapotrzebowanie na usługi portowe, m.in. w zakresie obsługi importów węgla, na którego to potrzeby przeznaczyliśmy nasze główne zdolności przeładunkowe. Intensywnie pracujemy nad poprawą parametrów terminali portowych. Dzięki inwestycjom w nowy sprzęt, infrastrukturę i suprastrukturę portową, zwiększymy możliwości przeładunków i poprawimy ich efektywność. – mówi Kamil Jedynak, Prezes OT Logistics.

W I półroczu 2022 r., przychody Grupy OTL wyniosły 147,83 mln zł, co oznacza spadek o 67,90% r/r. Wynika on zasadniczo z wyłączenia z konsolidacji działalności sprzedanych i niekontynuowanych. Na działalności kontynuowanej skonsolidowane przychody wzrosły o 15,7 mln zł r/r (+11,88%), przy czym przychody z działalności portowej wzrosły o 17,3%, a z usług spedycyjnych o 4,24%. Zysk netto Grupy OTL sięgnął 33,65 mln zł w I półroczu 2022 r. (-42,22% r/r), zaś EBITDA 42,92 mln zł (-32,08% r/r). EBITDA w I półroczu 2022 r. była wyższa o 7,6 mln zł r/r na działalności kontynuowanej w porównaniu do skorygowanej o wyniki na zdarzeniach jednorazowych EBITDA osiągniętej w I półroczu 2021 roku, co było głównie efektem wzrostów działalności portowej.

Od marca 2022 r. Grupa OTL obserwuje wzrost popytu na usługi portowe. Wpływ na to miały wojna

w Ukrainie i związana z tym blokada portów czarnomorskich, a także sankcje na ładunki z Rosji oraz zaburzenia w dostawach lądowych. Wzmożone zainteresowanie usługami świadczonymi przez spółki Grupy umożliwia rozszerzenie zakresu współpracy strategicznej z klientami, czego przykładem jest m.in. podpisane porozumienie z firmą Bumech S.A. Grupa rozważa też inne formy finansowania inwestycji, które zakładają głównie modernizację suprastruktury i infrastruktury portowej do obsługi transportu morskiego i kolejowego. Program inwestycyjny Grupy OTL na lata 2022-2023 zakłada poprawę konkurencyjności rynkowej portów poprzez polepszenie efektywności przeładunków oraz osiągnięcie wysokich optymalizacji kosztowych. Umożliwi także zwiększenie możliwości strategicznych importów węgla energetycznego.

- Poprawa rentowności Grupy w I półroczu wynika z kilku okoliczności. Po pierwsze efekty przynoszą działania restrukturyzacyjne i dezyinwestycyjne przeprowadzone w Grupie w latach ubiegłych. Pozwoliły one istotnie obniżyć zobowiązania odsetkowe, co przełożyło się na dużo niższe koszty finansowe w tym roku, miały one jednak też istotny wpływ na ogólne obniżenie kosztów działalności Grupy. Po drugie sprzedana spółka C. Hartwig Gdynia S.A., która odpowiadała za znaczną część skonsolidowanego obrotu, wypracowywała marże relatywnie niższe i generowała proporcjonalnie większe koszty sprzedaży oraz ogólnego zarządu. Należy też zauważyć, że działalność portowa jest obecnie bardziej rentowna niż w latach poprzednich. Obecna sytuacja gospodarcza wpływa wprawdzie na wzrost naszych kosztów operacyjnych i wynagrodzeń, ale mimo to, znajduje pokrycie w zwiększonych przychodach. - dodaje Daniel Górecki, Członek Zarządu OT Logistics.

Obecna sytuacja rynkowa będzie sprzyjać realizacji planów Grupy OTL, która perspektywy zwiększenia sprzedaży w najbliższych miesiącach wiąże głównie ze wzmożonym importem morskim węgla energetycznego.

- Na skutek wprowadzonych sankcji na węgiel rosyjski, analogiczny wolumen musi zostać zastąpiony importami morskimi, których obsługa, w związku z koniecznością zapewnienia strategicznej potrzeby bezpieczeństwa energetycznego, jest obecnie naszym priorytetem. O ile w 2021 r. praktycznie nie przeładowaliśmy węgla energetycznego, to w tym roku szacujemy, iż zrealizujemy przeładunki przekraczające 2 mln ton tego surowca. – mówi Kamil Jedynak.

Grupa OTL spodziewa się także wzrostu przeładunków innych towarów masowych, głównie zboża.