Papierowe zyski, emisje akcji, wysokie zadłużenie, niejasna struktura, skomplikowana rachunkowość, brak dywidendy. Na pierwszy rzut oka MLP Group wydaje się spółką nieprzyjazną dla inwestora. I chociaż próg wejścia faktycznie może wydawać się wysoki, to w rzeczywistości jest zgoła odmiennie.

Deweloper? Logistyka? REIT?

Prawdopodobnie najbardziej adekwatnym określeniem dla MLG (MLPGROUP) będzie deweloper magazynowy lub deweloper nieruchomości przemysłowych, przy czym w przeciwieństwie do klasycznego dewelopera, kluczowa w przypadku MLP Group nie jest sama budowa i sprzedaż, a zarządzanie i wynajem posiadanych hal magazynowych. Spółka co do zasady w ogóle nie sprzedaje i nie ma planów sprzedaży żadnej z posiadanych nieruchomości, co wynika z przyjętego model biznesowego określanego jako „Build & Hold”. Lub przytaczając słowa prezesa „nie ma sensu sprzedaż dobrych aktywów, a nasze aktywa są dobre”. Jak od większości reguł i w tym przypadku znajdzie się jednak wyjątek. W 2015 r. spółka sprzedała parki MLP Tychy i MLP Bieruń, a dzięki pozyskanym środkom rozpoczęła działalność na rynkach zagranicznych. Od tego czasu źródło przychodów MLP Group stanowią jednak niemal wyłącznie wynajem własnych nieruchomości oraz z aktualizacji ich wartości.

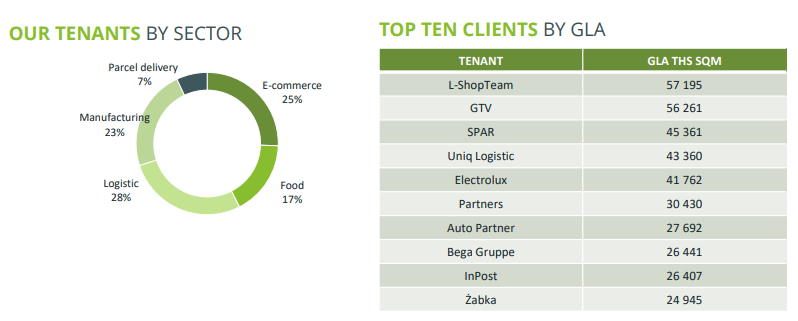

Nie dziwi jednak częste utożsamianie spółki z branżą logistyczną. Co więcej sama mianuje się często platformą logistyczną. Największą grupę najemców spółki stanowią firmy z tego właśnie obszaru (28% na koniec września 2022 r.), a powierzchnia logistyczna odpowiada za zdecydowaną większość nieruchomości MLG (MLPGROUP). Wśród innych klientów wymienić należy także spółki produkcyjne (głównie lekka produkcja) oraz branżę e-commerce. Szczególnie dynamicznie rozwijacie się spółki z tego drugiego obszaru napędzały w ostatnich latach działalność MLP Group. Obecnie ich znaczenie maleje, a coraz więcej nowych najemców jest powiązanych z nasilającymi się zjawiskami tzw. reshoringu/nearshoringu/onshoringu, czyli najogólniej mówiąc przenoszenia produkcji z Azji na macierzyste terytorium, w tym przypadku do Europy.

W skład grupy w 2022 r. wchodziło ponad 50 spółek zależnych, przy czym nie wynika to z nader skomplikowanej struktury grupy, a układu w którym oddzielną spółkę stanowi każde centrum logistyczne. Te kluczowe, czyli MLP Pruszków I i II oraz MLP Poznań West stanowią ponad 40% wartości godziwej całego posiadanego portfela nieruchomości wycenianego na koniec trzeciego kwartału 2022 r. na ponad 4,5 mld zł. Niemal 1 mld zł tej kwoty to nieruchomości w budowie, planowane nieruchomości i rezerwy gruntu.

Taki model działalności czyniłby ze spółki potencjalnego REITa (Real Estate Investment Trust). Czyniłby, bo chociaż wątek pojawia się od dłuższego czasu, to na drodze do takiego modelu stoją pewne przeszkody. Przede wszystkim spółka nie wypłaca dywidend, co teoretycznie łatwo zmienić, ale w praktyce nie ma takich planów, przynajmniej w najbliższej przyszłości, czyli do ok. 2025 r. Spółka skupia się na rozwoju i inwestuje. Inwestuje dużo, bo więcej niż generuje, a sam biznes należy dodatkowo do kapitałochłonnych. MLP Group wspiera się więc tak kredytami, jak emisją długu oraz akcji. Pewną furtkę do wypłaty nieregularnej dywidendy stanowią projekty typu BTS (built-to-suit), czyli realizowane dla konkretnego najemcy poza parkami MLP. Drugi problem ma charakter bardziej techniczny, kwestia REITów w dalszym ciągu nie jest w Polsce prawnie uregulowana. MLG nie porzuca jednak tych zamiarów i planuje przekształcenie w REIT, budowę go w ramach struktury grupy lub wydzielenie do oddzielnie spółki. Nie wyklucza jedocześnie rejestracji w innym kraju, np. Luksemburgu. Niezależnie od wybranego scenariusza, jest to kierunek w którym spółka chce podążać.

Dywersyfikacja klientów, sektorów, rynków

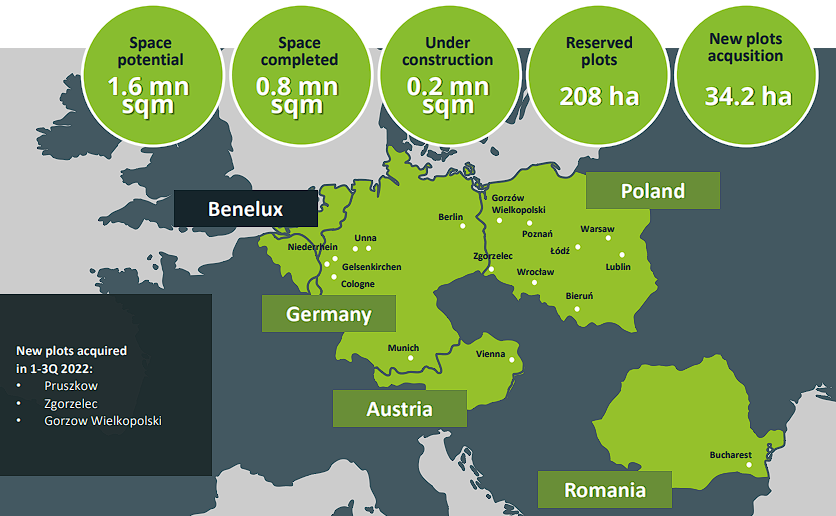

MLP Group wyszczególnia cztery główne rynki działalności: Polskę, Niemcy, Rumunię (oba od 2017 r.) oraz Austrię (od 2020 r.). Aktynie rozszerza ekspansję także o kraje Beneluksu, głównie Holandię, a w planach pojawia się też kierunek węgierski. Docelowy plan zakłada aby około połowy portfela stanowiły rynki Niemiec i Austrii, 35% Polska, a ok. 15% z pozostałe kraje. Mowa o strukturze aktywów, pod względem przychodów z wynajmu do takiego układu przynajmniej w 2022 r. było jednak daleko, a ponad 90% sprzedaży spółka generowała na rynku krajowym. Ten parametr także szybko ma się jednak zmienić, a wraz z kolejnymi inwestycjami udział zagranicy ma szybko rosnąć, w 2024 r. dobijając od 50%.

Co na pierwszy rzut oka może wydawać się nader ambitnym scenariuszem, ale MLP ma w planie szybkie podwojenie posiadanej powierzchni magazynowej, co w naturalny sposób zmieni układ sił wśród rynków operacyjnych spółki.

„Działki są bardzo, bardzo kluczowym elementem tego biznesu. My dzisiaj jeśli popatrzmy na nasz pipeline, odrobiliśmy bardzo mocno lekcje w czasach covidu. (…) Udało nam się zabezpieczyć bank ziemi który umożliwi nam wybudowanie jeszcze raz tyle metrów magazynowych które dzisiaj posiadanym. Na tych działkach (…) możemy wybudować co najmniej milion metrów kwadratowych. Między 1 mln, a 1,3 mln mkw” - mówił w połowie 2022 r. prezes spółki; na początku 2023 r. było to już 1,6 mln mkw.

Sam proces szybkiego powiększania dostępnej powierzchni będzie jednak coraz trudniejszy. A na pewno coraz droższy. Jak zaznacza bowiem prezes „w Europie nie ma już czegoś takiego jak działka”. Z uwagi na wymogi dotyczące zabudowy przestrzennej, jak i dużą gęstość zabudowy oraz obowiązujące regulacje, nie jest już możliwa budowa hali magazynowej w tzw. szczerym polu (greenfield). Niemal wszystkie nowe lokalizacje MLP Group to tzw. brownfieldy, czyli stare magazyny i inne obszary przemysłowe, które są następnie modernizowane.

Największy nacisk kładziony jest jednocześnie na rynek niemiecki, gdzie już teraz znajduje się ponad 20% banku ziemi spółki. Nasi zachodni sąsiedzi to nie tylko największa gospodarka i eksporter Europy, ale także rynek gdzie najsilniej widoczny jest reshoring.

Jeszcze w 2021 r. prezes nazywał reshoring myśleniem życzeniowym, zwracając uwagę na wielkość rynków Azjatyckich, liczbę ludności je zamieszkujących czy gęstą zabudowę Europy. Niecały rok później otoczenie rynkowe zmieniło się jednak diametralnie, a wojna w Ukrainie, znaczący wzrost kosztów transportu, ryzyka polityczne czy rosnąca niepewność niemal przemodelowały otoczenie gospodarcze. Masowych offshoring, polityki just-in time czy zero inventory przez lata stanowiące paradygmat dla działalności wielu przedsiębiorstw, przestały gwarantować optymalne funkcjonowanie łańcuchów dostaw. Firmy nie tylko postawiły na utrzymywanie większych stanów magazynowych, ale także rozpoczęły na stałe przenosić produkcję bliżej faktycznych rynków zbytu. Jedno i drugie na korzyść MLP.

Jednocześnie e-commerce, przez długi czas napędzający wyniki MLP, w obliczy recesji i słabych bilansów spółek z branży, staje się coraz mniej atrakcyjnym partnerem dla spółki, a 50-60% nowych najemców dotyczy właśnie nearshoringu.

Pomaga temu fakt, że ekspansja MLP Group odbywa się też nie tylko w sposób odgórny, w którym to spółka wybiera atrakcyjne lokalizacje dla nowych magazynów, ale także oddolny, związany z podążaniem za klientami, wchodzącymi na nowe rynki czy zmieniającym lokalizację produkcji.

Spółka jest więc dopiero na drodze do pełnej geograficznej dywersyfikacji przychodów z najmu, jednak strukturę najemców już teraz cechuje bardzo duże, niemal modelowe zróżnicowanie branżowe. Znajdziemy wśród nich ok. 400 firm, w tym m.in. notowaną na GPW spółkę APR (AUTOPARTN), ale także szeroko rozpoznawalne marki jak chociażby Electrolux, Żabka, InPost, DHL, Siemens, Vision Express czy Maan. Dziesięciu największych najemców zapewnia ok. 1/3 rocznego dochodu z wynajmu, a największy klient nie generuje więcej niż 5% łącznych przychodów.

Duże zróżnicowane klientów, w połączeniu ze średnią długością umów najmu wynoszącą ponad 8 lat (a w przypadku dużych klientów standardem są umowy 10-15 letnie), brak rezygnacji (renention rate to 100%) i marginalna ilość pustostanów (cel strategiczny to wskaźnik najmu na poziomie 95%) zapewnia dużą stabilność operacyjną spółki.

Złoty nie istnieje

MLP Group może wydawać się spółką narażoną na ryzyko walutowe. Ale tak nie jest. Spółka cytując prezesa „już jest w strefie euro”. W europejskiej walucie zawierane są wszystkie umowy najmu (także te w Polsce), zdecydowana większość zaciąganych przez spółkę kredytów czy emitowanych obligacji. Oczywiście wzrost kursu EUR/PLN może dodatkowo „podbić” wyniki spółki, które raportowane są w PLN, ale pod względem czysto operacyjnym nie występują tu klasyczne ryzyka walutowe. Co więcej, zgodnie z deklaracjami władz, spółce nie straszna też inflacja ani poziomy stóp procentowych.

„Jesteśmy w pełni zabezpieczeni przed różnego rodzaju ryzykiem, w tym dotyczącym notowanego aktualnie wysokiego wzrostu cen. Uzyskiwane przez nas stawki czynszów za najem powierzchni komercyjnej są zgodnie z zawartymi z najemcami umowami automatycznie indeksowane o wskaźnik inflacji HICP. Ponieważ czynsze są jednocześnie denominowane w euro, jesteśmy odporni również na ryzyko walutowe. Dodatkowo praktycznie wszystkie posiadane przez nas zobowiązania kredytowe są zabezpieczone IRS na okres kolejnych pięciu lat, dzięki czemu nie obawiamy również zmienności stóp procentowych. To powoduje, że czujemy się bardzo bezpieczni w tych zmiennych czasach” – podkreśla Radosław T. Krochta.

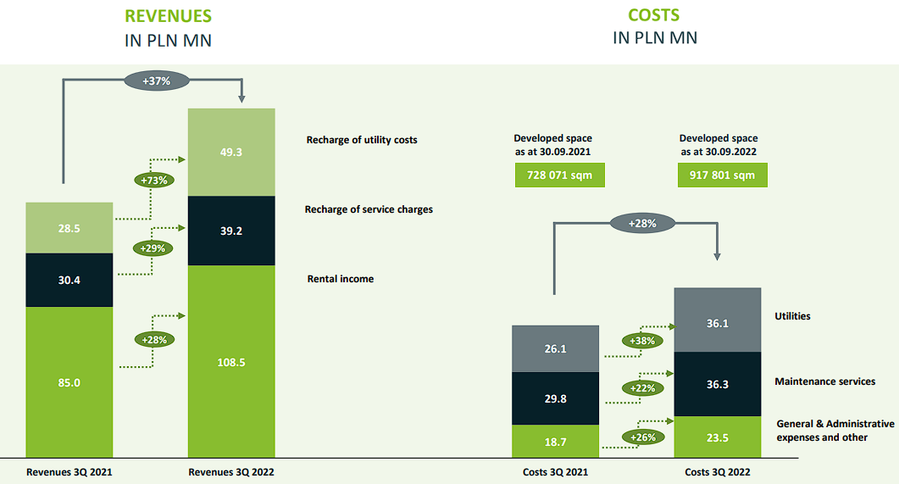

Same czynsze, poza tym, że są indeksowane inflacją, poza samą wartością najmu obejmują także opłatę serwisową oraz opłaty za media licznikowe. Rosnące koszty są więc niejako automatycznie przenoszone na najemców.

Ilość nie wielkość

Jeszcze do niedawna jednym kluczowych parametrów rozwoju biznesu MLP Group była wielkość kontrolowanej przez spółkę powierzchni magazynowej. Nie tylko przemawiała za tym prosta matematyka, zgodnie z zasadą, że więcej dostępnych pod wynajem metrów kwadratowych to wyższe przychody. Budowa i rozbudowa kolejnych hal to jednocześnie także działająca na wyobraźnię ilustracja rozwoju spółki i zwiększania skali działalności.

Wchodząc na warszawską giełdę w 2014 r. spółka dysponowała łącznie 250 tys. mkw. Obecnie grupa zarządza czterokrotnie większą powierzchnią, a potencjał zabudowy w ramach posiadanego portfela inwestycji to ponad 1,6 mln mkw. W samym 2022 r. spółka wynajęła 240 tys. mkw powierzchni magazynowej. Czyli niemal równowartość tego czym dysponowała w momencie IPO.

Ten KPI dobrze spełniał swoją funkcję jeszcze do 2021 r. kiedy spółka startowała z konceptem powierzchni City Logistics. W przeciwieństwie do tradycyjnych magazynów typu Big Box, czyli wielkopowierzchniowych hal oferujących setki tysięcy metrów kwadratowych, format City Logistics to małe moduły magazynowe (do 2,5 tys. mkw.) zlokalizowanych w obrębie lub w pobliżu miast. Obiekty MLP Business Park jak możemy przeczytać w sprawozdaniu spółki „odpowiadają na potrzeby wynikające z ewolucji handlu detalicznego (e-commerce) i są, z łatwym dostępem do siły roboczej i transportu publicznego”.

Magazyny zlokalizowane w miastach lub w ich niedalekiej odległości to także szybsze dostawy, będące coraz istotniejszym aspektem w handlu e-commerce. Ale nie tyko, możliwości zastosowania tego typu obiektów są szersze i znajdują zastosowanie także jako centra danych, lekkie linie montażowe, punkty dystrybucyjne czy tzw. last mile delivery. Natomiast z perspektywy MLP format City Logistics to większa wartość nieruchomości oraz wyższe czynsze, które w połowie 2022 r. były nawet dwukrotnie wyższe niż w obiektach big box (6,9 EUR vs 3-5 EUR za mkw/miesiąc w Polsce). Nie dziwi więc plan zakładający, aby do 2025 r. logistyka miejska generowała ok. 50% przychodów spółki.

„(…) dużym focusem strategicznym jest dla nas budowa logistyki miejskiej, bo wierzymy, że coraz bardziej będzie to miało coraz większe zainteresowanie, coraz więcej firm walczy o szybkość dostaw do swoich klientów, więc tak naprawdę parki miejskie są coraz bardziej atrakcyjne (…) nie patrzyłbym na metry kwadratowe, dla nas istotny jest wskaźnik wzrostu wartości naszego portfela” – mówił prezes w wywiadzie udzielonym Parkiet TV

W takim ujęciu istotniejszym parametrem staje się wartość aktywów netto spółki oraz właśnie wzrost wartości jej portfela. W tym miejscu czeka jednak inna pułapka, a mianowicie rewaluacja wartości nieruchomości. Spółka okresowo aktualizacje wyceny posiadanych nieruchomości, a ich wartość godziwa jest obliczana na podstawie ekspertyz wydanych przez niezależnych rzeczoznawców. Co jest standardową operacją w przypadku deweloperów. Zaglądając jednak w sprawozdanie MLP Group czy nawet dane finansowe na profilu spółki szybko widać, że nie mamy do czynienia ze standardową sprawozdawczością.

Przychody z tytułu rewaluacji (prezentowane na profilu spółki może nie idealnie jako pozostałe przychody operacyjne) nierzadko przekraczają bowiem wysokość przychodów z działalności operacyjnej, szczególnie w okresach szybkiego wzrostu wartości nieruchomości i szerokiej skali inwestycji realizowanych przez spółkę. O ile nie zniekształca to mocno wyników klasycznego dewelopera, niemal na bieżąco sprzedającego nieruchomości, tak MLP Group ze strategią Build & Hold jest tu szczególnym przypadkiem.

W efekcie wyniki współki są w wielu okresach zniekształcone przez rewaluację. Zysk netto zbliżony lub nawet przekraczający poziom przychodów w przypadku zdecydowanej większości spółek to częściej błąd danych niż faktyczne zjawisko, jednak w kontekście MLP Group nie ma mowy o pomyłce.

Co przekłada się także na niezbyt miarodajne wartości większości wskaźników czy nawet poziomy rentowności (marża zysku netto w trzecim kwartale 2022 r. wyniosła raczej absurdalny poziom niemal 400%).

W ostatnich latach rewaluacja była też ruchem jednostronnym, a wartość nieruchomości jedynie rosła, i to w sposób znaczący. W dłużej perspektywie rynek magazynów zdaniem prezesa będzie charakteryzował raczej stabilny jednocyfrowy wzrost, a to oznacza niższe zyski z rewaluacji. Nie wspominając o ewentualnych odpisach, których przecież także nie można wykluczyć.

Skoro miarodajnym wskaźnikiem nie są metry kwadratowe, poziomy rentowności ani nawet wysokość zysku netto, to jakimi kryteriami należy oceniać MLP Group? Z pomocą przychodzą stare dobre przepływy z działalności operacyjnej. Ale nie tylko.

NAV, FFO, LTV

Te trzy skróty to szeroko wykorzystywane przez samą spółkę parametry pozwalające ocenić rozwój jej biznesu, a także jej cele na najbliższe lata.

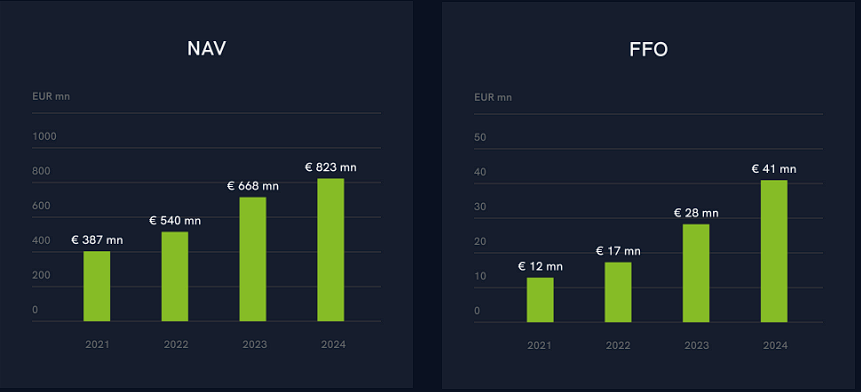

Idąc po kolei, NAV (Net Asset Value), czyli wartość aktywów netto, to całość aktywów spółki pomniejszona o rezerwy i zobowiązań. Albo po prostu wartość księgowa spółki, łatwo dostępna na profilu spółki pod pozycją Kapitał własny akcjonariuszy jednostki dominującej. Od sprzedaży parków MLP Tychy i MLP Bieruń w 2015 r. spółka wykazuje na tym polu systematyczny wzrost, rosnąc w ostatnich latach (2020-2022) o średnio ponad 35% rocznie. Cel strategiczny to wzrost tej wartości do 823 mln EUR w 2024 r. z ok. 520 mln EUR na koniec września 2022 r. Co oznacza nieco mniejszą dynamikę wzrostu w kolejnych latach, przy CAGR dla okresu 2021-2024 na poziomie 29%. Cel symboliczny to natomiast aktywna netto o wartości 1 mld EUR.

Drugi z parametrów, FFO (Funds From Operations), czyli zysk gotówkowy netto. Co nie powinno stanowić zaskoczenia, FFO jest często używaną miarą do oceny wyników… REITów, ponieważ obejmuje jedynie zyski dotyczące działalności operacyjnej, pomijając te związane z operacjami bezgotówkowymi, jak rewaluacja, czy dochody z odsetek. I tak, kiedy zysk netto spółki był na koniec września 2022 r. równy ponad 526 mln zł, o 160% więcej niż rok wcześniej, FFO wyniosły 63,7 mln zł wobec 41,74 mln zł.

I na tym polu spółka zakłada dynamiczny rozwój, a zgodnie z strategią CAGR dochodów z najmu w latach 2022-2024 wyniesie 37%, a w przypadku FFO ma to być 51%. Co oznacza przeszło podwojenie wyniku w ciągu dwóch lat.

Po aktywach i zyskach, do pełni układanki brakuje jeszcze poglądu na stan zadłużenia spółki. Z pomocą przychodzi parametr Loan-To-Value, w skrócie LTV. To wysokość dług finansowego spółki pomniejszona przez posiadaną gotówkę podzielona przez wartość nieruchomości inwestycyjnych. Ponownie, popularne wskaźniki jak dług netto/EBITDA prezentują zniekształcony rewaluacją obraz spółki, natomiast sama wartość zadłużenia, bez odniesienia do wartości posiadanych nieruchomości nie daje pełnego obrazu sytuacji.

Tymczasem, mimo ponad 2,2 mld zł zobowiązań długoterminowych, z czego większość stanowią kredyty, spółka określa swój poziom zadłużenia jako „ekstremalnie niski”. Wskaźnik LTV był na koniec września 2022 r. równy 35,5%, co faktycznie pozostawia znacząco przestrzeń do strategicznego celu utrzymania wskaźnika poniżej poziomu 50%.

Zadłużenie może więc dalej rosnąć. I prawdopodobnie będzie rosnąć. W tym miejscu należy też wspomnieć, że poza finansowaniem nowych inwestycji kredytami, spółka korzysta także z instrumentów jakie daje obecność na giełdzie. Pod koniec 2022 r. spółka wyemitowała 2,6 mln akcji serii F po 70 zł za akcję, a w marcu 2021 r. 1,65 mln akcji serii E po 75 zł za sztukę. Jednocześnie kolejna emisja jest planowana w okresie do 2024 r., co nie musi przypaść do gustu wszystkim inwestorom.

Inna konkurencja

Dla porównania spółka ProLogis PELF (wśród klientów m.in. DHL, Amazon, Tesco, BMW, Lidl), czyli sama europejska spółka największego światowego gracza na rynku magazynów, może pochwalić się LTV na poziomie 23% przy ponad 5 mld EUR długu i 15 mln mkw powierzchni magazynowej. Trudo porównywać więc obie spółki na równych zasadach, a ProLogis posiadający także znaczący portfel nieruchomości w USA i Azji raczej mogłaby przejąć całość portfela MLP Group niż traktować spółkę jako faktycznego konkurenta. Mimo obecności w Niemczech (18,5% europejskiego portfela), ProLogis nie koncentruje się też na Europie Centralnej, a większość nieruchomości posiada w północnej i zachodniej części kontynentu (poza Niemcami, głównie Wielka Brytania i Francja).

Wśród innych konkurentów można wymienić także takie spółki jak m.in. Segro, CTP czy Corem Property Group. Wiele spółek z branży działa jednak w inny sposób niż MLP Group, kupując albo finansując gotowe portfele projektów (ponownie przewijają się REITy).

Zielona energia dodatkowym źródłem przychodów

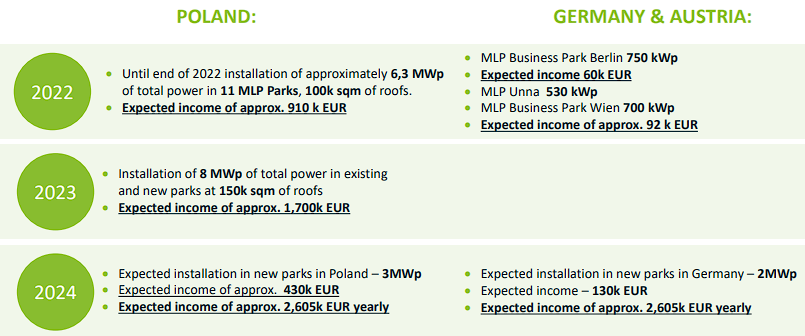

Nawet mniej wprawne oko zauważy, że logotyp MLP Group stanowi liść, i nie jest to bynajmniej przypadek. Spółka nie prowadzi oczywiście działalności związanej z ochroną środowiska, niemniej jest aktywna na tym polu. Na dachach parków logistycznych na coraz większą skalę montowane są farmy fotowoltaiczne, a wytwarzana w ten sposób zielona energia ma być wykorzystywana na własne potrzeby, a w przyszłości stanowić dodatkowy strumień przychodów. Zgodnie z założeniami strategii, w 2024 r. MLP Group chce wytwarzać ok. 9 GWh zielonej energii i generować z tego źródła przychody w wysokości ok. 2605 tys. EUR rocznie.

„Celem tych wszystkich działań jest osiągnięcie zerowej emisji CO2 już w perspektywie kilku lat. Zastosowania ekologicznych rozwiązań oczekują od nas także nasi najemcy. Dla klientów branży magazynowej redukcja śladu węglowego to z jednej strony realizacja zobowiązań w zakresie coraz powszechniej deklarowanej ochrony klimatu, a po drugie to także uzyskiwane oszczędności finansowe w ramach ponoszonych kosztów eksploatacji powierzchni komercyjnych" - powiedział prezes Radosław Krochta

Plan spółki zakłada stopniowy montaż paneli na istniejących i nowobudowanych parkach logistycznych , zarówno w Polsce jak i w Niemczech i Austrii. Dodatkowo, wszystkie nowe inwestycje mają być objęte certyfikacją BREEAM na poziomie co najmniej „Very Good”, natomiast w przypadku istniejących obiektów, strategia zakłada dostosowywanie do wymogów zielonych certyfikatów.

Właściciel z Izraela

Kilkukrotnie cytowany i przytaczany już prezes MLP Group, Radosław Krochta objął swoje stanowisko w 2016 r. Związany ze spółką od 2010 r. wcześniej pełnił funkcję wiceprezesa oraz dyrektora generalnego spółki. Po ukończeniu Wyższej Szkoły Zarządzania i Bankowości w Poznaniu doświadczenie w finansach zdobywał w m.in. Dresdner Bank Polska i Deloitte Advisory.

„Naszym celem jest kontynuacja dotychczasowej strategii zorientowanej na systematycznej rozbudowie parków logistycznych. Koncentrujemy się także na zwiększaniu banku ziemi w atrakcyjnych lokalizacjach. (…) W tym roku chcemy także wejść na rynek niemiecki oraz przyglądamy się rynkowi rumuńskiemu. Podejmowane działania mają na celu systematyczny wzrost wartości całej Grupy” – mówił przy okazji obejmowania funkcji prezesa, cele spółki są więc spójne z tymi aktualnie realizowanymi

Prezesa Krochtę można mianować także twarzą spółki, jest obecny w mediach i kontaktach z inwestorami. Nie znajdziemy go jednak wśród głównych akcjonariuszy. Spółką kontrolującą MLP Group jest notowany na giełdzie w Tel Awiwie konglomerat The Israel Land Development Company Ltd (ILDC), w portfolio posiadający także m.in. centra handlowe, hotele, biurowce czy projekty deweloperskie (szczegóły na stronie spółki). Spółka bezpośrednio posiada ok. 14% akcji MLG, ale dodatkowo poprzez dwie spółki holdingowe, czyli Cajamarca Holland B.V. oraz Thesinger Limited kontroluje łącznie ponad 70% akcji MLP Group (aktualny stan akcjonariatu).

Zamiast podsumowania

MLP Group to z założenia spółka o stabilnym profilu, niemal stworzona do odcinania kuponów, ale w dalszym ciągu biorąca rozpęd aby znaleźć się w docelowym dla siebie miejscu. Stosując popularną terminologię macierzy BCG, jeszcze nie dojna krowa, ale z obszaru, który trudno zaliczyć do gwiazd. To jednak jednocześnie spółka zdeterminowana na osiągnięciu wyznaczonych przez siebie celów. Kierunki strategiczne nie zmieniają się bowiem od wielu lat, a konsekwentny wzrost wartości portfela i rozwój na rynkach zagranicznych to nieprzerwanie realizowana strategia. Korzystnie wypadają też niemal wszystkie parametry operacyjne, od rosnących stawek czynszów, struktury klientów, obłożenia dostępnej powierzchni po nowe formaty magazynów. MLP Group sprzyjają też trendy rynkowe, takie jak przenoszenie produkcji z Azji czy rozwój e-commerce.

Rozwój kierunkowy jest jednak na konkretne cele, wypłatę dywidendy, większość portfela w Niemczech, utworzenie REITu. Cele będące obietnicami stabilności, nie ciągłego, dynamicznego rozwoju. Co może najlepiej podsumowuje prezes MLP Group:

„Jeżeli ktoś oczekuje wypłacanej regularnie dywidendy, no to nie jest MLP. Jeżeli ktoś oczekuje dużego wzrostu i osiągnięcia celów strategicznych (…) to wydaje mi się, że jest sensowne aby wsiadł do tego pociągu i razem z nami dojechał do 2024 roku”.