Fortuna kołem się toczy. Po niezwykle udanym lipcu, sierpień okazał się dla portfela BNP Paribas BM najsłabszym miesiącem bieżącego roku. To samo można powiedzieć o szerokim rynku, który stracił w sierpniu 5%. Otoczenie nie było więc zbyt sprzyjające. Lepszy wynik portfela we wrześniu mają zapewnić nowe nabytki, których analitycy przygotowali relatywnie sporo, bo aż trzy.

Słabość sierpniowego rynku widać na całej szerokości modelowego portfela BNP Paribas BM. Pod kreską miesiąc zakończyło dziewięć z dziesięciu wytypowanych przez analityków spółek, a inwestycje w XTB i APR (AUTOPARTN) przyniosły dwucyfrowe straty. Jedynym jasnym punktem zestawienia okazały się akcje BDX (BUDIMEX), które oparły się wyprzedaży i zyskały w sierpniu ponad 9%. Analitycy oceniają, że w krótkim terminie to jednak koniec wzrostów (od początku roku notowania spółki podrożały już o ponad 65%). W ich ocenie kurs zdyskontował pozytywne perspektywy, a wzrosty dodatkowo wzmocnił popyt na akcje związany z ich wejściem do indeksu MSCI EM. Zdecydowali więc o realizacji zysków, a akcji Budimeksu nie znajdziemy w przygotowanym na wrzesień portfelu.

Tak samo jak papierów ASB (ASBIS) oraz PEO (PEKAO). W obu przypadkach komentarz specjalistów rozpoczyna się niemal identycznie, od słów „realizacja zysków”. Do decyzji o sprzedaży akcji Asbisu dołożyły się także neutralne wyniki drugi kwartał oraz „brak większych zaskoczeń” pod względem perspektyw na drugą połowę roku. Natomiast w komentarzu dotyczącym Banku Pekao analitycy zaznaczają, że bank jest relatywnie mocno eksponowany na ryzyko obniżki stóp procentowych.

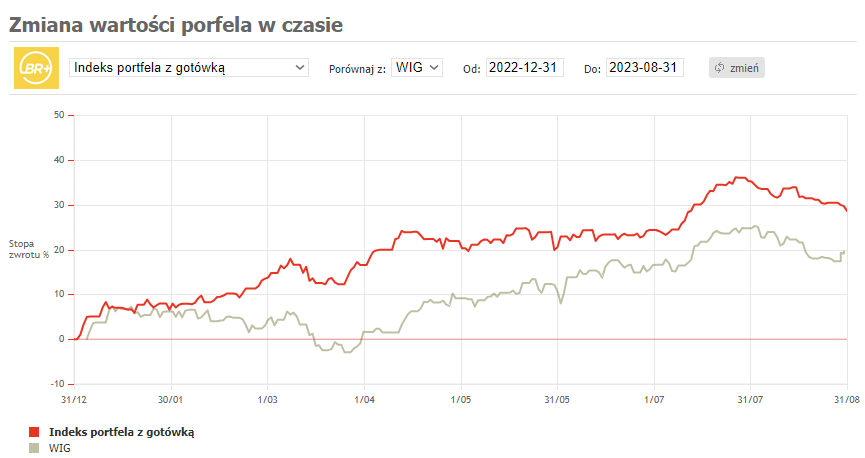

Zachowanie portfela w czasie, rotacje pozycji i efektywność wprowadzonych zmian w czasie możesz na bieżąco monitorować obserwując publiczny portfel Dziesiątka BNP Paribas BM.

Miejsce trzech weteranów zajęły trzy nowości. I to nowości z prawdziwego zdarzenia, akcje KRU (KRUK) oraz MRB (MIRBUD) nie figurował bowiem dotąd w portfelu BNP Paribas DM. Trzecia spółka, czyli DVL (DEVELIA) wprawdzie na moment zaznaczyła swoją obecność pod koniec 2021 r., ale w dalszym ciągu można mówić o powiewie świeżości pod względem selekcjonowanych spółek.

W uzasadnieniu decyzji o wyborze akcji dewelopera analitycy BNP Paribas BM zwracają uwagę reorganizację grupy obejmującą stopniowe wyjście z segmentu komercyjnego przy jednoczesnym zwiększeniu ekspozycji na rynek nieruchomości mieszkalnych.

„W naszej ocenie pod względem sprzedażowym obecny rok nie będzie słabszy (niższa niepewność, nadal dobra sytuacja na rynku pracy, niższe stawki WIBOR, presja na ceny mieszkań wraz z niską ofertą oraz potencjalnym popytem wygenerowanym przez programy rządowe wspierające kupujących), co wraz z niższą presją ze strony podwykonawców powinno wspierać przyszłe rezultaty spółki. Jednocześnie poprawiający się bilans na bazie sprzedaży aktywów komercyjnych pozwoli na kontynuowanie wypłaty dywidendy” – czytamy w komentarzu

Watek reorganizacji grupy pojawił się także w uzasadnieniu inwestycji w akcje MRB (MIRBUD). „Zwiększenie ekspozycji na kontrakty infrastrukturalne, co nie tylko zwiększyło skalę działalności, ale również przyniosło poprawę rentowności” – zaznaczają. W tym przypadku istotny był także aktualny poziom kursu i wykorzystanie do zakupu akcji ostatniej korekty (całkiem sporej, notowania spółki spadły w sierpniu o ponad -17%).

„(…) niższe przychody to sytuacja przejściowa z uwagi na opóźnienie procedowania formalnego kontraktów. Portfel zleceń na koniec 2Q na poziomie 4,8 mld PLN jest niższy w porównaniu do poprzednich okresów, spółka czeka jednak na podpisanie kontraktów o wartości blisko 2,0 mld PLN. 2023 rok pod względem rentowności nie powinien być gorszy z uwagi na stabilne koszty materiałów i podwykonawców, waloryzację kontraktów oraz „korzystną” kalkulację przy składaniu ofert. Dodatkowo wsparciem dla rezultatów w kolejnych kwartałach będzie segment mieszkaniowy (JHM) z uwagi na rozpoczęcie przekazań w projekcie w Zakopanem. W średnim terminie spółka planuje wejść w segment kolejowy (partner lub przejęcie, na razie spółka kupiła 5,1% udziałów w TOR (TORPOL) i planuje zwiększać udział), co może oznaczać budowę kolejnej „nogi” biznesu” – uzasadniają analitycy BNP Paribas BM

Pełna treść komentarzy zespołu BNP Paribas BM dotycząca pozostałych składników wrześniowego portfela, czyli APR (AUTOPARTN), DVL (DEVELIA), ECH (ECHO), KRU (KRUK), MRB (MIRBUD), RBW (RAINBOW), VOT (VOTUM), WPL (WIRTUALNA), WTN (WITTCHEN) oraz XTB znajduje się w poniższej tabeli:

| Spółka | Zmiana | Komentarz |

|---|---|---|

| ASB (ASBIS) | → |

Realizujemy zyski biorąc pod uwagę wzrost kursu oraz neutralne wyniki 2Q i brak większych zaskoczeń pod względem perspektyw na 2H'23 |

| APR (AUTOPARTN) | → | Wcześniej otoczenie pandemii a obecnie niepewność geopolityczna sprzyja utrzymaniu wcześniejszych trendów na rynku aftermarket (wysoki wiek aut, niższe rejestracje nowych pojazdów i długi czas oczekiwania na nowe auta, odroczenie napraw, niższa popularność komunikacji zbiorowej), co przy mocnym bilansie oraz dalszej intensyfikacji sprzedaży zagranicznej będzie wsparciem wyników w najbliższych kwartałach. Spółka nie dostrzega spowolnienia popytu (dynamika przychodów w 2Q23 +33% r/r, natomiast w VII23 +27% r/r). Efekt dźwigni operacyjnej oraz wzrost udziału eksportu do ponad 50% przychodów (w 2025 r. otwarcie nowego centrum logistycznego nakierowanego na eksport) powinny wspierać dalszy dynamiczny wzrost wyników. Podtrzymujemy pozytywną ocenę perspektyw Auto Partner. |

| BDX (BUDIMEX) | ↓ | Realizacja zysków, w krótkim terminie kurs zdyskontował pozytywne perspektywy, na co dodatkowo wpłynął popyt na akcje w związku z wejściem do indeksu MSCI EM |

| DVL (DEVELIA) | ↑ | Pozytywnie oceniamy reorganizację grupy, w postaci stopniowego wyjścia z segmentu komercyjnego przy jednoczesnym zwiększeniu ekspozycji na rynek nieruchomości mieszkalnych (przejęcie Nexity - atrakcyjny zakup projektów w budowie oraz banku gruntów, zwiększenie ekspozycji na główne miasta). W naszej ocenie pod względem sprzedażowym obecny rok nie będzie słabszy (niższa niepewność, nadal dobra sytuacja na rynku pracy, niższe stawki WIBOR, presja na ceny mieszkań wraz z niską ofertą oraz potencjalnym popytem wygenerowanym przez programy rządowe wspierające kupujących), co wraz z niższą presją ze strony podwykonawców powinno wspierać przyszłe rezultaty spółki. Jednocześnie poprawiający się bilans na bazie sprzedaży aktywów komercyjnych pozwoli na kontynuowanie wypłaty dywidendy. W najbliższych miesiącach rynek oczekuje na publikacje nowej strategii z uwzględnieniem przejętego biznesu Nexity. |

| ECH (ECHO) | → | Pozytywnie oceniamy strategię spółki dotyczącą zwiększenia skali w segmencie mieszkaniowym, w tym lokali na wynajem (cel 10k mieszkań w Resi4Rent do 2024 podtrzymany) oraz dotyczącą projektów multisegmentowych. Pozytywnie oceniamy reorganizację grupy, w postaci wydzielenia segmentu mieszkaniowego. W naszej ocenie pod względem sprzedażowym obecny rok nie będzie słabszy (niższa niepewność, nadal dobra sytuacja na rynku pracy, niższe stawki WIBOR, presja na ceny mieszkań wraz z niską ofertą oraz potencjalnym popytem wygenerowanym przez programy rządowe wspierające kupujących), co wraz z niższą presją ze strony podwykonawców powinno wspierać przyszłe rezultaty spółki. Jednocześnie poprawiający się bilans na bazie sprzedaży aktywów komercyjnych pozwoli na kontynuowanie wypłaty dywidendy, a stopa dywidendy powinna utrzymać się na poziomie dwucyfrowym. |

| KRU (KRUK) | ↑ | W II kwartale zysk netto grupy Kruk przypadający na akcjonariuszy jednostki dominującej wyniósł 293,6 mln zł w porównaniu z 244,9 mln zł przed rokiem. Wynik okazał się znacznie powyżej prognoz rynkowych, które zakładały 254,1 mln zł zysku netto. W całym I półroczu zysk netto przekroczył 0,5 mld zł, po raz pierwszy w 25-letniej historii spółki. Zarząd przyznał, że inwestycje Kruka w nowe portfele wierzytelności mogą być w 2023 r. rekordowe, a obecna sytuacja rynkowa sprzyja spółce. Sygnalizowane niedawno w prasie ewentualne plany dotyczące potencjalnych zmian przepisów na rynku włoskim są w ocenie zarządu mało realne. Pozytywnie oceniamy długoterminowe perspektywy jak i fundamenty spółki (dobra kondycja finansowa na tle konkurencji), dlatego zdecydowaliśmy się dodać ją do portfela. |

| MRB (MIRBUD) | ↑ | Pozytywnie oceniamy reorganizację grupy, w szczególności zwiększenie ekspozycji na kontrakty infrastrukturalne, co nie tylko zwiększyło skalę działalności, ale również przyniosło poprawę rentowności. Wykorzystujemy ostatnią korektę jako okazję do dodania, niższe przychody to sytuacja przejściowa z uwagi na opóźnienie procedowania formalnego kontraktów. Portfel zleceń na koniec 2Q na poziomie 4,8 mld PLN jest niższy w porównaniu do poprzednich okresów, spółka czeka jednak na podpisanie kontraktów o wartości blisko 2,0 mld PLN. 2023 rok pod względem rentowności nie powinien być gorszy z uwagi na stabilne koszty materiałów i podwykonawców, waloryzację kontraktów oraz „korzystną” kalkulację przy składaniu ofert. Dodatkowo wsparciem dla rezultatów w kolejnych kwartałach będzie segment mieszkaniowy (JHM) z uwagi na rozpoczęcie przekazań w projekcie w Zakopanem. W średnim terminie spółka planuje wejść w segment kolejowy (partner lub przejęcie, na razie spółka kupiła 5,1% udziałów w Torpolu i planuje zwiększać udział), co może oznaczać budowę kolejnej „nogi” biznesu. |

| PEO (PEKAO) | ↓ | Realizacja zysków, w krótkim terminie kurs zdyskontował pozytywne perspektywy poprawy wyników, a bank jest relatywnie mocno eksponowany na ryzyko obniżki stóp procentowych |

| RBW (RAINBOW) | → | Oczekujemy dalszego odrodzenia w sektorze turystycznym w 2023 r., po okresie ograniczenia podróży przez konsumentów w poprzednich latach z uwagi na COVID-19. Powyższe jest obrazowane osiąganymi dynamikami sprzedaży od początku roku (wzrost o 43,5% r/r) oraz dobrymi wynikami w 1Q’23. W tym okresie przy wzroście przychodów o 76%, zysk netto wyniósł 18,7 mln zł (wobec 7,8 mln zł straty przed rokiem). Pozytywnie oceniamy także wstępne wyniki za 2Q, kiedy jednostkowo przychody wzrosły o 124%, a zysk netto wyniósł 33,5 mln zł (vs strata 8,0 mln zł w 2Q’22). Spółka podała także, że liczba rezerwacji w przedsprzedaży imprez turystycznych w sezonie Zima 2023/24 wzrosła o 45,5% r/r. Poza silnym popytem pozwalającym na wzrost cen oferowanych wycieczek, spółce sprzyjają kursy walutowe (umocnienie złotego) oraz spadek cen paliwa lotniczego, które powinno poprawiać rentowność. Uważamy, że obecna wycena spółki nadal nie dyskontuje opisanych, pozytywnych czynników. |

| VOT (VOTUM) | → | Dynamiczny rozwój segmentu dochodzenia roszczeń z tytułu umów bankowych sprawia, że wyniki grupy Votum znacząco rosną. Spółka w I kwartale 2023 r. wypracował 32,9 mln zł zysku netto, co oznacza wzrost o 100% w porównaniu z analogicznym okresem ubiegłego roku. Tempo pozyskiwania nowych klientów po wyroku TSUE, który był korzystny dla frankowiczów jest imponujące. Czerwiec był rekordowy pod względem nowo zawartych kontraktów w segmencie dochodzenia roszczeń abuzywnych od umów walutowych kredytów hipotecznych. Zawarto 1861 umów, co oznacza wzrost o 158% r/r. W lipcu dynamika wyniosła +49% r/r, ale w ujęcie miesięcznym odnotowano spadek o 23 proc., co częściowo można tłumaczyć rozpoczęciem sezonu wakacyjnego. Zainteresowanie klientów i tak jest znacznie wyższe niż w ubiegłym roku, co pozytywnie wpływa na perspektywy wyników. Zarząd niedawno po raz kolejny zmienił oczekiwania i liczy na pozyskanie w tym roku do 20 tys. kontraktów, wobec wcześniejszych 15 tys. |

| WPL (WIRTUALNA) | → | Spółka dostarczyła neutralne wyniki za 2Q23, które w większości okazały się zbieżne z oczekiwaniami analityków. Na szczególną uwagę zasługuje segment turystyczny, który zaliczył bardzo dobry kwartał i pod względem przychodów wzrósł o 74% r/r. Słabiej wypadł segment reklamowy, który jednak jest silnie skorelowany z ogólnym stanem gospodarki. Dołek PKB w Polsce jest oczekiwany w 2Q/3Q, co byłoby prognostykiem do odbicia w tym segmencie. W biznesie spółki podoba nam się również zwiększenie w zeszłym roku (poprzez przejęcie węgierskiego podmiotu Szallas) ekspozycji na turystykę, co w obliczu utrzymującego się silnego popytu w tej branży, jest dobrym prognostykiem dla tegorocznych wyników. |

| WTN (WITTCHEN) | → | Po bardzo dobrych wynikach w 2022 r., spółka kontynuuję ich poprawę w 2023 r. Przychody w 1Q23 wyniosły 96,3 mln zł (+50% r/r), EBITDA to 19,5 mln zł (+56% r/r), a zysk netto wzrósł o 103% r/r do 10,1 mln zł. Pozytywnie należy ocenić także generację wolnych przepływów pieniężnych (10,6 mln zł vs 1,0 mln przed rokiem. Ponadto sprzedaż w kwietniu kontynuowała szybkie wzrosty (+52% r/r). Chociaż z uwagi na efekty bazy, dynamika może być niższa w kolejnych kwartałach (+27% r/r w 2Q’23), to dostrzegamy argumenty za kontynuacją szybkiego rozwoju firmy. Zarząd, z uwagi na dobrą koniunkturę na rynku turystycznym, dostrzega wysoki popyt na zakup walizek. Spółka systematycznie rozwija sieć salonów stacjonarnych zagranicznych (+8% planowane w 2023 r.), ale także obecność na platformach sprzedaży i własne kanały e-commerce. Sprzyjającymi czynnikami dla utrzymania wysokich marż jest też spadek kursu USD/PLN oraz kosztów frachtu dla kupowanych towarów. Spadek kursu po sprzedaży pakietu akcji przez głównego akcjonariusza po 35,0 zł traktujemy jako okazję inwestycyjną. |

| XTB | → | Według wstępnych szacunków, w II kwartale XTB wypracowało 118,1 mln zł zysku, o 48% mniej r/r. To głównie efekt niższej zmienności na rynkach finansowych, która spowodowała spadek rentowności jednostkowej lota. Pozytywnie oceniamy jednak skalę akwizycji nowych klientów, która buduje bazę pod wyniki w kolejnych kwartałach. W II kwartale spółka pozyskała blisko 63 tys. nowych klientów, a w pierwszych 25 dniach lipca zostało pozyskanych 18,4 tys. nowych klientów, co jak na sezon wakacyjny odbieramy bardzo pozytywnie. Akwizycja klientów pozostaje priorytetem zarządu, a pomóc w tym ma m.in. nowy produkt związany z pasywnym inwestowaniem, który ma być wprowadzony do oferty we wrześniu lub najpóźniej w październiku. Ostatnie spadki notowań wynikały z obaw o zmianę wytycznych hiszpańskiego regulatora dotyczących działań marketingowych związanych z CFD na rynku hiszpańskim. Zarząd ocenia ich wpływ na działalność operacyjną jako niewielki. Pozostajemy pozytywnie nastawieni do spółki. |