Jutro debiut na głównym parkiecie warszawskiej giełdy będzie miała spółka Archicom. Tym samym dołączył do szerokiego grona deweloperów notowanych na GPW.

Archicom pochodzi z Wrocławia i to na rynku wrocławskim realizowane są wszystkie dotychczasowe inwestycje spółki. Działalność spółki koncentruje się na budownictwie mieszkaniowym we wszystkich segmentach cenowych, jednak w jej oferta obejmuje także biurowce, banki czy hotele.

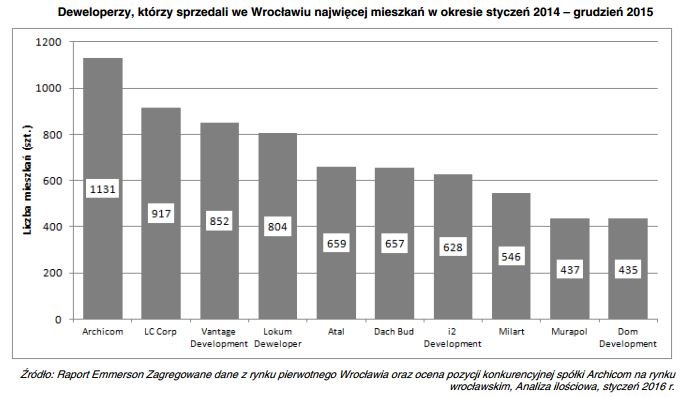

Według danych Emmerson spółka jest największym deweloperem na rynku wrocławskim. W 2014 Archicom sprzedał 520 mieszkań, natomiast w 2015 poprawił ten wynik i znalazł nabywców 611 mieszkań. Obie wielkości plasują spółkę na pierwszym miejscu klasyfikacji. Plan spółki zakłada sprzedaż co najmniej 1000 mieszkań rocznie począwszy od 2017.

Mimo pozycji lidera sprzedaży mieszkań w ostatnich latach, w 2015 spółka posiadała 7,6% udział we wrocławskim rynku pierwotnym. Była to wartość o -1 p.p. niższa niż rok wcześniej, co potwierdza dużą konkurencję i dynamiczny rozwój wrocławskiego rynku, który obecnie jest trzecim największym rynkiem mieszkaniowym w kraju. W krótkim terminie spółka planuje również wejście na rynek krakowski.

W odróżnieniu od większości debiutantów, spółka przedstawiła także określoną politykę dywidendową, dotyczącą nie tylko bieżącego roku, ale również kolejnych lat.

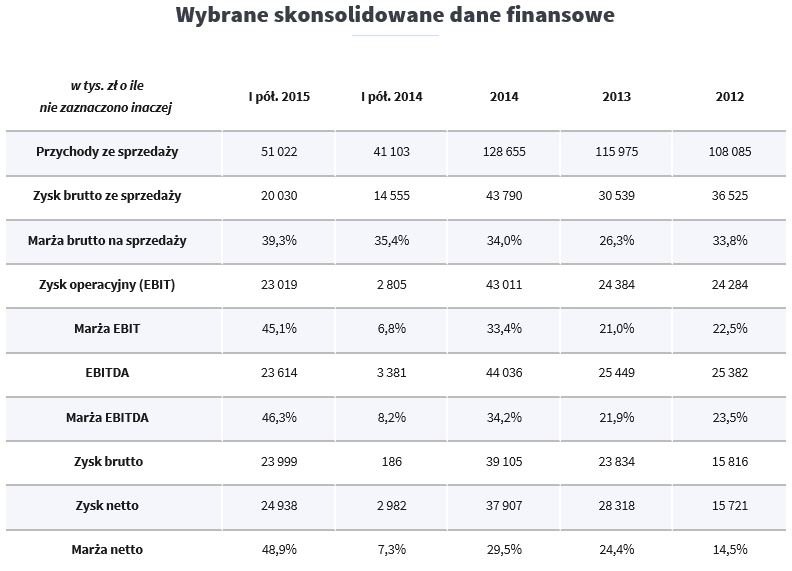

Niestety sprawozdanie roczne spółki zostanie opublikowane w kwietniu, dlatego nie jest jeszcze znana wysokość zysku netto za ubiegły rok. W pierwszym półroczu 2015 spółka wypracowała 24,9 mln zł zysku netto, w porównaniu do niecałych 3 mln zł w analogicznym okresie 2014. W całym 2014 zysk netto spółki wyniósł 37,8 mln zł.„W 2016 r. Emitent planuje wypłacić dywidendę na poziomie 50 % zysku netto wykazanego w 2015 r., natomiast w kolejnych latach Emitent planuje wypłaty dywidendy na poziomie co najmniej 50 % zysku netto za dany rok obrotowy, uwzględniając płynność finansową Emitenta oraz jego plany rozwoju.” – czytamy w prospekcie emisyjnym spółki.

Głównym celem emisji akcji serii E jest pozyskanie kapitału na dalsze inwestycje i przyspieszenie rozwoju. Arichom znalazł nabywców wszystkich oferowanych w pierszej ofercie publicznej akcji i pozyskał w ten sposób 72,2 mln zł z planowanych początkowo 100 mln zł. Większość, bo 60 mln zł z tej kwoty ma zostać przeznaczone na zakup gruntów, głównie we Wrocławiu, ale prowadzone są również rozmowy na temat działek w Krakowie. Pozostała część pozyskanych środków sfinansuje nakłady na projekty deweloperskie. Spółka poinformowała, że ponad 92% z emitowanych akcji trafi do inwestorów instytucjonalnych.