Zarząd KTY (KETY) podaje do publicznej wiadomości prognozę wybranych wyników finansowych i operacyjnych Grupy Kapitałowej Emitenta na rok 2024.

- zakładanych wzrostach PKB i spadkach inflacji r/r w większości krajów europejskich,

- kontynuacji trendów zwiększającymi zapotrzebowanie na produkty aluminiowe w budownictwie i motoryzacji (zwiększanie efektywności energetycznej budynków oraz zmniejszanie emisji CO2 w motoryzacji i transporcie poprzez zmniejszenie wagi pojazdów oraz zwiększenie ilości pojazdów elektrycznych),

- możliwym wsparciu projektów inwestycyjnych w Polsce - finansowanie z Krajowego Planu Odbudowy.

Powyższe czynniki powinny wpływać na wzrost popytu oraz ograniczanie presji marżowej wyraźnie widocznych w 2023 roku. W efekcie Segmenty Grupy Kapitałowej zakładają kilkuprocentowe wzrosty wolumenu sprzedaży (2% w SOG, 6% w SWW i 7% w SSA).

W obszarze produkcyjnym i organizacyjnym spółki Grupy Kapitałowej będą prowadziły działania zwiększające wydajność produkcji oraz efektywność kosztową. Zaplanowano szereg inicjatyw, które pozwolą w części skompensować wzrosty kosztów działalności operacyjnej.

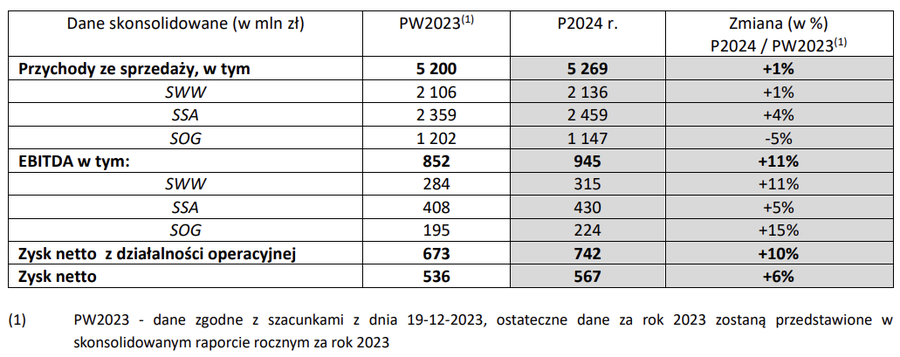

W efekcie Grupa Kapitałowa planuje wypracować w 2024 roku 945 mln zł EBITDA i 742 mln zł zysku z działalności operacyjnej. Założone koszty finansowe wyniosą 78 mln zł (obejmują głównie odsetki od kredytów). Koszty podatku dochodowego uwzględniają 37 mln zł dodatniego wpływu utworzenia aktywa z tyt. podatku odroczonego w związku z prowadzonymi projektami inwestycyjnymi objętymi ulgami. W efekcie skonsolidowany zysk netto przypadający akcjonariuszom jednostki dominującej wyniesie 567 mln zł i będzie wyższy o 6% od wartość szacowanej na rok 2023. Główne założenia makroekonomiczne przyjęte w prognozie na rok 2024:

- PKB Polska 3,0% / - PKB strefa EURO 1,0%

- Inflacja Polska 6,6%

- średnia cena aluminium 2300 USD/tonę

- średni kurs USD/PLN 4,18

- średni kurs EUR/PLN 4,58

Wzrost przychodów ze sprzedaży o 1% r/r jest wypadkową wyższych wolumenów oraz zakładanych niższych cen surowców a także innych czynników wpływających na politykę cenową poszczególnych Segmentów.

Koszty operacyjne łącznie będą niższe o ok 1% r/r, w tym ze względu na założone niższe ceny podstawowych surowców oraz energii i wyniosą 4 527 mln zł, w tym:

- amortyzacja 203 mln zł (+13%),

- koszty surowców i materiałów 2 925 mln zł (-3%),

- koszty energii 217 mln zł (-8%),

- koszty świadczeń pracowniczych 743 mln zł (+9%),

- koszty usług obcych 399 mln zł (+7%).

Prognoza 2023 uwzględnia wypłatę dywidendy w wysokości 85% skonsolidowanego zysku netto za 2023 rok, co jest zgodne z obowiązującą polityką dywidendową. Rekomendacja Zarządu Spółki w tym zakresie zostanie przedstawiona do zaopiniowania Radzie Nadzorczej w roku 2024 w oparciu o ocenę aktualnej i przewidywanej sytuacji Grupy KĘTY. Ostateczną decyzję w tej sprawie podejmie Walne Zgromadzenia Akcjonariuszy Grupy KĘTY S.A.

Szacowane wydatki inwestycyjne w 2024 roku wyniosą 304 mln zł w tym ok. 82 mln zł dotyczy kontynuacji projektów rozpoczętych lub planowanych w roku 2023. W efekcie realizacji głównych projektów rozwojowych w Segmencie Wyrobów Wyciskanych uruchomiona zostanie do końca I półrocza druga z planowanych pras natomiast Segment Systemów Aluminiowych planuje w I połowie roku uruchomienie nowego zakładu produkującego systemy architektoniczne w Złotowie

Prognozowany poziom długu netto na koniec 2024 roku wyniesie ok. 1 111 mln zł a wskaźnik dług netto/ EBITDA wyniesie 1,2.

W roku 2024 zakładana jest realizacja wielu celów pozafinansowych, w tym:

- obniżenie intensywności emisji gazów cieplarnianych o 20% w stosunku do roku bazowego (2016),

- udział złomu aluminium w niskoemisyjnych wlewkach - LOW CARBON KETY na poziomie 72%

- wzrost udziału produkowanych folii i laminatów opakowaniowych nadających się do recyklingu o 4% w porównaniu z bazą (2020),

- wzrost liczby obiektów certyfikowanych ekologicznie realizowanych w systemach Aluprof o 55% względem bazy (2020),

- realizacja 50 inicjatyw społecznych w ramach programu "Razem z Grupą"

- zwiększenie bezpieczeństwa pracy poprzez obniżenie wskaźnika wypadkowości TRIR poniżej 1,12

- obniżenie wskaźnika rotacji pracowników o 5% w porównaniu z 2023 rokiem

Przyjęto założenie, że w roku 2024 nie ulegną istotnej zmianie warunki prowadzenia działalności gospodarczej w obszarze uregulowań prawnych, podatkowych i administracyjnych.

W prognozie 2024 nie zakłada się wystąpienia zdarzeń nietypowych, jednorazowych, których wystąpienie jest niemożliwe do przewidzenia na dzień publikacji prognozy.

Emitent będzie przeprowadzał oceny możliwości realizacji prognozy 2024 roku oraz dokonywał ewentualnych korekt w cyklach kwartalnych oraz każdorazowo po wystąpieniu istotnego zdarzenia mającego wpływ na powyższe prognozy.

Przedstawione w niniejszym raporcie bieżącym dane za 2023 r. mają charakter szacunkowy i mogą ulec zmianie do czasu publikacji skonsolidowanego raportu rocznego za 2023 rok.

Zastosowany w komunikacie parametr „EBITDA” stanowi sumę wartości zysku z działalności operacyjnej (pozycja rachunku zysków i strat za dany okres sprawozdawczy) oraz amortyzacji (pozycja rachunku zysków i strat za dany okres sprawozdawczy). Parametr „EBITDA” jest miarą prezentującą zdolność Spółki do generowania gotówki z podstawowej działalności. Obliczony wg powyższej metodologii wskaźnik EBITDA w skonsolidowanych sprawozdaniach finansowych za 2022 rok wyniósł 1 031,4 mln PLN.

Zastosowany w komunikacie parametr „dług netto” stanowi sumę wartość długoterminowych zobowiązań z tyt. kredytów i długoterminowych zobowiązań z tyt. praw do korzystania z aktywów (pozycje Pasywów Bilansu) oraz krótkoterminowych zobowiązań z tyt. kredytów i krótkoterminowych zobowiązań z tyt. praw do korzystania z aktywów (pozycje Pasywów Bilansu), pomniejszoną o wartość środków pieniężnych oraz ich ekwiwalentów (pozycja Aktywów Bilansu). Wskaźnik „długu netto” prezentuje wartość zadłużenia bankowego oraz pozostałych zobowiązań typu odsetkowego z uwzględnieniem dostępnej gotówki, która może być przeznaczona na spłatę tego zadłużenia. Obliczony wg powyższej metodologii wskaźnik dług netto w skonsolidowanych sprawozdaniach finansowych za 2022 rok wyniósł na 31 grudnia 2022 r. 1 056,3 mln PLN.

Przedstawienie przez Spółkę powyższych parametrów w komunikacie wynika z ich powszechnego stosowania w celach analizy finansowej i wyceny grupy kapitałowej Emitenta przez interesariuszy Spółki.