- W nadchodzących kwartałach ceny mieszkań pozostaną w słabnącym trendzie wzrostowym – dotychczasowy silny popyt na mieszkania będzie osłabiany kolejnymi podwyżkami stóp procentowych NBP. Wysokie ceny, zwłaszcza w krótkim okresie, będzie podtrzymywać wciąż wolno rosnąca podaż, istotnie warunkowana czynnikami strukturalnymi (ograniczoną dostępnością działek budowlanych i wysokimi kosztami budowy).

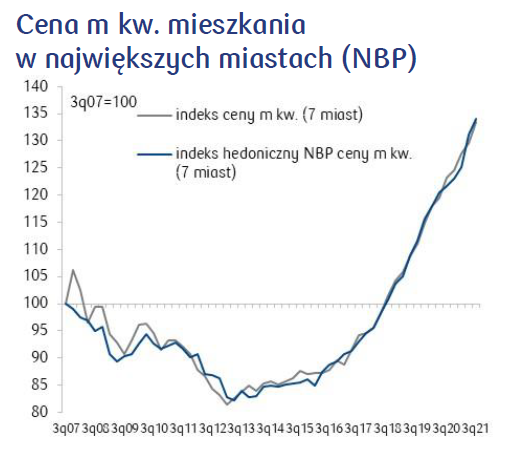

- Według danych z bazy CBN PKO Banku Polskiego w 3q21 ceny transakcyjne mieszkań na rynku pierwotnym silnie rosły r/r w Warszawie i 6 największych aglomeracjach (ok. 14% r/r). W 9 mniejszych stolicach wojewódzkich wzrost cen zwolnił (do ok. 11% r/r vs 16% r/r w 2q21). Na rynku wtórnym ceny mieszkań w analizowanych grupach miast wojewódzkich utrzymywały się w trendzie wzrostowym (w granicach 10-12% r/r).

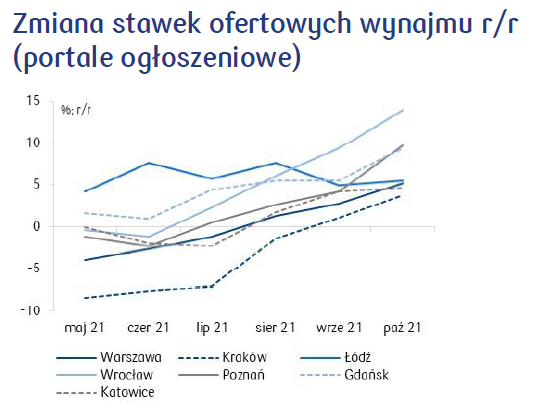

- Na rynku wynajmu, po kilku kwartałach spadkowych tendencji stawek wynajmu, związanych z dużą podażą mieszkań i ograniczonym popytem podczas pandemii, w 3q21 nastąpiła zmiana trendu na rosnący. Niemniej, stawki wynajmu nie osiągnęły jeszcze poziomu z 1q20, tj. sprzed wybuchu epidemii COVID-19 w Polsce.

- W dalszym ciągu relatywnie niskie, realnie ujemne, stopy procentowe przekierowują inwestycje na rynek nieruchomości postrzegany jako bezpieczna – w warunkach wysokiej i rosnącej inflacji - ochrona oszczędności. Nabywcy mieszkań wydają się akceptować niższe stopy zwrotu z wynajmu. Warto jednak zaznaczyć, że wobec wyższych stóp procentowych alternatywne, bezpieczne lokaty kapitału zyskają na atrakcyjności względem rynku nieruchomości.

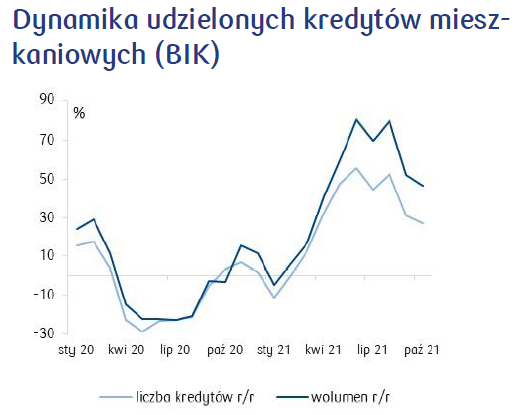

- Bardzo dobre wyniki akcji kredytowej w 3q21 – wg Związku Banków Polskich wartość nowo udzielonych kredytów mieszkaniowych wyniosła 23,1 mld zł (4,9% q/q; 64,3% r/r). Według Biura Informacji Kredytowej w październiku miesięczna akcja kredytowa wyniosła 8,5 mld zł (8. miesiąc z rzędu ze sprzedażą powyżej 7,5 mld zł). Pod względem wolumenu akcja kredytowa przekroczyła poziom sprzed pandemii o prawie 12%. Nadal wzrasta liczba dużych kredytów – ponad połowa wartości (56,1%) kredytów udzielonych do października to kredyty powyżej 350 tys. zł, w tym 27,5% to kredyty powyżej 500 tys. zł.

- Według monitoringu JLL rynków mieszkaniowych, w 3q21 w największych aglomeracjach deweloperzy sprzedali 15 tys. mieszkań, o 23% mniej w porównaniu z 2q21. Liczba mieszkań wprowadzonych do sprzedaży w aglomeracjach monitorowanych przez JLL wyniosła 13,8 tys. (-13% q/q i +6% r/r). W ofercie było 36,6 tys. mieszkań (-3,2% q/q; -25,7% r/r), jest to najniższy poziom od 3q10. Przytoczone statystyki sygnalizują ograniczenia w podaży mieszkań, co przy wysokim popycie tłumaczy wysokie ceny mieszkań.

- Zapisy księgowe dużych firm deweloperskich (pow. 49 osób) na koniec 3q21 pokazują wysoki wolumen projektów w toku, choć mniejszy 7% r/r. Towarzyszy mu spadek banku ziemi o 35% r/r, który ilustruje rozpoczynanie nowych projektów, ale i istotne ograniczenia podażowe – problem z dostępnością działek budowlanych. W tej sytuacji znaczący wzrost (o 18% r/r) przedpłat klientów pozwala na utrzymanie wysokich stóp zwrotu z projektów deweloperskich.

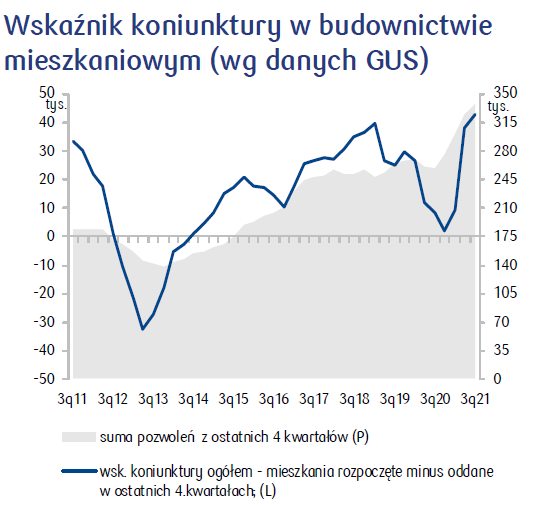

- Wskaźnik koniunktury budownictwa mieszkaniowego ogółem (różnica liczby mieszkań rozpoczętych i oddanych do użytku w ostatnich 4 kwartałach, czyli projekty mieszkaniowe w toku) w 3q21 nadal rósł, co sugeruje nadal optymistyczną ocenę średniej perspektywy przez inwestorów. Na podobną ocenę sytuacji wskazuje wzrost liczby pozwoleń na budowę.

- Koszty budowy (bez kosztu gruntu) wybranych obiektów według bieżących stawek kosztorysowych SEKOCENBUD w 3q21 silnie wzrosły - w granicach 6,6-12,7% r/r, zależnie od obiektu (3,2-4,4% r/r w 2q21). Firmy budowlane spodziewają się dalszego silnego wzrostu kosztów budowy, choć perspektywa globalnego spowolnienia gospodarczego może wpłynąć pozytywnie na stronę kosztową w ciągu kilku najbliższych kwartałów.

- Dostępność mieszkania, wyrażona liczbą metrów do nabycia za przeciętne wynagrodzenie, w 3q21 zmalała r/r w 8 miastach wojewódzkich - pogorszenie dostępności jest konsekwencją szybszego wzrostu cen mieszkań niż wzrost wynagrodzeń w tych miastach. W 4 stolicach województw dostępność była podobna jak w 3q20, w 4 stolicach lekko wzrosła.

- Dwa projekty mieszkaniowe zapowiedziane w Polskim Ładzie (określane jako gwarantowany kredyt mieszkaniowy – GKM oraz dom do 70 m kw.) wchodzą w życie - GKM w maju’22, a dom do 70 m kw. w grudniu ’21.

- W scenariuszu bazowym zakładamy osłabienie wzrostu cen mieszkań w kolejnych kwartałach 2022. Oceniamy, że w ciągu roku ceny mieszkań wzrosną o ok. 5%.

Czynnikami, które będą hamować wzrostowy trend cen są:

- kolejne podwyżki stóp procentowych, przekładające się na wzrost ceny kredytu;

- prawdopodobne zaostrzanie polityki kredytowej banków;

- pogorszenie dostępności mieszkań przy szybszym wzroście cen mieszkań niż dochodów ludności;

- duży portfel mieszkań w budowie z terminem oddania do użytku w 2022 i później.

Z kolei przesłankami dalszego wzrostu cen są:

- ujemne realne stopy procentowe nadal motywujące do lokowania oszczędności na rynku nieruchomości;

- wciąż niska podaż mieszkań i strukturalne czynniki wzrostu kosztów budowy – wysokie ceny działek, wysokie koszty materiałów, presja płacowa;

- czynniki regulacyjne:

- zaostrzone od 2021 normy efektywności energetycznej;

- DFG, którego koszty deweloperzy uwzględnią w cenach mieszkań;

- gwarantowany kredyt mieszkaniowy (inicjatywa Polskiego Ładu), który wzmocni popyt na mieszkania.

- Scenariusz pesymistyczny wiąże się z szokową reakcją na kolejne podwyżki stóp procentowych. Zahamowanie popytu na mieszkania zbiegłoby się z rosnącą podażą mieszkań (projekty rozpoczynane w 2021 podczas boomu mieszkaniowego) i skutkowałoby znacznym spadkiem cen mieszkań. Elementem pesymistycznego scenariusza jest też niepewność co do dalszego przebiegu pandemii, a także niekorzystne zmiany w makroekonomicznym otoczeniu zewnętrznym.

Biznesradar bez reklam? Sprawdź BR Plus