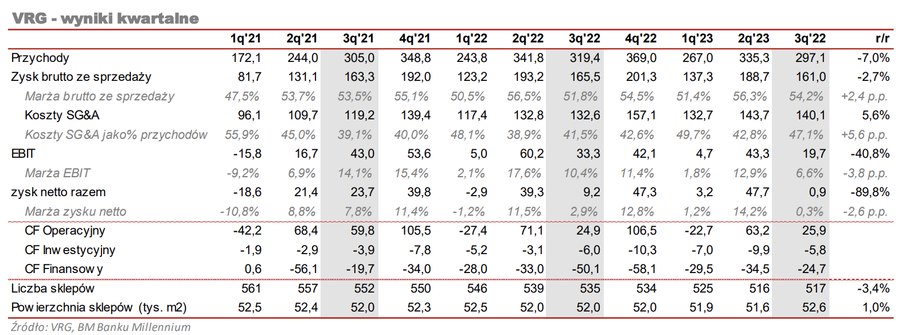

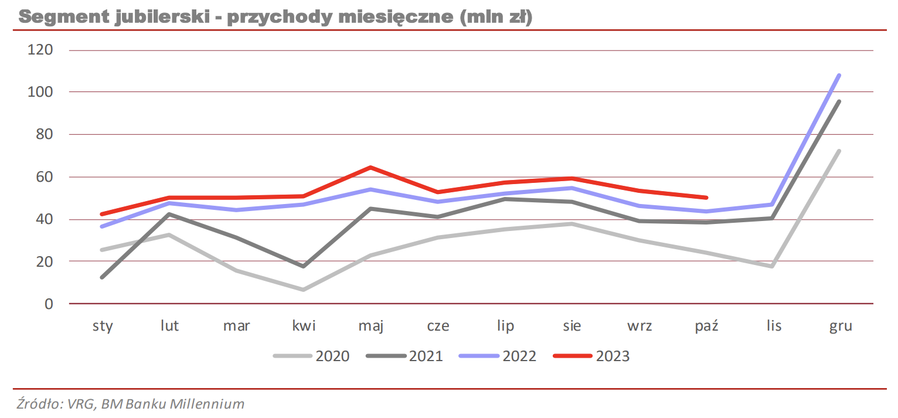

3Q 2023 r. był dobrym okresem dla segmentu jubilerskiego (W.KRUK) oraz bardzo słabym dla odzieżowego (Vistula, Wólczanka, Bytom, Deni Cler). Segment jubilerski kontynuował wzrost liczby sklepów i przychodów. Marża operacyjna segmentu, co prawda nieco się pogorszyła, jednak ciągle była wysoka, a tym samym segment poprawił dobry ubiegłoroczny wynik operacyjny o 7%. Również w październiku zaraportowany przez segment wynik sprzedaży można uznać za dobry (+13,3% r/r).

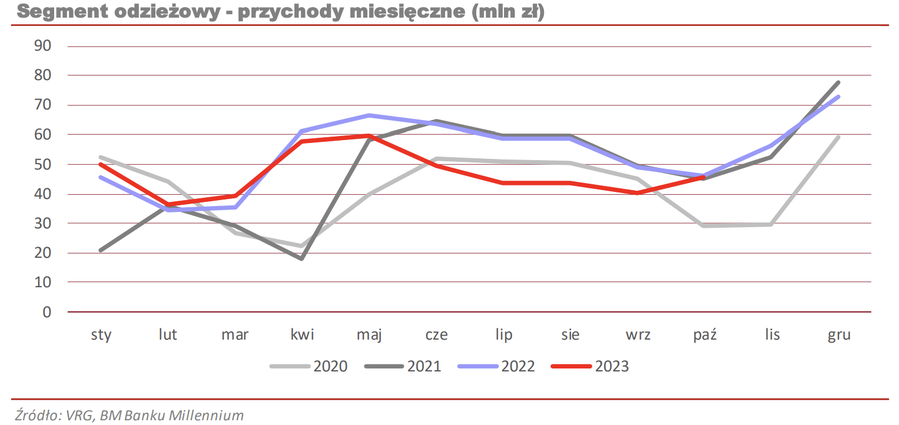

Segment odzieżowy z kolei, który od wielu kwartałów jest wyraźnie słabszą nogą biznesu VRG odnotował w 3Q 2023 r. aż 23,6% spadek przychodów r/r oraz stratę na poziomie operacyjnym. Poza ogólną słabą sytuacją popytową oraz niesprzyjającą pogodą, słaby wynik tłumaczony był wyższym niż standardowo udziałem kolekcji starszych w ofercie wiosna-lato 2023, które oferowane były w pełnych cenach. Nowa kolekcja jesień-zima, która nie jest już tak obciążona starszym zapasem pojawiła się w sprzedaży we wrześniu i październiku, a sprzedaż segmentu poprawiła się, co daje pewne nadzieje, że najgorsze segment ma już za sobą, choć prawdopodobnie zintensyfikowano również wydatki na marketing. Również w kolekcji przyszłorocznej udział „starego” zapasu ma być już niewielki.

Grupa podejmuje szereg inicjatyw w celu poprawienia sytuacji w segmencie odzieżowym. Otwierane są salony w nowych powiększonych konceptach, następują istotne zmiany w kolekcjach (np. większe rozróżnienie między markami, asortyment Vistuli kierowany do młodszego klienta, więcej produktów premium w Bytom, większa oferta casual oraz dla kobiet, szersza rozmiarówka itd.), rozwijany jest kanał online. Przyszły rok zapewne zweryfikuje czy obrany przez Grupę kierunek jest słuszny. Poprawę kondycji segmentu może też przynieść ogólna lepsza sytuacja konsumentów. Na przyszły rok zaplanowany jest wzrost powierzchni sprzedaży w obu segmentach VRG.

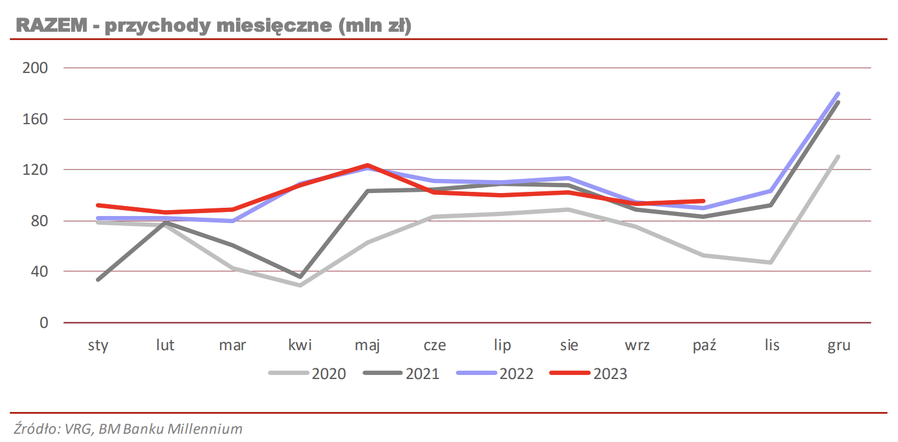

Przed Grupą najważniejszy i najbardziej zyskowny kwartał roku, w którym w listopadzie jest Black Friday i Cyber Monday, następnie w grudniu Święta, Sylwester oraz poświąteczny start wyprzedaży.

W minionym kwartale spółka odnotowała 15,6 mln PLN straty z tytułu różnic kursowych ze względu na osłabienie złotówki w trakcie 3Q 2023 r. Od końca września złotówka znacząco umocniła się w stosunku do EUR i jeśli taki stan utrzyma się do końca kwartału to zakładamy, że w 4Q 2023 r. nastąpi odwrócenie sytuacji, a Grupa zaksięguje istotny zysk z tytułu różnic kursowych.

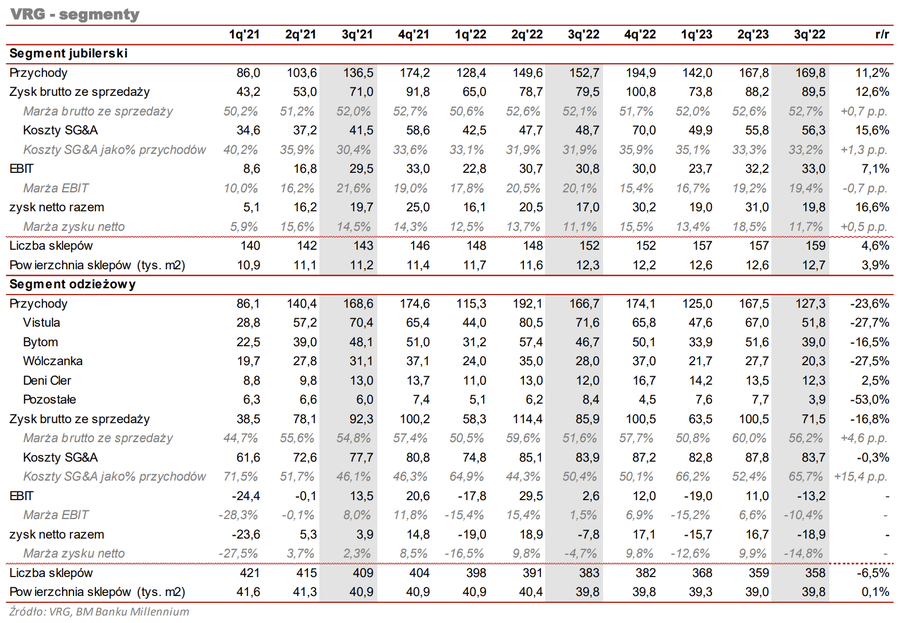

- W segmencie jubilerskim (W.KRUK) w 3Q 2023 r. spółka odnotowała 11,2% wzrost przychodów w porównaniu do analogicznego kwartału roku ubiegłego, przy wzroście liczby sklepów o 4,6% (159 na koniec 3Q 2023 r. vs. 152 na koniec 3Q 2022 r.) i powierzchni o 3,9%. Spółka prawdopodobnie zrealizuje cel posiadania 160 sklepów na koniec roku (komunikowany w kwietniu), gdyż do osiągnięcia celu brakuje już tylko jednego nowego sklepu. Grupa planuje dalsze otwarcia (zgodnie ze strategią 178 lokali na koniec 2025 r.), w tym pierwsze lokale za granicą: na Węgrzech. Sprzedaż na m2 wzrosła o 5,5% r/r. W miksie produktowym nadal powoli rośnie udział zegarków (47%, +2 p.p. r/r). Ze względu na szybciej od przychodów rosnące koszty sprzedaży (+15,8% r/r) i ogólnego zarządu (+15,2%) marża EBIT spadła o 0,7 p.p. r/r, a wynik EBIT wzrósł wolniej niż zysk brutto ze sprzedaży bo o 7,1% r/r. Mimo spadku marży, wynik interpretujemy pozytywnie, gdyż zakładaliśmy, że po bardzo dobrym 2022 r. poprawa wyników w segmencie jubilerskim może być ciężka. Początek 4 kwartału był dla W.KRUK nadal dobry – przychody segmentu w październiku wzrosły o 13,3% r/r. Od września 2023 w ofercie W.KRUK jest kolejna marka zegarków luksusowych: Bulgari.

- Sytuacja segmentu odzieżowego była w minionym kwartale oraz całym bieżącym roku zdecydowanie mniej korzystna. Sprzedaż segmentu w 3Q 2023 r. spadła o 23,6% r/r przy liczbie sklepów mniejszej o 6,5% (358 sklepów na koniec 3Q 2023 r. vs. 383 na koniec 3Q 2022 r.) oraz przy powierzchni łącznej niemal identycznej jak w roku ubiegłym tj. 39,8 tys. m2 (grupa obecnie otwiera salony sprzedaży o większym metrażu). Słabsza sprzedaż, poza zamknięciami sklepów, spowodowana była niższym popytem, niekorzystnie ciepłą pogodą we wrześniu oraz, jak wskazywano na poprzedniej konferencji, wyraźnie niższym niż standardowo udziałem nowej kolekcji w ofercie. Najsłabiej radziły sobie marki z segmentu średniego Vistula (-27,7% r/r) i Wólczanka (sprzedaż -27,5% r/r), nieco lepiej Bytom (-16,5% r/r), a najlepiej marka najbardziej premium w asortymencie VRG tj. Deni Cler (+2,5% r/r), która generuje jednak również najniższą sprzedaż. Marża brutto ze sprzedaży segmentu wzrosła o 4,6 p.p. r/r, a koszty SG&A były podobne jak w 3Q 2022 r., co jednak przy wyraźnie niższych przychodach nie „uratowało” segmentu przed wygenerowaniem 13,2 mln PLN straty na poziomie EBIT. W październiku w segmencie odzieżowym widać było już odbicie sprzedaży, co wsparła znaczna poprawa w sprzedaży online. Jak wskazał Zarząd na konferencji nowa kolekcja została dobrze odebrana przez klientów online, w szczególności segment casual. Wyższe były też nakłady na markieting online.

- Od kolekcji jesień/zima, która pojawiła się w ofercie we wrześniu i październiku udział nowej kolekcji w ofercie segmentu odzieżowego, miał być już zdecydowanie wyższy, a jej struktura miała być już częściowo spójna z nową strategią (np. większe rozróżnienie między markami, asortyment Vistuli kierowany do młodszego klienta, więcej produktów premium w Bytom, większa oferta casual oraz dla kobiet itd.). Duży udział starego zapasu nie powinien być już także problemem zarówno w bieżącej kolekcji jesień-zima, jak i w przyszłym roku, gdyż jak powiedzieli na konferencji przedstawiciele spółki, w kolekcji wiosna-lato 2024 udział oferty z zeszłych sezonów powinien być procentowo „niski dwucyfrowy”, a więc zakładamy że wyraźnie niższy niż w sezonie wiosna-lato 2023.

- Przypomnijmy, że założenia Grupy z kwietnia mówiły o posiadaniu na koniec roku 376 sklepów w segmencie odzieżowym, przy powierzchni na poziomie 41,3 tys. m2, a więc mało prawdopodobne, że Grupa osiągnie zakładany cel (obecnie 358 sklepów, przy powierzchni 39,8 tys. m2). W bieżącym roku zamknęła się duża cześć sklepów franczyzowych, co wynikało zapewne z decyzji właścicieli. Ich liczba spadła w ostatnim roku ze 119 do 84. Rośnie z kolei liczba sklepów własnych z 264 przed rokiem do 274 na koniec 3Q 2023 r. W segmencie odzieżowym Grupa rozpoczęła uruchamianie nowych, wyraźnie powiększonych konceptów salonów Vistuli i Wólczanki.

- W minionym kwartale spółka odnotowała 15,6 mln PLN straty z tytułu różnic kursowych ze względu na osłabienie złotówki w trakcie 3Q 2023 r. Spółka płaci czynsze za lokale w EUR oraz wycenia zobowiązania z tego tytułu w bilansie, jak również dokonuje zakupów towarów w EUR, USD i CHF. Wycena pozycji bilansowych w EUR dokonana była na dzień bilansowy po kursie 4,64. Od końca września złotówka znacząco umocniła się w stosunku do EUR i jeśli taki stan utrzyma się do końca kwartału to w 4Q 2023 r. nastąpi odwrócenie sytuacji, a Grupa zaksięguje zysk z tytułu różnic kursowych.