Na koniec marca Warszawski Indeks Giełdowy znajdował się na najniższym poziomie od niemal roku. Czy po słabym początku roku, II kwartał 2018 r. przyniesie odbicie, a fortuna uśmiechnie się do inwestorów? Maklerzy radzą, które spółki wybrać aby tak było.

Wschodząca gwiazda

Wielu analityków stawia na akcje wspieranych sprzyjającą koniunkturą deweloperów. Jednak zespół East Value Research radzi zwrócić uwagę na akcje mniej popularnej spółki z tego sektora, a mianowicie CPD (CELTIC).

Według nich wynikom spółki będzie sprzyjać dobra sprzedaż mieszkań z projektów Ursa Smart City oraz Ursa Park, a także sprzedaż gruntów na stołecznym Ursusie. Poprawa ma być widoczna już w wynikach za 2017 r. (publikacja raportu 20 kwietnia), a 2018 r. ma być dla CPD wyjątkowo dobry.

Dodatkowo, zdaniem ekspertów, pozyskane środki powinny umożliwić spółce przeprowadzenie kolejnego skupu akcji do końca 2018 r.

W związku z tym podnieśli swoją cenę docelową z 11,74 na 12,67 zł. W stosunku do bieżącej wyceny oznacza to ponad 70% premię w stosunku do wyceny rynkowej.

Potencjalni liderzy wzrostu

Pokaźny zysk może przynieść również inwestycja w akcje TIM. Zdaniem analityków PDM Research niedowartościowanie akcji tej spółki sięga ponad 58%. Jednocześnie wycenili je na 14,86 zł.

„TIM – Tanio i Mądrze. Tak postrzegamy inwestycje w papiery TIM-u, równocześnie nie zgadzając się z ich niską wyceną i dostrzegając mądre zmiany wewnątrz spółki w ostatnich latach. W naszej opinii zmiana modelu dystrybucji z tradycyjnego na e-commerce przyniosła spodziewane efekty, odpowiednio dostosowując działalność spółki do wymagającego rynku. (…) Przesłanki do wzrostu wyceny są dodatkowo wspierane przez znikome zadłużenie i poprawę marż począwszy od 2 połowy 2017 r.” – wyjaśnia w rekomendacji Emil Popławski

Analitycy zwrócili też uwagę na dobre wyniki sprzedaży osiągnięte przez spółkę w styczniu i lutym. Były one wyższe o odpowiednio 29% i 22% niż w 2017 r. Ich zdaniem w bieżącym roku spółce uda się poprawić sprzedaż o 20% r/r do 860 mln zł i wypracować zysk netto równy 13,2 mln zł.

Natomiast zespół DM BOŚ radzi zakup akcji SNK (SANOK), dla których ustalił cenę docelową 53,7 zł. Cena i długoterminowa rekomendacja „kupuj” została utrzymane, mimo publikacji przez spółkę niższych od oczekiwań wyników za ostatni kwartał 2017 r.

Analitycy zwrócili uwagę, że ich prognozy na 2018 r. mogą okazać się zbyt optymistyczne (1060 mln zł przychodów, 92,4 mln zł zysku netto), jednak nie korygują jeszcze swoich założeń.

A te zakładają odbicie na akcjach spółki, które od szczytu osiągniętego w połowie ubiegłego roku straciły już ponad 40% swojej wartości. Eksperci zwracają uwagę, że katalizatorami wzrostu mogą okazać się realizacja dużych kontraktów podpisanych we wcześniejszych latach, pierwsze wpływy z rynku chińskiego oraz osiągnięcie rentowności przez przejęty w 2014 r. Draftex (zajmujący się uszczelnieniami karoserii samochodów osobowych).

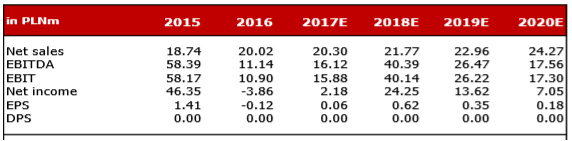

Wysoką cenę docelową otrzymał również MVP (MARVIPOL). Analitycy Vestor DM, w raporcie wydanym na zlecenie emitenta, wycenili je na 8,9 zł, czyli o ponad 56% powyżej ich aktualnej ceny rynkowej.

„(…) uważamy, że czynnikami wspierającymi wzrost wartości spółki będą: 1) zwiększanie przedsprzedaży w oparciu o posiadaną ofertę oraz bank ziemi, 2) wzrost liczby przekazań, 3) realizacja kolejnych wysokorentownych inwestycji magazynowych we współpracy z Panattoni. Prognozujemy, że MVP zwiększy przedsprzedaż o 20% r/r do 917 lokali w 2018p oraz do 988 w 2019p. Uwzględniając aktualny harmonogram realizowanych inwestycji mieszkaniowych i magazynowych podwyższamy prognozę zysku netto o 32% do PLN 35m w 2018p oraz o 9% do PLN 46m w 2019p.” – czytamy w rekomendacji Marka Szymańskiego

Warto zaznaczyć, że zdaniem analityków Trigon DM, niemal identyczne niedowartościowane są akcje drugiej ze spółek wydzielonej z grupy Marvipol, czyli BAH (BAHOLDING). W swojej rekomendacji wycenili je na 14,3 zł i zalecają ich zakup.

Znak zapytania

Z kolei KRU (KRUK) nie miał w ostatnim miesiącu pierwszego kwartału szczęścia do rekomendacji. Swoje ceny docelowe dla akcji spółki obniżyli zarówno analitycy zalecający ich sprzedaż, jak i ci, którzy opatrzyli rekomendacje etykietą „kupuj”. Same wyceny różnią się jednak znacząco.

Na drastyczne cięcie zdecydowali się eksperci z Erste Group, którzy obniżyli wycenę akcji spółki z 344 do 151 zł. Ich zdaniem dobre czasy dla firm windykacyjnych minęły, a Kurkowi nie uda się uniknąć obniżenia rentowności. Z dystansem podchodzą też do perspektyw spółki na rynku włoskim.

Odmiennego zdania są jednak analitycy Vestor DM. Chociaż również obniżyli swoją wycenę (z 340 na 286 zł), to podnieśli związane z nią zalecenie z „akumuluj” do „kupuj”. Swoją decyzję tłumaczą ograniczonym ryzykiem dalszych odpisów we Włoszech, oczekiwaną dwucyfrową dynamiką wzrostu zysku netto, dywidendą i atrakcyjną wyceną (23% dyskonto do historycznych średnich).