Bieżący, 2020 r. na pewno nie należał do standardowych, jednak pewne rzeczy pozostają stałe. Jak strategia inwestycyjna przygotowywana przez zespół DM mBanku. Sprawdzamy jak według specjalistów w nadchodzącym roku może zachowywać się warszawska giełda, które spółki mają szansę zaskoczyć i na które sektory warto zwrócić uwagę.

Wielki optymizm. Tak najkrócej można skrócić oczekiwania analityków DM mBanku wobec nadchodzącego roku. Nie jest to jednak jedynie życzeniowe myślenie, a analitycy przygotowali kilka argumentów na poparcie swojej tezy.

1/ Gospodarki coraz lepiej radzą sobie z funkcjonowaniem w czasie pandemii, a rozpoczęcie szczepień powinno jeszcze przyspieszyć wzrost gospodarczy w USA i Europie.

2/ Banki centralne będą kontynuować luźną politykę monetarną (ujemne realne stopy procentowe), a w połączeniu z stymulacją fiskalną (wsparcie przedsiębiorstw, ochrona rynku pracy), wzrośnie poczucie bezpieczeństwa i konsumpcja.

3/ Drogie spółki technologiczne pozostaną drogie, a dotknięte kryzysem sektory będą odrabiały straty. Rotacja inwestorów do spółek cyklicznych będzie trwała przez większość przyszłego roku.

4/ Ostatni punkt pomoże też WIG20, który posiada wysoki udział spółek cyklicznych. A jeśli dodamy do tego ciekawe IPO, GPW ma szansę przyciągnąć kapitał zagraniczny i inwestorów indywidualnych.

5/ Analitycy są zdania, że nowy rok przyniesie przełom w wieloletnim trendzie odpływu kapitału z funduszy akcyjnych. W 2021-2022 ma do nich trafić łącznie 12,2 mld zł (z TFI, PPK i innych programów emerytalnych).

Przejdźmy jednak do spółek. Na potrzeby strategii zespół DM mBanku zaktualizował bowiem kilkadziesiąt rekomendacji spółek. Wszystkie zmiany zaleceń i wycen znajdują się w zakładce rekomendacje, a tutaj skupimy się na tych subiektywnie najciekawszych.

W skrócie: Specjaliści zalecają przeważanie sektorów finansowego (PEO (PEKAO), PZU), paliwowego (CEZ, LTS (LOTOS), PGN (PGNIG), MOL), spółek przemysłowych (ACG (ACAUTOGAZ), AST (ASTARTA), COG (COGNOR), FMF (FAMUR), MGT (MANGATA), KER (KERNEL), STP (STALPROD), TIM), surowcowych (JSW) oraz handlu detalicznego (CCC, LPP, VRG, EUR (EUROCASH)). To niemała zmiana, a te nazwy dawno nie były wymieniane wśród typów do poprawy wyników ani okazji inwestycyjnych.

Najwięcej przedstawicieli do (potencjalnego) wzrostu kursu dorobił się szeroko pojęty sektor przemysłowy i to w spółkach z tej branży znajdziemy, według analityków, najbardziej niedowartościowane podmioty. Jedną z nich jest Stalprodukt, wyceniony przez specjalistów na 370,99 zł, ponad 76% powyżej obecnego kursu.

„Rosnące ceny blachy transformatorowej oraz ceny cynku dobrze wróżą wynikom Grupy Stalprodukt na przełomie roku. Grupie w 2021 roku sprzyjać powinno oczekiwane odbicie sprzedaży Automotive (jeden z głównych klientów na cynk – 25% zużycia) oraz globalny wzrost wydatków infrastrukturalnych (budownictwo to nieco ponad 50% zużycia metalu). Dodatkowo inwestycje w zakresie OZE oraz infrastruktury ładowania samochodów elektrycznych powinny sprzyjać popytowi na blachy transformatorowe” – czytamy w rekomendacji

Analitycy są zdania, że na radarze inwestorów powinien znaleźć się też FMF (FAMUR). Wprawdzie w związku z odchodzeniem polskiej energetyki od węgla może nie wydawać się to perspektywiczny wybór, jednak specjaliści oceniają, że w dłuższym terminie spółka będzie rozwijać sprzedaż zagraniczną. Ma też silną pozycję w krajach byłego ZSRR, i „może skorzystać na odbudowaniu inwestycji, szczególnie przy sprzyjających kursach walutowych”. Zwracają też uwagę na znaczną nadwyżkę gotówki w bilansie spółki i możliwą wypłatę wysokiej dywidendy (DY 8,4%).

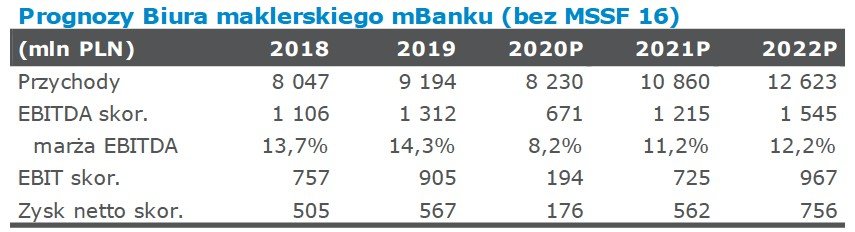

Ponadprzeciętne stopy zwrotu mogą przynieść także akcje wspominanych spółek handlowych, na czele z LPP w przypadku której podniesiono cenę docelową do 8 500 zł.

„Podkreślamy, że pomimo niepewnego otoczenia rynkowego spółka realizowała założony plan inwestycyjny, a powierzchnia sprzedażowa wzrosła o 13% r/r na koniec 3Q’20/21 (…). W 2020 roku zarząd skoncentrował się na optymalizacji kosztów sklepów, poprawie warunków najmu oraz optymalizacji sieci (zamknięcia sklepów oraz negocjacje z wynajmującymi w Niemczech)” – wyjaśniono

Te czynniki, w połączeni z dobrze rozwiniętym kanałem e-commerce powinno przełożyć się na mocną poprawę wyników w 2021 i 2022 r.

I chociaż kluczowe pozytywne rekomendacje zdominowały sektory cykliczne i będące wśród najbardziej poszkodowanych bieżącym rokiem, to wśród typów nie zabrakło też przedstawicieli „nowych sektorów”, jak np. WPL (WIRTUALNA), której wycenę podniesiono do 93 zł za akcję. Jak czytamy w rekomendacji: „(…) poprawa wyników finansowych, dobra kondycja biznesu reklamowego oraz wysoki udział cenionego przez inwestorów e-commerce w wynikach WPL powinny wspierać notowania spółki”.

Samotnym przedstawicielem branży gier wśród „tip picks” DM mBanku jest natomiast TEN (TSGAMES), a analitycy nazwali spółkę najciekawszą z sektora pod względem potencjału wzrostu w 2021 r. Dlaczego? M.in. dzięki dywersyfikacji przychodów na dwa tytuły, przemyślanej strategii rozwoju Hunting Clash oraz potencjalnej transakcji M&A. Werdykt: niemal 38% potencjał do wzrostu akcji.

W tej bądź co bądź beczce miodu i optymistycznych oczekiwań, znalazła się jedna łyżka, a w zasadzie łyżeczka dziegciu. Wśród kluczowych negatywnych rekomendacji na najbliższy rok znajdziemy bowiem raptem jedną spółkę. Jest nią największy tegoroczny debiutant, czyli ALE (ALLEGRO).

W listopadowej rekomendacji zespół DM mBanku wycenił akcje spółki na rekordowo niskie 54 zł. Teraz analitycy utrzymali swoje wcześniejsze zalecenie i w dalszym ciągu są zdania, że wysokie premie do hegemonów e-commerce jak Amazon czy Alibaba są nieuzasadnione (o czym pisaliśmy w ostatnich „Maklerach”).

Powyższy tekst jest skrótem z raportu „Rynek akcji w 2021: strategia inwestycyjna" po raz pierwszy opublikowanego 08.12.2020 r. o godzinie 08:30. Skrócona wersja raportu, zawierająca inne informacje wymagane przez Rozporządzenie Delegowane Komisji (UE) 2016/95S z dnia 9 marca 2016 r, jest dostępna na stronie Domu Maklerskiego mBanku